3. 特定親族特別控除、「申請時の注意点」どの種類の申告書が必要?記入例で確認!

特定親族特別控除の適用を受けるためには、会社員は年末調整、自営業者などは確定申告の際に「給与所得者の特定親族特別控除申告書」を提出する必要があります。

特に会社員の方が注意したいのは、子どもの所得を正確に見積もらなければならないという点です。年末調整は毎年11月〜12月ごろに行うため、特定親族特別控除申告書には「現時点で今年の子どもの所得がどれくらいになるか」という見積額を記入します。

もし実際の所得金額と記載した内容に差が生じると、本来受けられる控除ではない金額が適用されてしまう可能性があります。本来の控除額よりも大きな金額の控除を受けた場合は、後から所得税の不足額が天引きされるなどして、差額分の税金を納めなければなりません。

たとえば、年末などの繁忙期はいつもよりアルバイトの収入が増えることもあるでしょう。子どもに今年の給与明細を見せてもらったり、年内のアルバイトの予定を聞いたりするなどして、子どもの所得金額をより正確に把握するようにしてください。

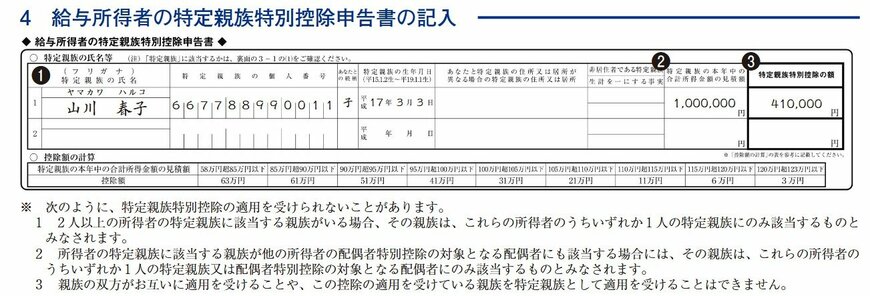

3.1 申告書の記入内容

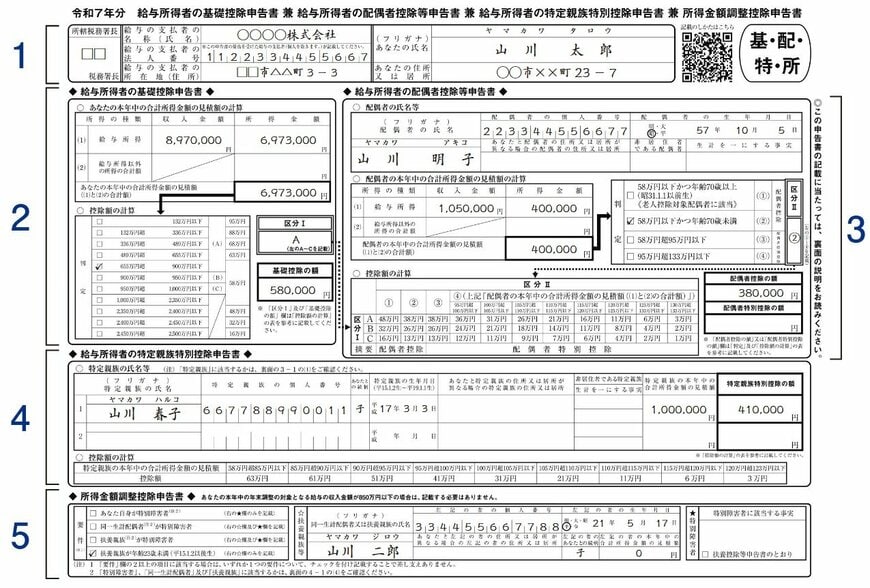

給与所得者の特定親族特別控除申告書の記入について

出所:国税庁「令和7年分 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 給与所得者の特定親族特別 控除申告書 兼 所得金額調整控除申告書」

「給与所得者の特定親族特別控除申告書」には、下記の内容を記入します。

- 特定親族の氏名、生年月日、続柄、住所(異なる場所に住んでいる場合)

- 特定親族の個人番号(マイナンバー)

- 特定親族の合計所得金額(見積額)

- 特定親族特別控除の額

適用される控除額は、申告書の記入欄下に早見表が記載されています。たとえば、合計所得の見積もりが85万円超90万円以下の場合は、61万円の控除が適用される仕組みです。