5. まとめにかえて

現在進行中の「10万円給付金」の対象となる要件や、住民税非課税世帯の定義、さらにはその年代別割合を確認しました。

最低賃金の引き上げや、各種給付金の支給に関するニュースなどが報道される一方で、暮らしぶりが改善されたと実感できる世帯は決して多数派ではないでしょう。

自然災害や感染症の流行、そして昨今の物価高騰のような想定外の事態はいつ私たちの暮らしに降りかかるか分かりません。日頃から、家計の見える化を心掛け、無駄な支出を減らす習慣を実践していきましょう。

長期的な話になると、スキルアップや資格習得など「自分自身が武器を身に着ける」発想も有益ですね。働き盛りの現役世代が収入アップを目指す際の一つの手段であるとともに、定年後も長く働き続けるためにも必要となるでしょう。

また、働いて稼いだお金を「どのように守って育てていくか」についてもぜひ考えていきましょう。

超低金利時代といわれる今、銀行などの預貯金につく利息はほんのわずか。残念ながら資産を大きく増やすことには繋がりにくいと言えます。

そこで視野に入れたいのが「資産運用」でお金に働いてもらう発想。預貯金とは異なり資産運用にはリスクがあることから、抵抗感を感じる人もいるでしょう。そんな場合はぜひ情報収集から始めてみてください。

NISAやiDeCo(イデコ:個人型確定拠出年金)といった税制優遇制度の活用を検討してみるのも一案です。少額からの積立投資であればだいぶハードルが低くなるかもしれませんね。

また、資産を増やす努力はもちろん大切ですが、限界があります。

いつかやってくるシニアライフでは、医療や介護のお世話になることが一般的。公的年金や介護保険制度などには「申請しないと受け取れないお金」が結構あります。

公的な社会保障に関する情報にも、ぜひ高くアンテナを張っておきましょう。

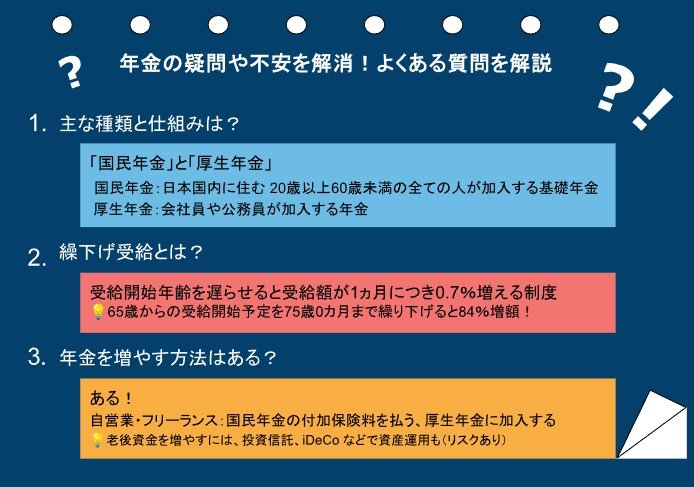

6. 【ご参考】年金に関する疑問や不安を解消!よくある質問を解説

日本の公的年金制度は複雑で、多くの人がさまざまな疑問を抱えていることでしょう。ここでは、年金に関するよくある質問を取り上げ、その解答を解説します。

6.1 年金の主な種類と仕組みは?

日本の公的年金は「国民年金」と「厚生年金」の2階建て構造になっています。

国民年金は日本国内に住む20歳以上60歳未満の全ての人が加入する基礎年金で、厚生年金は会社員や公務員が加入するものです。

国民年金は一定の保険料を納付し、将来の年金額が決まるのに対し、厚生年金は収入に応じた保険料を支払うため、将来の受給額にも差が出ます。

6.2 「繰下げ受給」とはどんな制度?

年金の受給開始年齢を遅らせることで、受給額が1カ月につき0.7%増える「繰下げ受給」があります。

例えば、65歳から受給を開始する予定を75歳0カ月まで繰り下げると、84%増額となります。これは、長期間働くことができる人や、他の収入源がある人にとって有利な選択肢となります。

6.3 年金を増やす方法はあるのか?

年金を増やす方法はいくつかあります。自営業やフリーランスの方は、国民年金の付加保険料を支払うことで、将来の受給額を増やせます。

また、厚生年金に加入する働き方に切り替えることも一つの方法です。

さらに、老後資金を増やすという意味では、投資信託やiDeCo(個人型確定拠出年金)などを利用して、自身で資産運用を行うのも選択肢です。ただし、運用にはリスクがあることに注意が必要です。

参考資料

- 厚生労働省「全ての都道府県で地域別最低賃金の答申がなされました」(2024年8月29日)

- 東京都主税局「個人住民税(税金の種類)」

- 総務省「個人住民税」

- 首相官邸「岸田内閣総理大臣記者会見」2024年6月21日

- 港区「住民税(特別区民税・都民税)はどういう場合に非課税になりますか。」

- 大阪市「個人市・府民税が課税されない方」

- 厚生労働省「令和5年国民生活基礎調査」

野平 大樹