2. 定額減税の二重取り「8万円」問題

定額減税の二重取りにより、合計で最大8万円が減税されてしまうのは、制度上のルールに問題があります。

定額減税の対象者は、以下のとおりです。

- 所得税や住民税(所得割)を納める人

- 上記の人と生計をともにする配偶者や扶養親族

税金が課された時点で、定額減税の対象となります。

このうち、配偶者や扶養親族は、扶養から外れる103万円までは自分で収入を得られます。扶養から外れない限り、所得税は課されません。しかし、所得税がかからなくても、住民税は課される可能性があります。

住民税が課税されると定額減税の対象となるため「扶養に入っていながら住民税を納めている」状態となり、扶養親族として最大4万円、住民税納税者として最大4万円の合計8万円の減税が受けられることになるのです。

次章では、定額減税が二重取りになってしまう所得金額について解説します。

3. 所得(年間給与額)がいくらになると定額減税の二重取りが発生するのか

定額減税の二重取りが発生する年収は、100〜103万円です。

年収100〜103万円では住民税のみが課税され、定額減税の要件である「納税者であること」と「納税者の扶養親族であること」の両方を満たすためです。

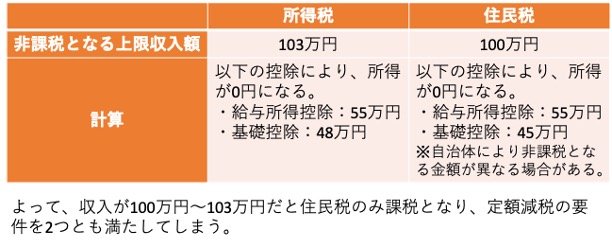

所得税と住民税が非課税になる収入額を確認しましょう。

〈所得税が非課税となる上限収入額〉

- 103万円

・給与所得控除:55万円

・基礎控除:48万円

〈住民税が非課税となる上限収入額〉

- 100万円

・給与所得控除:55万円

・基礎控除:45万円

※住民税は、自治体により課税となる金額が異なる場合がある。

所得税と住民税とでは、基礎控除の金額に違いがあります。

原則、所得税が48万円、住民税が45万円です。この3万円のズレにより、年収100〜103万円の人は定額減税を二重に受けることになってしまうのです。

定額減税を二重に受けられる人がいる一方で、定額減税を受けられない人も存在します。減税額が「0円」となってしまう人について、次章で解説します。