2. 積立投資の「ドル・コスト平均法」でタイミングに悩まない

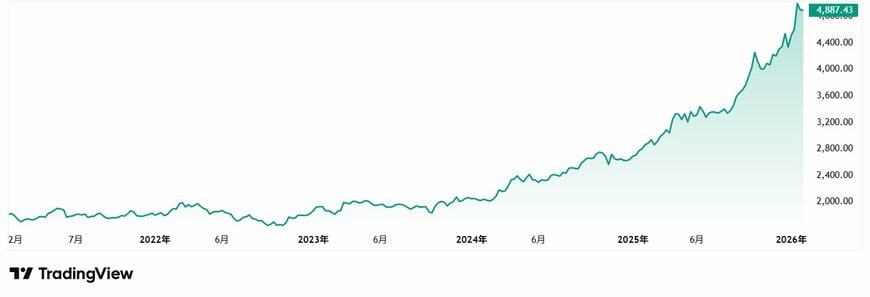

2024年以降、金価格は上昇基調が続いています。

「価格が上がる前に買っておけばよかった」と感じている方もいるかもしれません。

では、価格が高水準にある今、金に投資するのは得策なのでしょうか。

この問いに明確な答えはありませんが、積立投資であれば「ドル・コスト平均法」の効果により購入単価を平準化できるため、日々の値動きを気にしながら投資のタイミングを計る必要がなくなります。

2.1 ドル・コスト平均法の仕組み

積立投資とは、毎月、毎週、あるいは毎日など、自分で決めた頻度で一定金額を継続的に投資していく手法です。

この方法では購入タイミングが分散されるため、基準価額が高いときには少なく、安いときには多くの口数を購入することになります。結果として購入単価が平準化され、日々の価格変動に一喜一憂することなく、長期的な視点で投資を続けやすくなります。

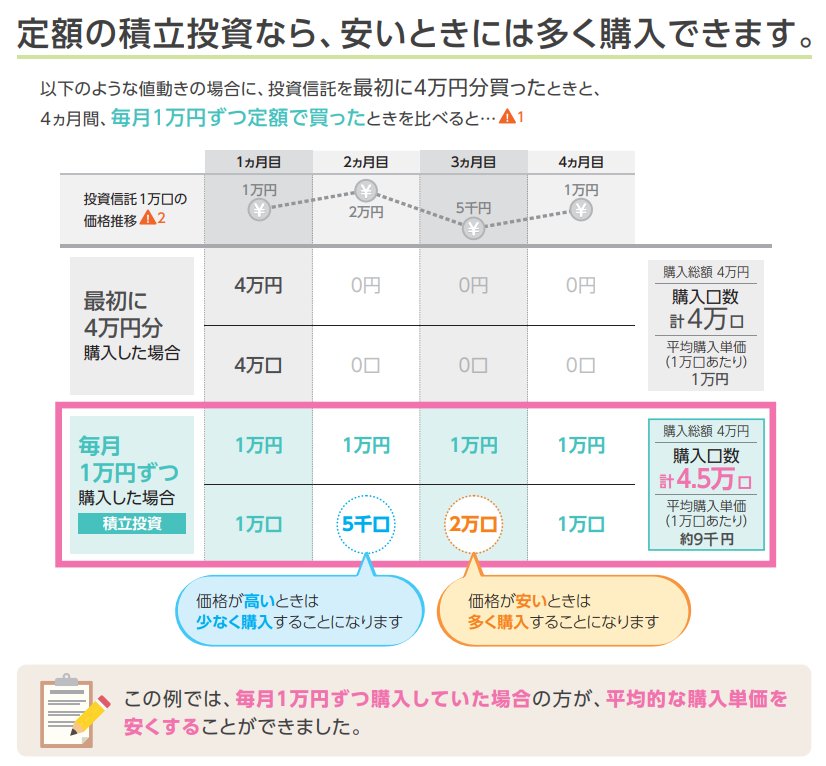

例として、あるファンドAに4万円を「一括投資」した場合と、毎月1万円ずつ「積立投資」した場合の購入口数を比較してみましょう。

【ファンドAの基準価額の推移】

- 1月:1万円

- 2月:2万円

- 3月:5000円

- 4月:1万円

投資額4万円を「一括投資」した場合

1月にファンドAへ4万円を一括で投資したと仮定します。

このときの基準価額は1万円なので、4万口を購入できます。

しかし、2カ月目に価格が上昇した後、3カ月目には大きく下落しました。

この値動きを見ると、「あと2カ月待てば、もっと多くの口数を買えたのに」と感じるかもしれません。

毎月1万円で「積立投資」した場合

次に、ファンドAを毎月1万円ずつ積み立てた場合を見てみましょう。

- 1カ月目:1万円で1万口を購入

- 2カ月目:1万円で5000口を購入

- 3カ月目:1万円で2万口を購入

- 4カ月目:1万円で1万口を購入

このように、価格が高い2カ月目は購入口数が少なくなり、価格が安い3カ月目は購入口数が多くなります。

4カ月間の合計購入口数は4万5000口となり、一括投資よりも多くの口数を取得できました。

購入単価が平準化されるだけでなく、投資タイミングを分けることがリスクの分散にもつながります。

積立投資は長期的に継続することで効果が高まるため、「積立投資と長期投資はセット」と考えるとよいでしょう。