2025年も物価上昇が続くなか、年金やパート収入で生活しているシニアや主婦世帯の中には、「できれば住民税の非課税ラインを超えない範囲で働きたい」と考える方も少なくありません。

住民税非課税世帯になると、医療費や介護保険料の軽減、各種給付金や支援制度の対象となることがあり、家計面でのメリットは大きいといえます。

ただし、非課税となるかどうかは「所得割」と「均等割」の両方が課されないことが基本条件です。

年金額や給与収入、扶養の有無などによって基準が変わるため、正しく理解しておく必要があります。

本記事では、住民税が非課税になる条件や年収の目安、そして「損をしない働き方」の考え方について、わかりやすく解説します。

1. 「住民税非課税世帯」とは?

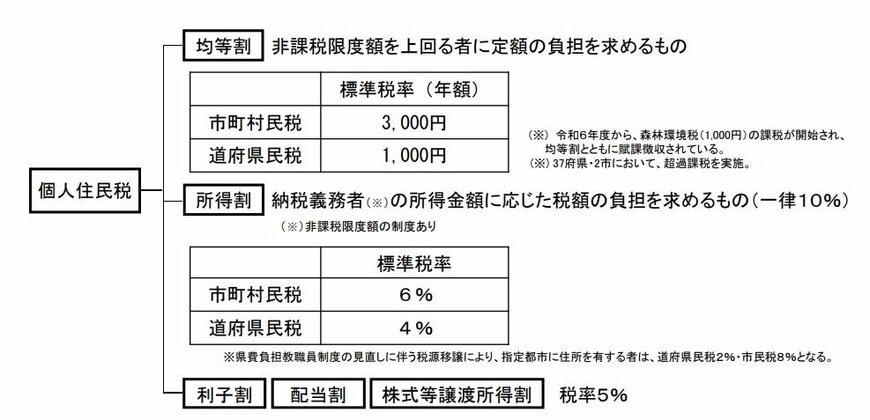

住民税には、所得の金額に応じて負担額が決まる「所得割」と、一定額を一律で負担する「均等割」の2種類があります。

このうち、両方の課税が免除される人を「住民税非課税」と呼びます。

したがって、世帯全員が「所得割・均等割のいずれも非課税」である世帯が「住民税非課税世帯」に該当します。

つまり、世帯単位で見たときに、家族の誰にも住民税が課されていない状態を指すのです。

1.1 所得割・均等割の両方が非課税になる人とは?

所得割・均等割の両方が非課税となるのは、以下のような方です。

- 生活保護法による生活扶助を受けている方

- 障害者・未成年者・寡婦又はひとり親で、前年中の合計所得金額が135万円以下(給与所得者の場合は、年収204万4000円未満)の方

- 前年中の合計所得金額が区市町村の条例で定める額以下の方

なお、非課税となる所得の目安は自治体によって異なります。

例えば、東京23区内の場合は以下のとおりです。

- 同一生計配偶者又は扶養親族がいる場合

35万円×(本人・同一生計配偶者・扶養親族の合計人数)+31万円以下

- 同一生計配偶者又は扶養親族がいない場合

45万円以下

※扶養親族は、年齢16歳未満の者及び地方税法第314条の2第1項第11号に規定する控除対象扶養親族に限ります。

※23区外にお住まいの方は、均等割額が非課税となる合計所得金額が異なる場合がありますので、お住まいの市町村にお問合せください。