5. iDeCo と NISA「2つの非課税制度」をカンタン比較!自分はどっちに向いている?

老後に必要な資金は、ライフスタイルや家族構成によって大きく異なります。医療費や介護費といった高齢期特有の支出に加え、趣味や孫へのおこづかいなど、楽しい時間を過ごすための資金も準備しておけたら嬉しいですよね。

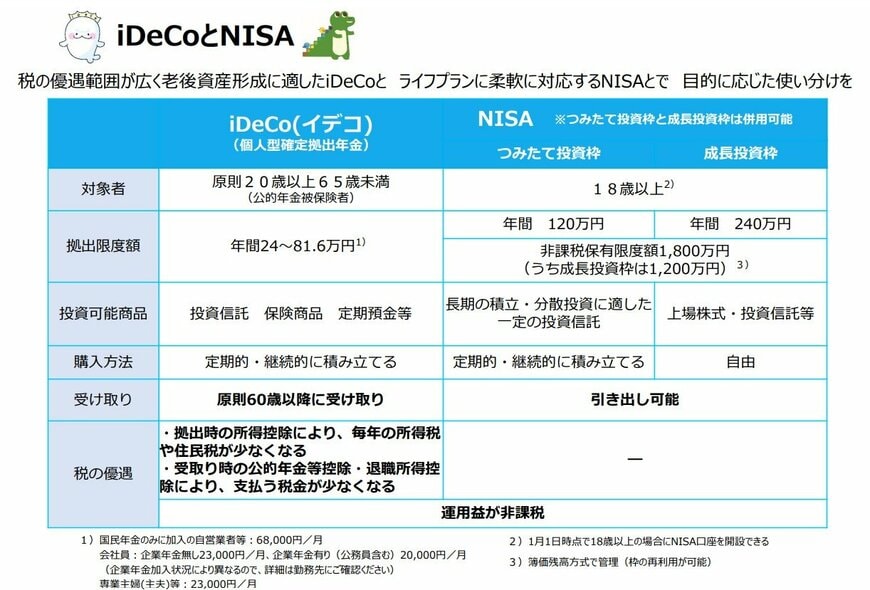

そのため、預貯金を着実に増やすだけでなく、資産運用も視野に入れると良いでしょう。税制優遇制度であるiDeCo(イデコ:個人型確定拠出年金)やNISA(ニーサ:少額投資非課税制度)の活用も有効な選択肢となります。

これらの制度は、少額から投資を始められ、運用で得た利息や利益が非課税になる点が魅力です。

5.1 iDeCo と NISA「2つの非課税制度」をカンタン比較!

iDeCoのメリット

iDeCoには下記のようなメリットがあります。

- 掛金は全額所得控除(小規模企業共済等掛金控除)の対象となり、所得税・住民税が軽減される

- 一時金として受け取る場合は退職所得控除、年金として受け取る場合は公的年金等控除が適用される

- 原則として60歳まで引き出しは不可。流動性には欠けるものの、着実に老後資金を準備したい人にはおすすめ

- 元本確保型(定期預金や保険商品)もあり、価格変動型の商品(投資信託)での資産運用に不安がある人にもおすすめ

NISAのメリット

一方、NISAには下記のようなメリットがあります。

- 1つの口座で「つみたて投資枠」と「成長投資枠」が併用できる

- NISA口座で保有する金融商品は、必要なタイミングで売却し現金として引き出すことができる

- 非課税保有期間が無期限となり、保有期間に関係なく非課税で運用ができる

- 一度売却した分、非課税枠を再利用でき、次の投資に回すことも可能

5.2 iDeCo と NISA「2つの非課税制度」自分はどちらに向いている?

DeCo(個人型確定拠出年金)とNISA(少額投資非課税制度)は、どちらも運用益が非課税になる税制優遇制度ですが、特徴が異なります。

高い節税効果を期待するなら「iDeCo」

iDeCoは積立方式のみで、原則60歳まで資金を引き出せません。これは、iDeCoが老後資金準備を目的とした年金制度であるためです。

しかし、iDeCo最大の魅力は、高い節税効果です。毎月の掛金は全額所得控除の対象となり、所得税・住民税が軽減されます。運用益も非課税で、受取時には一時金なら退職所得控除、年金なら公的年金等控除が適用されます。

流動性の高さが魅力の「NISA」

NISAでは、つみたて投資枠と成長投資枠を一つのNISA口座で併用できます。「毎月少額をコツコツ積み立てつつ、ボーナス月はまとまった資金で投資したい」といった柔軟な運用が可能です。

NISAの大きな魅力は、流動性の高さです。どちらの投資枠も好きなタイミングで売却し、現金化できます。そのため、自由な資産管理をしたい方や、気軽に投資を始めたい方に向いています。

「iDeCoとNISA、自分はどちらに向いている?」と迷ったときは、節税効果を重視するならiDeCo、柔軟な運用をしたいならNISA、といった視点で検討するのが良いでしょう。

6. まとめにかえて

今回は年金の仕組みや受給額について解説しました。

自分がいくらもらえるのかを知るには、「ねんきん定期便」をチェックするのが手っ取り早く確認できるでしょう。

「年金だけじゃ足りない?」と不安を感じる人も多いですが、そんなときこそ資産形成を考えるチャンス。最近は「貯蓄から投資へ」の流れもあり、NISAやiDeCoなどを活用する人が増えています。

とはいえ、やみくもに始めるのは危険です。大事なのは「いつまでに、いくら必要か」をイメージすること。目的を決めて、ムリなく賢く備えていきましょう。