妻がパートで働いている場合、社会保険料や配偶者控除を考慮にして、一定以下に年収を抑えているケースもあるでしょう。

「106万円の壁」や「130万円の壁」などの年収の壁を意識すると、いくらまで働くのが世帯として一番お得なのでしょうか。

今回は妻がパートで働いているケースで考えるとともに、2024年10月から新しくなった社会保険の適用についてもあわせてチェックしていきましょう。

1. 配偶者控除と配偶者特別控除とは

日本では、所得金額が一定額以下の配偶者(今回は妻として考えます)がいる場合、納税者(今回は夫として考えます)は、配偶者控除と呼ばれる所得控除を受けることができます。

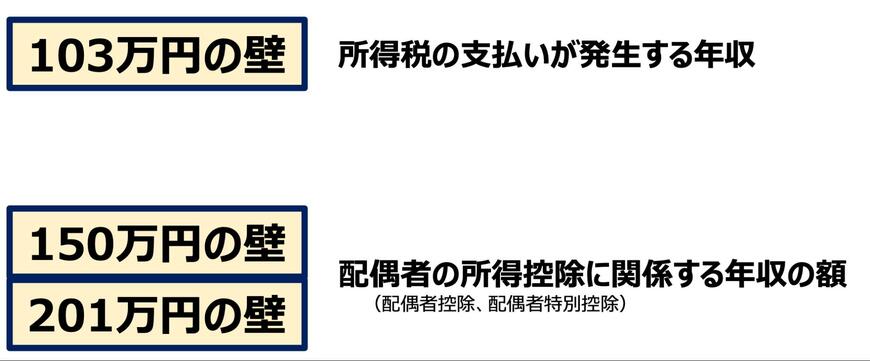

配偶者控除と配偶者特別控除でポイントとなる年収の壁は、大きく分けて全部で3つです。

1.1 配偶者控除のポイント 年収の壁3つ

- 103万円の壁

- 150万円の壁

- 200万円の壁

最初に登場する103万円の壁は、配偶者控除を受けられる妻の年収の上限額です。

妻の年収が103万円以下の場合、配偶者控除を受けることができます。

そして、妻の収入が103万円~150万円となると、夫は「配偶者特別控除」を受けることができます。

妻の収入が150万円を超えると、控除額は徐々に少なくなり、妻の年収が約201万円を超えると、配偶者特別控除は0になります。

※ただし、上記は今回の場合、夫の合計所得金額が900万円以下のケース。夫の年収により異なり、1000万円を超える場合は対象となりません。

配偶者控除や配偶者特別控除が少なくなったり、控除額が0円になると、夫の税金が高くなります。

そのため、この3つの金額を意識している方もいるでしょう。

ただ、配偶者控除による世帯年収の影響は、この後ご紹介する、社会保険料の年収の壁「106万円」と「130万円」に比べると、大きくないケースが多いでしょう。

次の章では、社会保険料の年収の壁2つについて解説していきます。