2. 暦年贈与と相続時精算課税制度の選択

このような改正を受けて、2024年度からは暦年贈与と相続時精算課税制度との選択が重要となります。詳しく見ていきましょう。

2.1 相続時精算課税制度とは

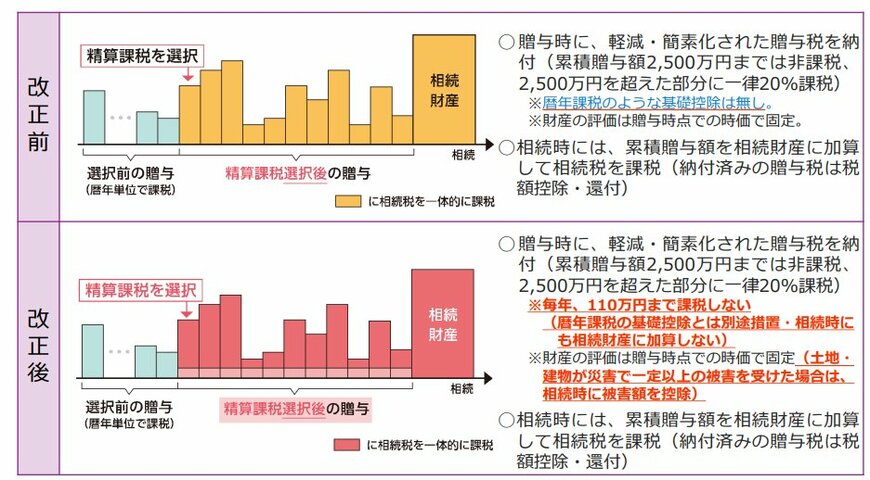

まず相続時精算課税制度とは、60歳以上の父母や祖父母が18歳以上の子や孫に生前贈与を行う際に選択できる制度です。この制度を選ぶと、累計2500万円までは贈与税がかからず、超過部分に対しては一律20%の税が課されます。

贈与者が亡くなった時点で、その贈与財産と相続財産の合計額から相続税が計算され、すでに支払った贈与税はその相続税額から控除されます。同時に、贈与税額が相続税額を上回る場合には、その差額が還付される仕組みです。

なお、2023年度の税制改正により、この制度に基礎控除が導入されました。改正前は、この制度で贈与された財産はすべて相続財産に加算されていましたが、改正後は年間110万円までが基礎控除として認められ、その部分は相続財産に加算されません。

また大きなポイントとして、相続開始前7年以内の贈与であってもこの基礎控除内であれば相続財産に含める必要がないという点があります。これにより、相続時精算課税制度も新たな節税手段として活用できるようになりました。