3.2 相続財産が多くない人でも「非課税110万円枠」は活用するのがお得?

贈与税の課税方法は、前述の相続時精算課税に加えて「暦年課税」があります。暦年課税は、1月1日から12月31日までの1年間で贈与を受けた財産に対して課税していく方式です。

暦年課税の場合、毎年110万円の基礎控除額が定められています。つまり、毎年110万円まで贈与していけば、資産が多い人でも相続税を減らせる可能性があるのです。

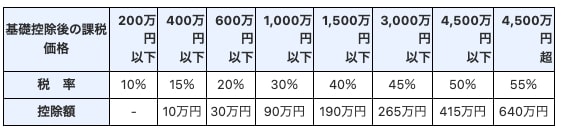

一方、110万円を超えて贈与すると、贈与税が発生します。贈与税の税率は相続税より高いため、贈与する金額には注意しましょう。親から子へといった直系尊属への贈与にかかる税率と控除額は、以下のとおりです。

- 200万円以下:10%

- 400万円以下:15%・控除10万円

- 600万円以下:20%・控除30万円

- 1000万円以下:30%・控除90万円

- 1500万円以下:40%・控除190万円

- 3000万円以下:45%・控除265万円

- 4500万円以下:50%・控除415万円

- 4500万円超:55%・控除640万円

一方、資産が少ない人は相続時精算課税制度を利用したほうがお得な可能性があります。特に資産額が2500万円程度の人は、確実に贈与した分が非課税となるうえ、相続税も基礎控除により非課税となります。資産の少ない人は相続時精算課税、多い人は暦年課税で非課税枠を活用するのがおすすめです。

4. まとめにかえて

生前贈与が改正され、相続税の課税遺産額の対象となる贈与期間が延長されました。早いうちから贈与をしていくと、生きているうちに資金が足りなくなるのではと不安に感じる人も多く、生前贈与を始めるタイミングがより難しくなっています。

特に数千万〜億単位の資産を持っている人にとっては、今年の生前贈与の改正は痛手となるでしょう。墓石の購入や不動産の購入といった従来の相続税対策に加えて、相続時精算課税・暦年課税のどちらかを選んでできる限り課税遺産額を減らしていくことが重要です。

参考資料

- 国税庁「No.4155 相続税の税率」

- 国税庁「B1-2 相続税の申告手続」

- 国税庁「令和5年度相続税及び贈与税の税制改正のあらまし」

- e-Gov法令検索「相続税法」

- 国税庁「No.4402 贈与税がかかる場合」

- 国税庁「No.4408 贈与税の計算と税率(暦年課税)」

石上 ユウキ