長期化するコロナ禍。退職金を上乗せして早期・希望退職募集を募る企業の動きを耳にする機会が増えましたね。

退職金は一時金受け取りと年金受け取りでは課税方法が異なります。どちらを選んだ方が受け取り金額が多くなるのか、シミュレーションをしてみたいと思います。また、各人の状況によって変わってくる、選ぶ際のポイントも併せてお伝えします。

退職金を一時金で受け取る場合

退職金を一時金で受け取る場合は、退職所得として課税されます。企業年金を一時金で受け取る場合も同様です。

退職所得の計算方法

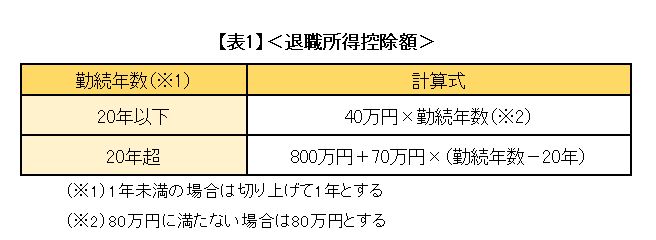

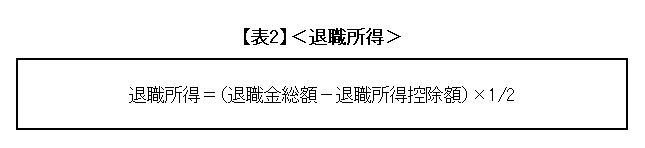

退職所得は退職金の総額から、勤続年数によって計算方法が異なる退職所得控除額を差し引いた金額を2分の1にした金額です。【表1】【表2】をごらんください。

たとえば、「退職金2000万円、勤続30年」の場合は、

800万円+70万円×(30年-20年)=1500万円

(2000万円-1500万円)×1/2=250万円

よって、退職所得は250万円になります。

そして、国税庁「退職所得の源泉徴収税額の速算表」から退職所得250万円の税額を計算すると、15万5702円となりました。(※3)

勤続年数が長いほど退職所得控除額は増えるので、勤務年数が長い人は一時金で受け取ることで税金がかからないケースもあります。

退職所得は他の所得とは切り離して税額が計算される分離課税です。そのため、退職金を受け取ったことで社会保険の計算のもととなる算定額が上がることはありません。

退職金を「年金」で受け取る場合

退職金を年金で受け取る場合は、雑所得として公的年金と合算され、公的年金等控除額が適用されます。

控除額は65歳未満と65歳以上で異なり、年金以外の所得の合計が1000万円以下の場合、65歳未満は60万円まで、65歳以上は110万円まで非課税となります。

年金収入が控除額を超えた場合は、他の所得と合算され総合課税となります。そのため、税金や社会保険料の負担が増える可能性があります。

年金受け取りには企業によってさまざまなスタイルがあります。10年、20年などの一定期間年金を受け取れる確定年金、生涯年金を受け取れる終身年金が選べる場合も。

また、年金受け取りの場合、基本、運用利率が適用され、利息が上積みされるので、額面では一時金よりも多く受け取れます。ただし、税金や社会保険料を含めて考える必要があるので、実際の受け取り額を次項で比較してみましょう。