20代~70代「貯蓄の中身」はどう変わる?

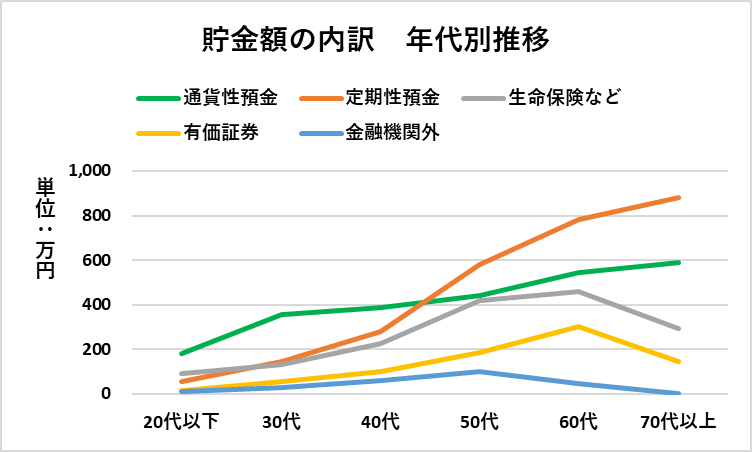

ここまで述べてきた貯蓄額の中身(=内訳)は、年代を追うごとにどう変わるのでしょうか。その推移をご覧ください。

総務省「家計調査報告(貯蓄・負債編)」をもとに、編集部にて作成

年代が上がるとともに「通貨性預金」が増えています。40代以降では定期性預金が大きく伸びをみせていますね。また、「有価証券」や「生命保険」は60代にピークを迎えています。

全世代に共通する特徴として、「通貨性預金」や「定期性預金」の比率が高く、「有価証券」の比率がさほど高くない点が挙げられます。投資でお金を育てることに抵抗がある日本人は、依然として少なくないと考えることができるでしょう。

20代~70代「みんなの課題」としての資産運用

「20代~70代」世代ごとに、貯蓄や負債額、そして「貯蓄の中身」の平均がどのように変化していくかをみていきました。

今回ご紹介した平均額は、一部の富裕層や高所得層によって引き上げられるものですので、あくまでも目安としてご参考にしていただければと思います。

長期化するコロナ禍。収入減やボーナスカット、失業・転職など、仕事とお金を取り巻く環境が激変する今、改めてお金に本気で向き合うことになったという人も多いはず。

金融機関に漠然とお金を預けても、ひところのように利息でトクができる時代ではありません。

そんな今こそ、「お金に働いてもらう」資産運用という発想を持ち始めてもよい時期が来ているともいえそうです。

資産運用ビギナーであれば、「iDeCo」や「つみたてNISA」といった国の税制優遇制度の活用を検討してみてもよいでしょう。

「お金を貯めて増やす」にはコツが必要です。

とはいえ、「金融商品ってたくさんありすぎてどれを選べばいいのか分からない」「お金の話って難しい言葉だらけでわかりにくい」などの理由でなかなか一歩踏み込めずにいらっしゃる方も多いかと思います。

そんな場合は経験豊富な「お金のプロ」のアドバイスを受けてみるのも手でしょう。あなたの年齢・家族構成・ライフスタイルなどにピッタリあったオーダーメイドの「お金の育て方」と出会うきっかけになるかもしれません。

【ご参考】貯蓄とは

総務省の「家計調査報告」[貯蓄・負債編]によると、貯蓄とは、ゆうちょ銀行、郵便貯金・簡易生命保険管理機構(旧郵政公社)、銀行及びその他の金融機関(普通銀行等)への預貯金、生命保険及び積立型損害保険の掛金(加入してからの掛金の払込総額)並びに株式、債券、投資信託、金銭信託などの有価証券(株式及び投資信託については調査時点の時価、債券及び貸付信託・金銭信託については額面)といった金融機関への貯蓄と、社内預金、勤め先の共済組合などの金融機関外への貯蓄の合計をいいます。

【参考】

「家計調査報告(貯蓄・負債編)2019年(令和元年)平均結果(二人以上の世帯のうち勤労者世帯)」総務省統計局

「用語の説明(IX. 貯蓄・負債現在高)」総務省統計局