1. 【50歳代のリアルな貯蓄事情】平均1908万円の裏に潜む「運用の有無」

J-fLEC(金融経済教育推進機構)「家計の金融行動に関する世論調査(2025年)」によると、50歳代二人以上世帯の金融資産保有額は「平均1908万円」。一見じゅうぶんな金額に見えますが、より実態に近い中央値は700万円と、1200万円以上のギャップがあります。

金融資産非保有(貯蓄0円)世帯が18.2%いる一方で、3000万円以上を保有する世帯も18.8%。50歳代の貯蓄事情はまさに「二極化」の状態と言えるでしょう。

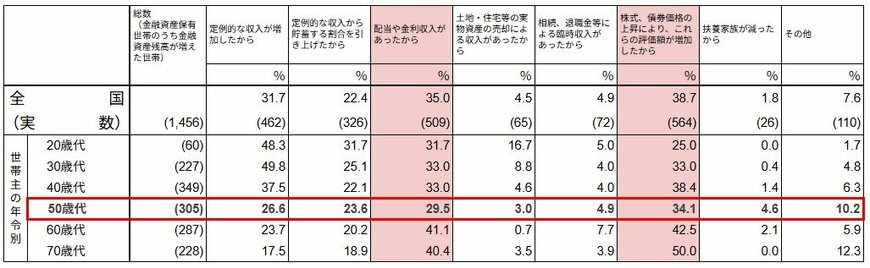

ここで触れておきたいのが、金融資産が増えた「理由」です。

全体(20歳代~70歳代)では「株式・債券価格の上昇(38.7%)」や「配当・金利収入(35.0%)」が上位を占め、資産形成の主役が「労働による貯蓄」から「資産の運用」へシフトしている様子がうかがえます。

これを50歳代に絞って見てみましょう。

1.1 50歳代二人以上世帯「資産が増えた理由」

- 定例的な収入が増加したから:26.6%

- 定例的な収入から貯蓄する割合を引き上げたから:23.6%

- 配当や金利収入があったから:29.5%

- 土地・住宅等の実物資産の売却による収入があったから:3.0%

- 相続、退職金等による臨時収入があったから:4.9%

- 株式、債券価格の上昇により、これらの評価額が増加したから:34.1%

- 扶養家族が減ったから:4.6%

- その他:10.2%

「給与増」よりも「運用益」の影響が上回っていますね。

役職定年などで労働収入の伸びが鈍るこの世代にとって、資産を押し上げる原動力は「お金に働かせる」ことへシフトしているのかもしれません。

新NISAを武器に、蓄えた資金を効率よく運用できるかどうかが、セカンドライフの格差を分けるポイントの一つとなりそうですね。

次では、3年目を迎えた「新しいNISA」、通称「新NISA」のしくみの基本を整理しましょう。