4. 返済優先か?投資優先か?判断のカギは「現金の余裕」

返済と投資の優先順位を考えるうえで、最も重要なのが“手元の現金がどれだけあるか”という点です。

繰上げ返済は確かにメリットが大きいものの、まとまった資金を使う行為でもあります。

もし手元の現金がギリギリの状態で返済を進めてしまうと、家電の故障、医療費、車の修理など突発的な出費に対応できず、かえって家計が不安定になる可能性があります。

一方、生活防衛資金(一般的には生活費の3〜6か月分)がしっかり確保できており、さらに年収に対して住宅ローンの返済額が重すぎない場合は、投資に回す選択肢も現実味を帯びてきます。

つまり、

「いまの暮らしを安全に維持できる現金がどれだけ手元にあるか」

ここが、返済と投資のどちらを優先すべきかを判断する大きな分岐点になります。

実際、ローンを支払っている人はどのくらいいるのか、そして貯蓄はあるのか、データで見ていきましょう。

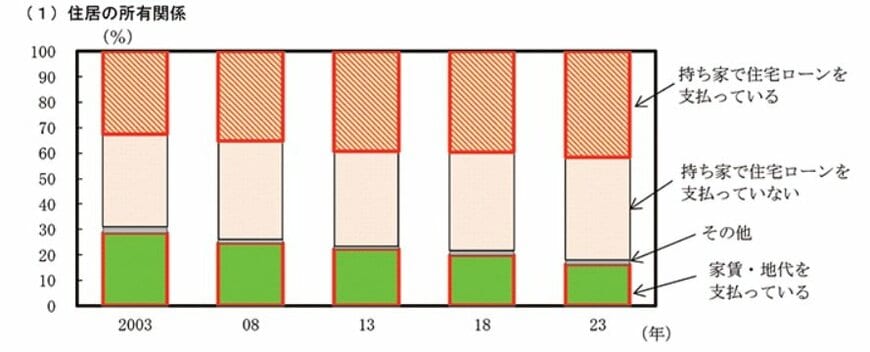

内閣府のレポートでは、2023年現在持ち家がありローンを支払っている人は約60%と、20年前と比べてもその割合が増えていることがわかります。

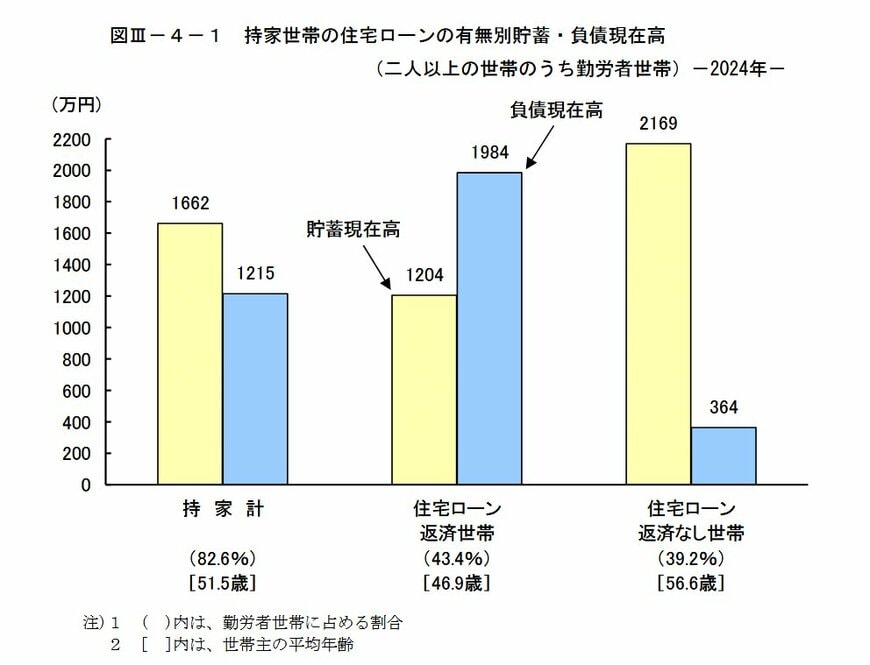

また、以下は総務省が実施した持ち家がある世帯のローン残高の有無と貯蓄・負債高のグラフです。

持家世帯(住宅ローン返済あり・なし世帯合計)(世帯主の平均年齢51.5歳)

- 貯蓄現在高:1662万円

- 負債現在高:1215万円

住宅ローン返済世帯(世帯主の平均年齢46.9歳)

- 貯蓄現在高:1204万円

- 負債現在高:1984万円

住宅ローン返済なし世帯(世帯主の平均年齢56.6歳)

- 貯蓄現在高:2169万円

- 負債現在高:364万円

持ち家があり住宅ローン返済中の世帯は、負債が貯蓄を上回り、家計が厳しい状況にあることが明らかになっています。

これらはあくまで平均値ですが、多くの世帯は貯蓄をしながらローンの返済にも日々奔走していると言えるのではないでしょうか。

手元に十分な余裕があれば、投資による将来の資産形成にも取り組みやすくなります。