2. 「給付付き税額控除」の仕組みと3つの支援パターン

給付付き税額控除は、所得税の減税措置である「税額控除」と、現金の「給付」を組み合わせた仕組みです。最大の特徴は、税額控除だけでは減税しきれない分が出た場合、その差額を現金で受け取れること。

この仕組みによって、所得が少なくて納税額が低い人や、そもそも所得税を払っていない非課税世帯にも支援が届くようになっています。

制度の恩恵を受ける方法は大きく3つで「税額控除だけを受ける人」「税額控除と現金給付の両方を受ける人」「現金給付だけを受ける人」です。

では、具体的にどんなケースがあるのか、例を見ながら確認してみましょう。

2.1 具体例:控除額が10万円の場合のシミュレーション

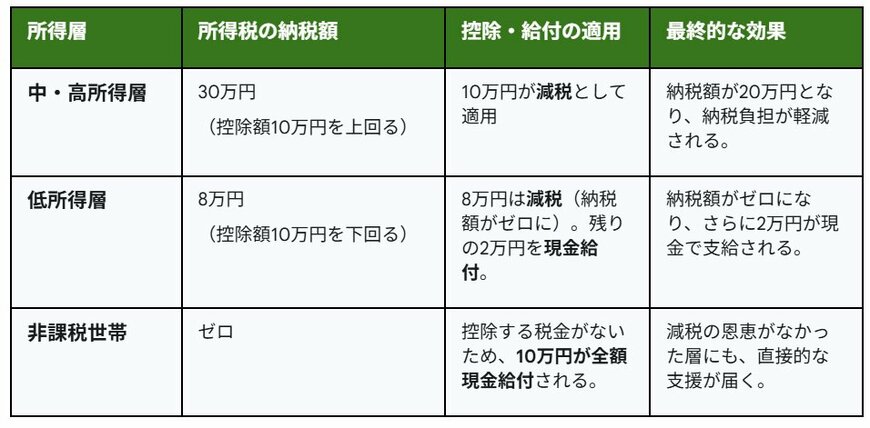

ケース1:中・高所得層

- 所得税の納税額が30万円(控除額10万円を超えるケース)

- 適用される内容:10万円全額が減税(税額控除)

- 得られる効果:納税額が20万円に減り、税負担が軽くなります。

ケース2:低所得層

- 所得税の納税額が8万円(控除額10万円に満たないケース)

- 適用される内容:納税額8万円分が減税され、納税はゼロになります。控除しきれなかった差額の2万円は現金で支給されます。

- 得られる効果:税金の支払いがなくなる上に、2万円の現金を受け取ることができます。

ケース3:非課税世帯

- 所得税の納税額がゼロのケース

- 適用される内容:所得税の支払いがないため、控除額の10万円が全額現金で支給されます。

- 得られる効果:従来の減税策では支援の対象外だった層にも、直接的な経済支援が届きます。