2. 確定申告不要制度を利用できる要件

確定申告不要制度を利用できるのはどのような方なのか、詳しい要件を確認していきましょう。

2.1 確定申告不要制度の対象になる要件

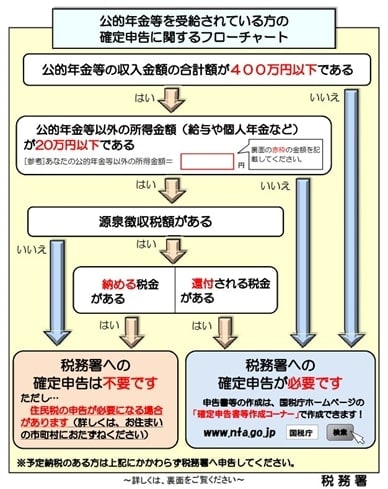

確定申告が不要になるのは以下の要件をすべて満たす場合です。

- 公的年金等による収入が400万円以下

- 公的年金等の全部が源泉徴収の対象

- 公的年金等に係る雑所得以外の所得金額が20万円以下

自身が確定申告不要制度の対象になるかどうかは、国税庁のフローチャートを使って判断できます。

2.2 「公的年金等」に該当する年金の種類

上記要件の「公的年金等」に含まれるものとして、具体的に以下のものがあります。

- 老齢基礎年金

- 老齢厚生年金

- 老齢共済年金

- 恩給(普通恩給)

- 現役時代の勤務先から支給される年金

- 確定給付企業年金

老齢基礎年金(国民年金)や老齢厚生年金(厚生年金)以外にも、現役時代の勤務先から支給される年金や確定給付企業年金なども対象になります。

これらをすべて合計した金額が400万円以下であることが要件の1つです。

2.3 「公的年金等に係る雑所得以外の所得」の具体例

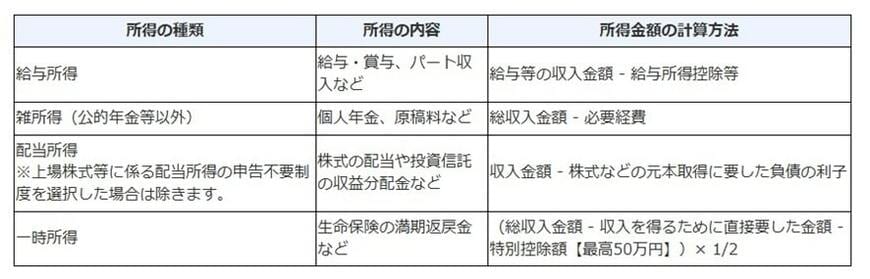

では、「公的年金等に係る雑所得以外の所得」にはどのような所得があるのでしょうか。主な所得は以下の通りです。

【給与所得】

例:給与・賞与、パート収入など

計算方法:給与等の収入金額-給与所得控除等

【雑所得(公的年金等以外)】

例:個人年金、原稿料など

計算方法:総収入金額-必要経費

【配当所得】

例:株式の配当や投資信託の収益分配金など

計算方法:収入金額-株式などの元本取得に要した負債の利子

※上場株式等に係る配当所得の申告不要制度を選択した場合は除きます。

【一時所得】

例:生命保険の満期返戻金など

計算方法:(総収入金額-収入を得るために直接要した金額-特別控除額【最高50万円】)×1/2

これらの合計所得が20万円以下であることも要件となります。