少子高齢化が進む中、高齢者の医療や生活を支える「後期高齢者医療制度」には、医療費助成だけでなく、亡くなった際に支給される「葬祭費」という給付も設けられています。

物価高や葬儀費用の上昇が続くいま、遺族にとっては見逃せない支援制度ですが、その申請には期限や注意点があります。

本記事では、制度の概要から税務・相続上の扱い、申請時に見落としがちなポイントまで、実務的な視点で詳しく解説します。

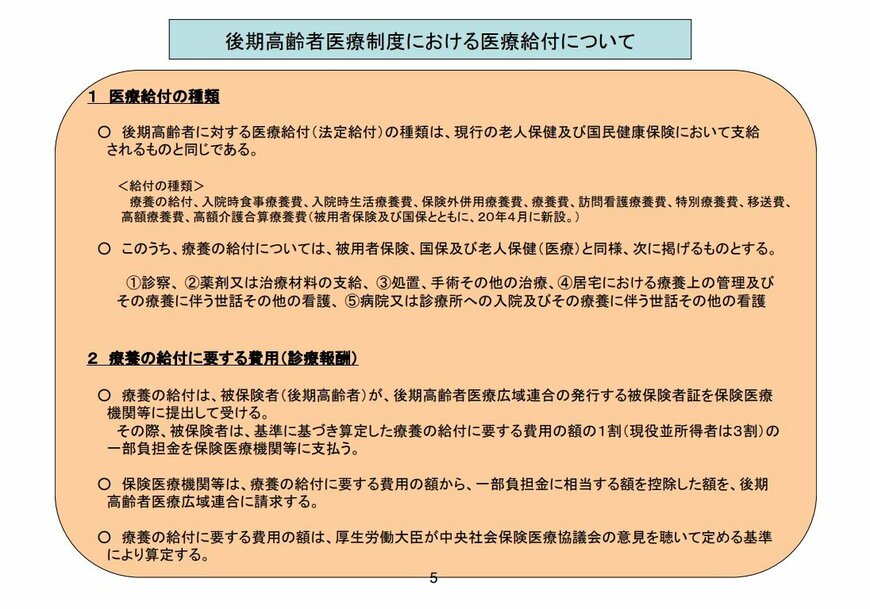

1. 後期高齢者医療制度の給付内容と「葬祭費」の位置づけ

後期高齢者医療制度は、75歳以上(または65歳以上で一定の障害がある方)を対象とする医療保険制度です。

この制度では、医療費の自己負担割合を軽減するほか、療養中や死亡時に関しても、生活を支援するための給付金が設けられています。

<医療給付の種類>

- 療養の給付

- 入院時食事療養費

- 入院時生活療養費

- 保険外併用療養費

- 療養費

- 訪問看護療養費

- 特別療養費

- 移送費

- 高額療養費

- 高額介護合算療養費

1.1 葬祭費とは?

葬祭費は、被保険者が亡くなった際に、葬儀を執り行った人(多くの場合は喪主や遺族)へ支給される給付金です。

葬儀費用の全額を補うものではありませんが、遺族の経済的負担を軽減する目的で支給されます。

- 給付対象:後期高齢者医療制度に加入していた方が亡くなった場合

- 支給対象者:葬祭を行った人(喪主・遺族・親族など)

- 支給額:自治体により異なり、おおむね3万円〜7万円程度

- 支給形態:一時金として申請者の口座に振り込み

例えば、東京都中野区では葬祭費として5万円が支給されます。

また、対象となる「葬儀の範囲」も自治体ごとに異なり、「火葬のみ」「家族葬」なども支給対象となる場合があります。

ただし、いずれの場合も領収書や会葬礼状などで実際に葬儀を行ったことを証明できることが条件です。

2. 葬祭費は「非課税の給付金」!相続財産に含まれない理由

葬祭費を受け取る際に、「税金がかかるのか」「相続財産に含まれるのか」と疑問に思う方は少なくありません。

結論から言うと、葬祭費は課税対象外の「非課税給付金」です。

所得税法第9条では、国や地方公共団体などから支給される一定の給付金は「非課税所得」と定められており、葬祭費もその一つに該当します。

そのため、受け取っても確定申告や所得税の支払いは不要です。

また、相続の面でも葬祭費は亡くなった本人(被相続人)の財産には含まれません。

その理由は、葬祭費が「亡くなった方の遺産」ではなく、葬儀を実際に執り行った人(喪主や葬儀主宰者など)に帰属する権利として支給されるためです。

したがって、相続人でなくても葬儀を行った人であれば受け取ることができ、相続税の課税対象にもならない仕組みとなっています。

3. 葬祭費の申請方法と注意点

葬祭費は「申請しなければ受け取れない給付金」です。亡くなった後の手続きは多く、うっかり申請を忘れてしまうケースも少なくありません。

ここでは、申請の流れと注意点をわかりやすく整理します。

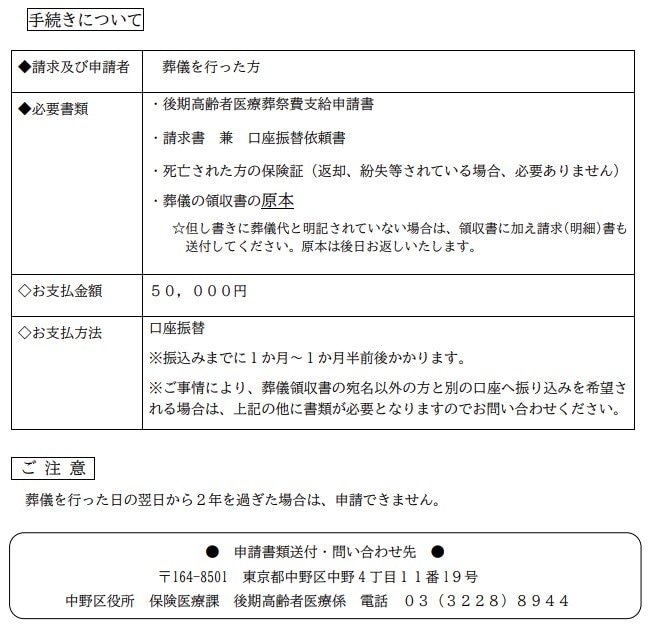

3.1 申請できる人

葬祭費を申請できるのは、葬祭を実際に行った人(喪主・葬儀主宰者など)です。親族や相続人であるかどうかは関係ありません。

なお、葬祭費の申請は被保険者証を発行していた市区町村の「後期高齢者医療係」や「国保年金課」などが窓口になります。

3.2 必要書類

自治体によって若干異なりますが、一般的には次の書類が必要です。

- 葬祭費支給申請書(自治体指定様式)

- 被保険者証(亡くなった方の保険証)

- 葬祭を行ったことを証明できる書類(葬儀社の領収書、会葬礼状、火葬許可証など)

- 申請者の本人確認書類(マイナンバーカード・運転免許証など)

- 振込先口座の確認書類(通帳・キャッシュカードなど)

例えば、東京都中野区では「葬儀の領収書の原本」が必須とされています。

3.3 申請期限と振込までの期間

東京都中野区のように、多くの自治体では葬祭を行った日の翌日から2年以内に申請する必要があります。

この期間を過ぎると、時効により支給が受けられなくなるため注意が必要です。

また、申請してから振込まで1ヵ月程度かかるのが一般的です。

3.4 他の給付との重複に注意

葬祭費は、他の公的保険制度による葬祭給付と重複して受け取ることはできません。

例えば、故人が健康保険組合にも加入していた場合、健康保険法による「埋葬料」または「葬祭料」と重複支給されないよう注意が必要です。

どちらの制度から受け取るかは自由ですが、重複申請をすると返還を求められる場合があります。

なお、葬祭費はあくまで「公的給付」であり、生命保険などの「死亡保険金」とは性質が異なります。

4. 忘れずに!保険料の精算と「相続人代表者」の届出

葬祭費の申請とあわせて、見落とされがちなのが「保険料の精算」と「相続人代表者の届出」です。

これらは、亡くなった方の医療保険や介護保険に関する重要な手続きであり、遺族側で早めに対応する必要があります。

4.1 保険料の精算

被保険者が亡くなった際には、保険料の過払いまたは未納分が発生している場合があります。

例えば、口座振替で引き落とされた直後に亡くなった場合、死亡月分の保険料が過払いになることがあります。逆に、納付が遅れていた場合は未納分の支払いが必要です。

これらの精算は、自治体の後期高齢者医療担当課などで行います。

なお、還付金の振込先を指定するためには、後述する「相続人代表者届」の提出が必要になるケースがあります。

4.2 「相続人代表者届」の提出

被保険者が亡くなると、保険料や高額療養費、葬祭費などの給付金に関する権利義務が相続人に引き継がれます。

そのため、自治体は手続きや通知を一元的に行うため、「相続人代表者」を指定する届出を求めています。

相続人代表者を定めることで、次のような手続きがスムーズになります。

- 保険料の還付金を代表者名義の口座で受け取れる

- 保険料や給付金に関する通知が代表者に届く

- 他の相続人との調整や書類のやり取りを一本化できる

この届出を行わないと、誰が代表して手続きを行うかが不明確になり、支払いが遅れる場合があります。

5. まとめにかえて

「葬祭費」は、後期高齢者医療制度に加入していた方が亡くなった際、葬儀を執り行った人に支給される給付金であり、申請しなければ受け取れません。

支給額は自治体によって異なりますが、多くは数万円程度で、葬儀にかかる負担を一部軽減する目的で設けられています。

税務面では、葬祭費は所得税法上の「非課税所得」に該当し、確定申告や課税の対象にはなりません。

また、葬祭費は喪主や葬儀主宰者の固有の権利として支給されるため、相続財産には含まれず、相続税の申告対象にもなりません。

一方で、申請期限(原則2年以内)を過ぎると受け取れなくなる点や、健康保険の埋葬料との重複申請ができない点には注意が必要です。

遺族の負担を少しでも軽くするためにも、制度の仕組みを理解し、手続きを確実に進めていきましょう。

参考資料

加藤 聖人