資産活用世代の議論が始まった

2017年11月に金融庁金融行政方針が発表されて以降、「高齢世代に対する金融サービス」が注目されています。その後、2018年2月には第4回目で初めてとなる「金融資産の取り崩し」に言及した「高齢社会対策大綱」が閣議決定され、さらに7月には「高齢社会における金融サービスのあり方」(中間的なとりまとめ)が金融庁から発表されました。また9月からは金融審議会の市場ワーキング・グループが再開されて、「高齢社会における金融サービスのあり方」をテーマに議論しています。

世界一の超高齢社会といわれる日本は、これまで2014年のNISA(少額投資非課税制度)導入以降、矢継ぎ早に資産形成を支援する制度を構築し、“将来の高齢者”である現役層の退職準備を進める施策を講じてきました。しかし、やっとここにきて“現在の高齢者”のお金との向き合い方を論じる環境が出てきたことは注目できる流れです。

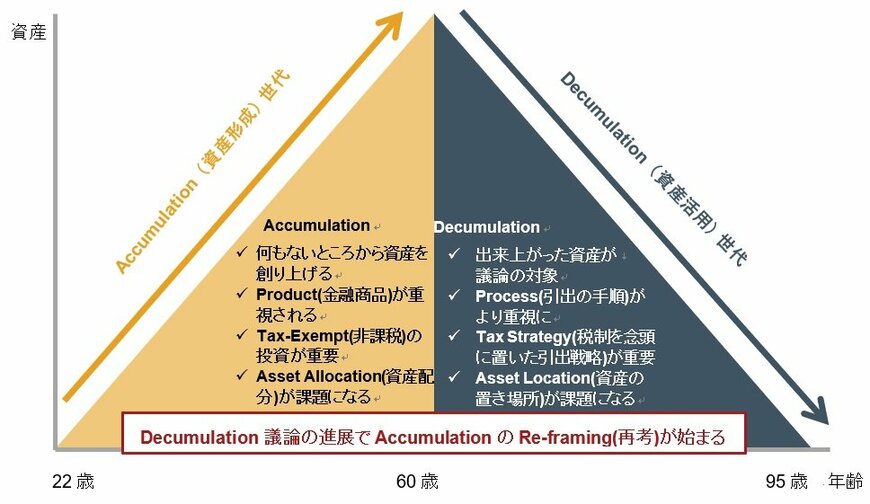

ちなみに、現役層の資産形成は英語ではAccumulationですので、現役世代はA世代または「資産形成世代」と呼ぶことにします。これに対して、資産の引出を英語ではDecumulationと言いますので、退職世代はD世代または持っている資産を使っていく世代ということで「資産活用世代」と呼ぶことにします。

「継ぎ目のない金融サービス」が一つのテーマに

8月に米国での退職者層への金融サービスを調べるためにボストンに調査出張を行いました。そのなかで注目したのは、「資産活用世代向けの金融サービス」と「資産形成世代への金融サービス」のつながりと、それぞれの位置づけです。

グラフは私が現地で多くの議論から学んだポイントをまとめたものです。資産形成世代は資産が全くないところからスタートするために、「どういった金融商品(Product)が良いのか、どういった資産構成(Asset allocation)が最も望ましいか」というところに議論が集まりがちですが、資産活用世代では既に資産ができあがった段階からの議論ですから「商品や資産構成よりも、どう引き出すか(税制を活用した引出戦略=Tax strategy)、どの口座から引き出すか(=Asset Location)」といったことがより重要になります。

しかし、こうした違いがあったとしても、個人の資産形成から資産活用への流れはどこかに区切りがあるわけではありません。そこには継ぎ目のない(=シームレスな)サービスが求められることになります。そのため、米国では資産活用を議論すればするほど、資産形成における金融サービスや制度、商品の見直し(=Re-framing)が不可欠になると考えていました。

日本でも資産形成の制度が立ち上がりましたが、まだ十分に整備されているわけではありません。資産活用世代にとって「寿命までに資産切れにならない」施策を考え、その上に立ってもう一度、資産形成の制度などを改善することが求められています。

<<これまでの記事はこちらから>>

合同会社フィンウェル研究所代表 野尻 哲史