年金は原則65歳になってから受給できます。まもなく65歳の誕生日を迎える人は、すでにいくら年金を受け取れるのか把握している人が多いのではないでしょうか。

老後の収入の見通しなども立てておくと、不便なく老後生活を迎えられるでしょう。

年金受給時に気になるのが、税金がかかるかどうかです。税金が引かれると手取り年金額が減ってしまいます。

もし夫が年金年額170万円、妻が年額80万円の場合、住民税は非課税になるのでしょうか。

この記事では、世帯の年金額が250万円の場合を例に、住民税非課税となる年金収入のボーダーラインや年金から差し引かれるお金などを解説します。

1. 「夫:年額170万円」「妻:年額80万円」の世帯は住民税非課税になる?

夫が年170万円、妻が年80万円の年金を受け取る世帯は、基本的に住民税が非課税となります。控除が適用されても所得金額が非課税となる要件を下回らないためです。

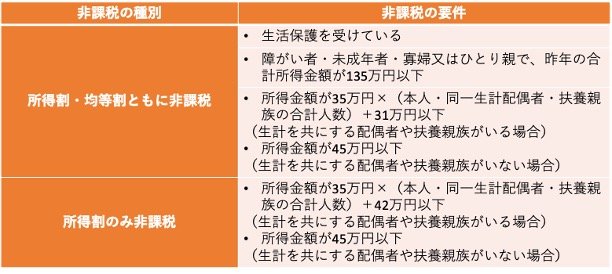

実際に、65歳以上で東京23区に住む夫婦世帯(世帯主:夫)を例に、住民税がかかるかどうか確かめてみましょう。東京23区の住民税が非課税となる要件は、以下のとおりです。

所得割・均等割ともに非課税

- 生活保護を受けている

- 障がい者・未成年者・寡婦又はひとり親で、昨年の合計所得金額が135万円以下

- 所得金額が35万円×(本人・同一生計配偶者・扶養親族の合計人数)+31万円以下

(生計を共にする配偶者や扶養親族がいる場合) - 所得金額が45万円以下

(生計を共にする配偶者や扶養親族がいない場合)

所得割のみ非課税

- 所得金額が35万円×(本人・同一生計配偶者・扶養親族の合計人数)+42万円以下

(生計を共にする配偶者や扶養親族がいる場合) - 所得金額が45万円以下

(生計を共にする配偶者や扶養親族がいない場合)

住民税は、所得に応じて負担する所得割と、課税者全員で均一に負担する均等割とがあります。

生計を共にする配偶者や扶養親族がいる場合は、所得が101万円以下であれば所得割・均等割ともに非課税で、101万円超〜112万円以下であれば所得割のみ非課税です。

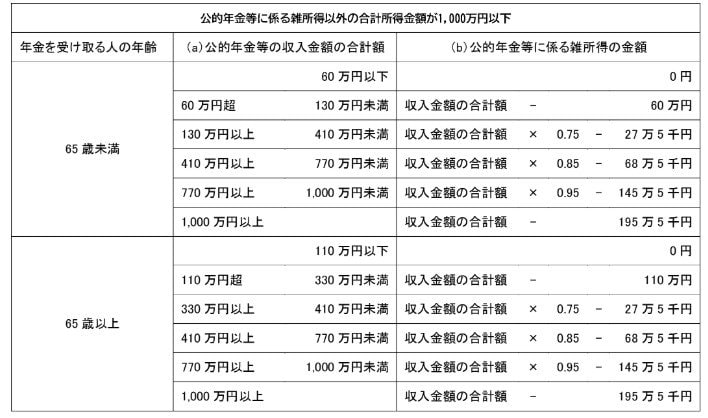

そして、年金所得には公的年金等控除が適用されます。公的年金等控除は厚生年金や基礎年金などの所得に対して適用される控除です。

65歳未満は年金収入が130万円未満であれば60万円、65歳以上は330万円未満であれば、110万円の控除が受けられます。

これを踏まえて夫・妻それぞれの課税所得を見てみましょう。世帯主である夫の年金収入は年170万円のため、110万円の公的年金等控除を受けられます。

残った所得は60万円のため、住民税が非課税となる要件である「所得金額101万円以下」に当てはまります。

妻の年金額は年額80万円ですから、110万円の公的年金等控除が適用されると所得は0円です。よって、二人とも住民税がかからず住民税非課税世帯となります。

なお、もし夫・妻がどちらも65歳未満の時点で同額の年金を受け取っていたとしても、夫の所得が100万円、妻の所得が20万円となるため、住民税は非課税です。

一方、受給時の年齢にかかわらず年金以外に収入がある場合は、収入額によって住民税が課税される可能性もあるでしょう。

では、次章では年金から差し引かれるお金について解説します。