3. 確定申告の要・不要を判断するには

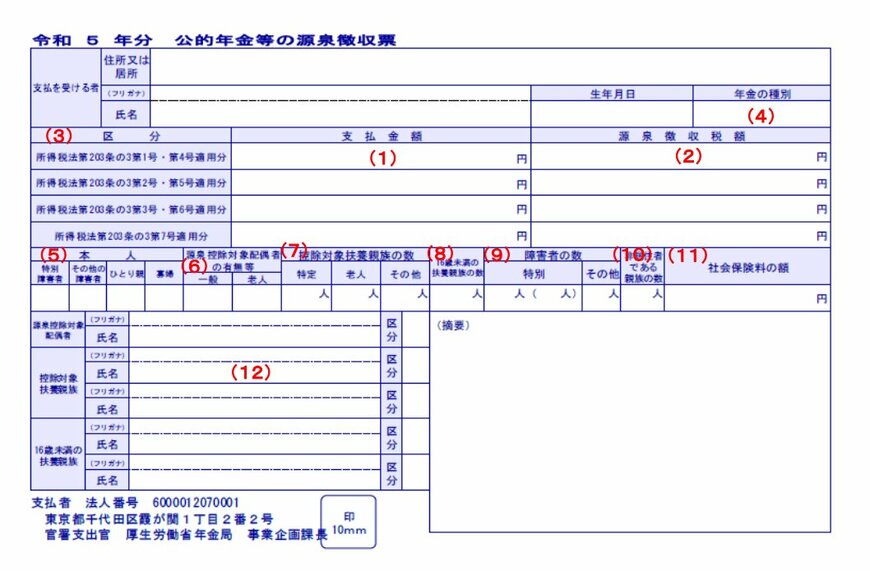

確定申告が必要かどうか確かめるには「公的年金等の源泉徴収票」をチェックしてみましょう。

源泉徴収票でチェックする箇所は「支払金額」の欄です。支払金額は税や社会保険料が引かれる前の額面そのままの金額が記載されているため、単純な年金年収をチェックできます。

支払金額が400万円を下回っており、年金以外の所得が20万円以下でなければ、確定申告は不要です。

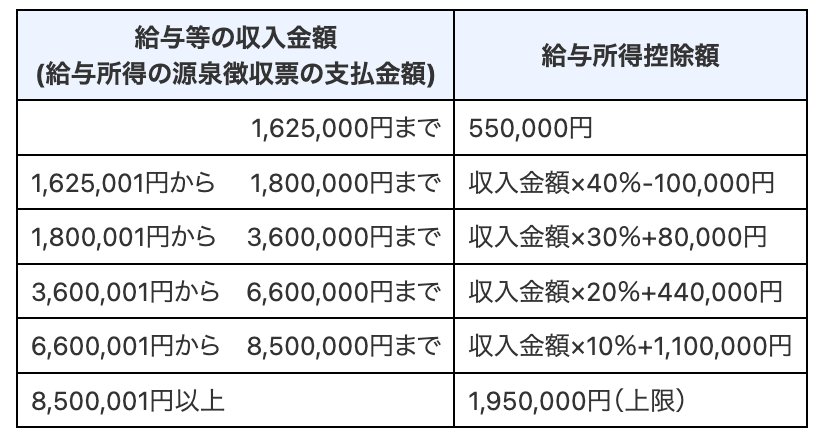

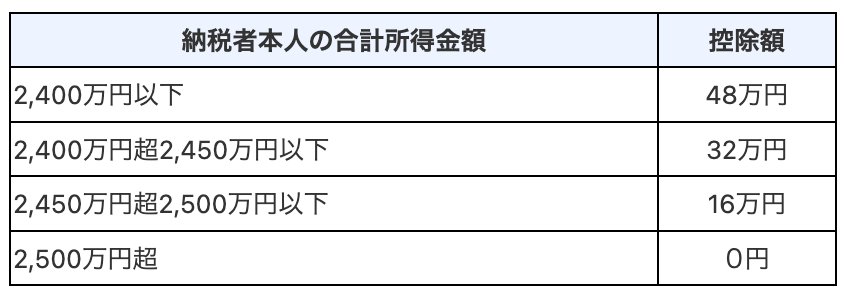

なお、年金と給与を受け取っている人が年金以外の所得を求める場合は、給与所得控除や基礎控除を頭に入れておく必要があります。

ほかの控除の適用がない場合は、年間給与収入が123万円を超えると給与所得が20万円超となり、確定申告が必要となります。

なお、もし公的年金等の源泉徴収票がない場合は、年金が振り込まれる口座を記帳して、振り込まれた年金額を足し合わせてみるとよいでしょう。

マイナンバーカードがある人やWeb上で確かめたい人は、ねんきんネットを活用してみるとよいです。

4. まとめ

確定申告は年間所得が20万円を超えた際に必要です。年金を受け取りながら働く人は、年金収入のみ受け取っている人に比べて確定申告が必要となる可能性が高まります。

初めて申告に挑戦する際は、税務署や税理士に申告手続きについて相談してみましょう。

参考資料

- 政府広報オンライン「ご存じですか?年金受給者の確定申告不要制度」

- 国税庁「No.1120 医療費を支払ったとき(医療費控除)」

- 国税庁「No.1150 一定の寄附金を支払ったとき(寄附金控除)」

- 国税庁「No.1110 災害や盗難などで資産に損害を受けたとき(雑損控除)」

- 日本年金機構「令和5年分 公的年金等の源泉徴収票」

- 国税庁「No.1410 給与所得控除」

- 国税庁「No.1199 基礎控除」

石上 ユウキ