人生100年時代、老後の長さを考えると、年金が受給できる年齢になっても仕事を続けたいと考える人は多いのではないでしょうか。

年金受給者は確定申告不要制度によって、申告しなくてもいい場合が多いのですが、年金以外に収入がある場合、一定額を超えると確定申告が必要となります。

そこで、確定申告が必要なケース、不要なケースを具体例を示しながら解説し、さらに不要であっても確定申告をした方がいい6つのケースもご紹介します。

1. 年金受給者の確定申告不要制度とは

国民年金や厚生年金などの公的年金を受給している人で、確定申告をしている人はそう多くはないと思います。それは、確定申告をしなくてもよい基準が設けられているからです。

公的年金等は「雑所得」に分類され、課税の対象となります。そのため、原則として確定申告をしなければなりません。しかし、年金受給者の申告手続きの負担を減らすため、「確定申告不要制度」が設けられています。

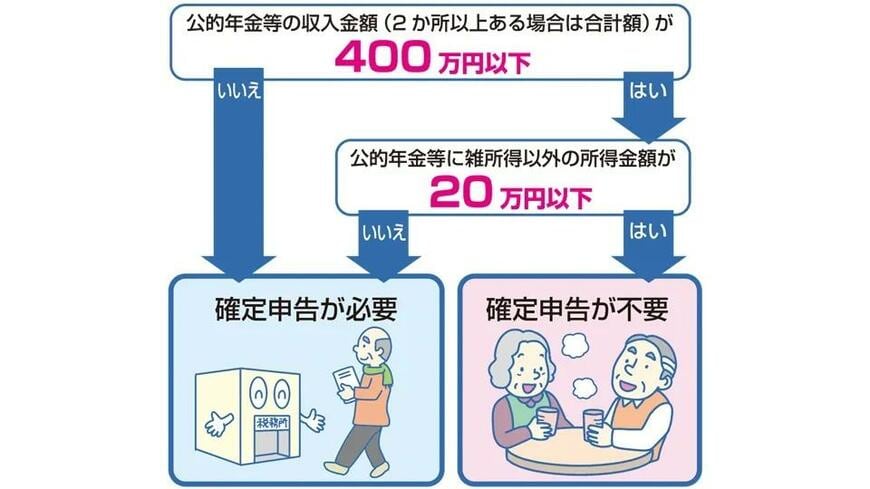

次のいずれにも当てはまる場合は、確定申告は不要です。

- 公的年金等の収入金額の合計額が400万円以下

- 公的年金等に係る雑所得以外の所得金額が20万円以下

ただし、上記に該当して確定申告が不要になる場合でも、住民税の申告は必要な場合があります。

公的年金等の範囲には、国民年金、厚生年金以外に、企業年金や国民年金基金、年金受け取りにしたiDeCoなども含まれます。

公的年金等に係る雑所得以外の所得とは、公的年金等に当てはまらない雑所得(生命保険契約に基づいた個人年金、原稿料など)、給与所得、配当所得、不動産所得、一時所得などが該当します。

年金を受給しながらパートで働いている人、家賃などの不動産収入がある人、株式の配当金を受け取っている人などは、その金額によっては確定申告が必要となります。

厚生労働省の統計によると、厚生年金の平均受給額は約174万円なので、平均的な年金を受け取っている人で年金以外の収入がない場合は、確定申告は不要となります。

年金を400万円以上受け取っている人はそれほど多くはないと思うので、確定申告をしなくてもいい年金受給者が多数を占めるでしょう。