3. 受け取り時の税金シミュレーション

節税効果の観点から見ると、一括受け取りと年金受け取りではどちらがお得なのでしょうか。具体的な計算をしてみましょう。

3.1 モデルケースの設定

- 契約者:Aさん(60歳)

- 保険料払込期間:30年間(30歳から60歳)

- 保険料月額:3万円

- 保険料総額:1080万円(3万円×12ヶ月×30年間)

- 受け取り開始年齢:65歳

- 一括受け取り額:1182万円

- 年金受け取り:10年間で毎年119万円

※上記は年金の受取率を110.2%、一括の受取率を109.4%と仮定した場合であり、年金および一括の受取額は一例となります。取扱概要は取扱保険会社によって異なります。

※上記の受取率は小数点以下第2位を四捨五入しています。

3.2 一括受け取りの場合

一括受け取りの場合は「一時所得」として扱われ、「受け取り額▲ 払込保険料 ▲特別控除50万円」が課税対象額です。この課税対象額に対して2分の1が課税所得となり、その他の所得金額と合算されて所得税と住民税がかかります。

特別控除50万円は、1つの受け取りごとにあるわけではなく年間の一時所得の金額の合計額を対象とした控除なので、他に一時所得がある場合は合計額から50万円が控除されますが、今回はモデルケースの受け取りのみで検討します。

- 計算式:(一括受け取り額 1182万円▲保険料総額 1080万円▲特別控除 50万円)×1/2=26万円

3.3 年金受け取りの場合

年金形式で受け取る場合は、毎年の受取額が「雑所得」として扱われ、年間所得と合算して所得税と住民税がかかります。

- 計算式:(毎年の年金受け取り額 119万円▲必要経費 108万円)=11万円

3.4 税金の計算

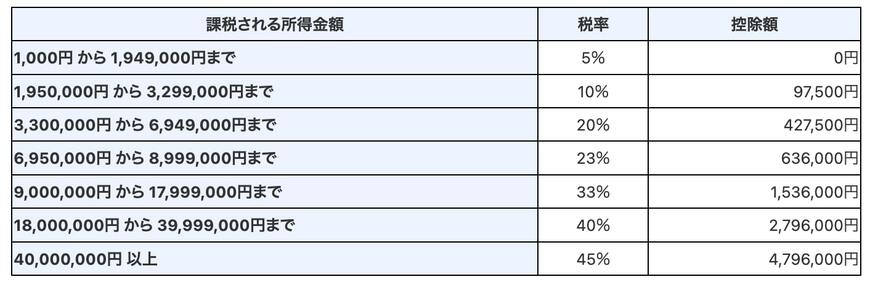

所得税は累進課税のため、所得金額の合計が高くなるほど税率が上がり、税金も高額となります。現在の所得税率は、下記の図の通り所得金額に応じて5%から45%の7段階に分類されています。

一方で、住民税額は課税所得に対して全国ほぼ一律で10%が課税されます。

今回は、他の課税所得と合算したときに税率5%の区分内であると仮定して、受け取る個人年金の所得税・住民税を比較していきます。

※基礎控除などの控除額は考慮していません。

<一時受け取り>

- 所得税:26万円×5%=1万3000円

- 住民税:26万円×10%=2万6000円

- 合計税額:3万9000円

<年金形式>

- 所得税:11万円×5%=5500円

- 住民税:11万円×10%=1万1000円 計1万6500円×10年間

- 合計税額:16万5000円

今回の結果だけを見ると、受け取り期間を合計した場合は年金形式での税負担が大きくなり、一括受け取りの方が節税効果が高いことがわかります。

ただし、老齢厚生年金の受け取りがなかったり、公的年金の繰下げをしたりして他の所得金額が少ない場合、所得の合計が一定ラインを下回れば所得税・住民税ともに非課税となります。

その場合は年金形式の受け取りを毎年していても受け取り期間中に税金が掛からないこともあります。一方で、公的年金だけであれば非課税ラインであっても、年金方式で受け取ってしまうことでラインを超えて所得全体に住民税が掛かる場合もあり、それにより各種機関で実施されている住民税非課税世帯への優遇措置などが受けられなくなるなどの可能性もあります。