3. 新NISAで「後悔しないために」注意したい投資信託のポイント

では、新NISA「つみたて投資枠」で投資信託を選ぶ際には、どのように進めればよいのでしょうか。

投資信託は途中で解約して他の銘柄に乗り換えることも可能ですが、積立投資の特性上、基本的には長期保有を前提に購入することが資産形成においては重要になります。

ここからは、新NISAで投資信託を購入する際に「後悔しない」ために押さえておくべき3つの重要なポイントをご紹介します。

3.1 【ポイント①】「信託報酬」が低いファンド

投資信託では、通常、「購入時・運用中・売却時」に手数料が発生します。

つみたて投資枠の対象商品は、購入時の手数料がかからない「ノーロード」です。

そのため、運用中と売却時のコストに注意を払う必要があります。

特に見ておきたいのが運用中のコストである「信託報酬」です。

これは運用期間中、毎日運用資産から差し引かれるもので、基準価額の計算にも反映されます。

たとえば、運用中の資産が10万円で、信託報酬が0.5%の場合、1日あたり約1.4円が運用資産から差し引かれます。

長期間の投資では、信託報酬が高いと運用利回りが低下し、資産が増えにくくなります。

そのため、同じような商品性のファンドがある場合は、信託報酬がより低いものを選ぶのがよいでしょう。

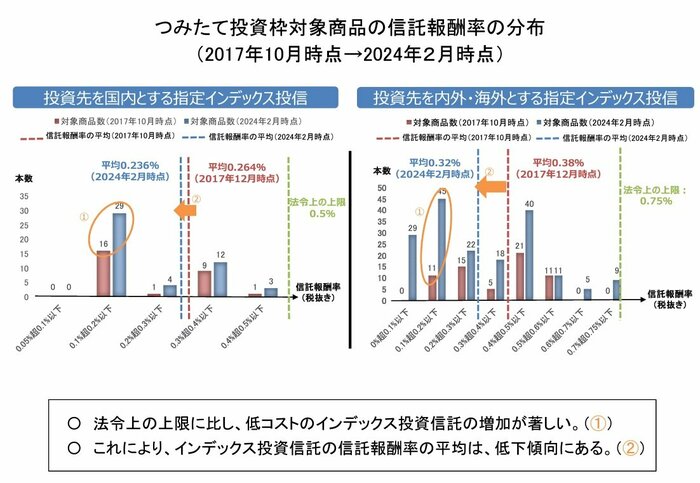

ここで実際に信託報酬がどれくらいのファンドが多いのか見てみましょう。

国内を投資先とする指定インデックス投信の信託報酬率の平均は0.236%であり、特に0.1%超~0.2%以下のファンドがもっとも多くなっています。

国内外を投資先とする指定インデックス投信の信託報酬率の平均は0.32%です。

このカテゴリでも、0.1%超~0.2%以下のファンドが最多でした。

3.2 【ポイント②】これまでのファンドの運用成績

投資信託を選ぶときは、過去の運用成績を確認することも大切です。

過去の運用でどれくらいのリターンが出ているのかという部分は、他のファンドとの比較をする1つのポイントになります。

また、途中でどの程度値動きしたかというリスクについても確認するとよいでしょう。

とくに過去最大で「どの程度下落したか」は投資を決めるうえで非常に重要な判断材料になります。

最終的なリターンが同じでも、過去の下落幅が大きく自分のリスク許容度を超えているようなら、今後も同じような値動きが起きたときに投資をやめてしまう可能性があります。

積立投資は長くやってこそのものなので、一時的な値動きに振り回されないような商品を選びましょう。

3.3 【ポイント③】投資先の地域

ファンドの投資先についての確認は重要なポイントです。

「つみたて投資枠」では主に株式に投資をすることになるので、その株式が属する地域に注目してみましょう。

一国に投資対象を集中させたファンドは、シンプルで理解しやすい反面、その国のリスクを全面的に引き受けることになります。

投資の世界では、日本株が好調な年もあれば、米国株が好調な年もあり、常に安定した成長を見込むことはできません。

安定的な運用を求める場合は、投資対象国が複数に分散されたファンドを選ぶとよいでしょう。

また、新NISAでは購入できる投資信託の本数に制限はないため、米国株と日本株のファンドの両方といったように、複数の商品を選んでみてもよいですね。