2. 定額減税の仕組みを「自営業者・会社員・年金受給者」ごとに整理

定額減税を実施する方法は、自営業者や会社員、年金受給者でそれぞれ異なります。

「会社員」「個人事業主」「年金受給者」で、どのような減税を実施するのか確認します。

2.1 会社員の場合の定額減税

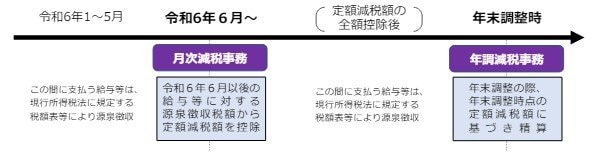

会社員の場合、6月1日以降に支払われる給与や賞与にかかる源泉徴収税額から、定額減税を行います。

具体的には「月次減税事務」と「年調減税事務」の2つです。

月次減税事務は、6月以降に支払われる給与や賞与の源泉徴収税額から定額減税を実施します。

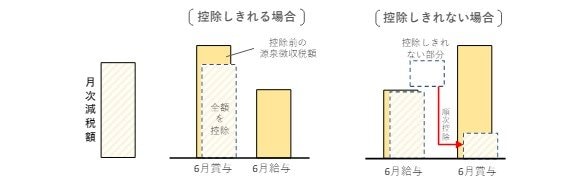

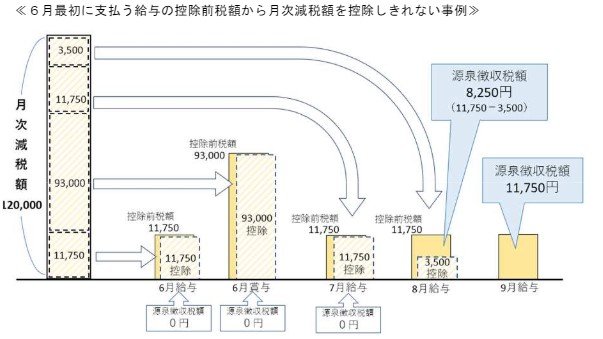

6月に支払われる給与に対する源泉徴収分から減税できれば、それ以降の減税は発生しません。

しかし、6月の給与で控除しきれない場合は、賞与の源泉徴収税額を控除します。

もし6月の給与や賞与でも控除しきれない場合は、7月以降の給与にかかる源泉徴収税額を控除する流れとなります。

年末調整時まで控除しきれなかった場合は、年末調整で減税を行います。

2.2 個人事業主の場合

自営業者や個人事業主の場合、予定納税のある人は第1期(7月)に支払う予定納税額から控除されます。

予定納税は、その年の5月15日に確定した所得金額や税額をもとに計算した金額が15万円以上の場合、あらかじめ所得税の一部を納付する制度です。

たとえば、所得税の減税額が9万円だった場合、予定納税額から9万円を控除した金額を納付する計算となります。

もし、第1期分から減税できなかった場合、残りの分は2期分(11月)で控除します。

それでも控除しきれなかった場合は、確定申告のタイミングで残りの分を減税する予定です。

また、予定納税のない個人事業主の場合は、確定申告のタイミングで減税が行われます。

確定申告のタイミングで定額減税を考慮する必要がある場合があるので注意しましょう。

2.3 公的年金の受給者の場合

公的年金の受給者は、6月から支払われる年金額から定額減税が行われます。

6月の源泉徴収分から減税しきれない分は、8月、10月、12月の源泉徴収分から控除する予定です。

そのため、年金受給者は原則として、確定申告の必要は原則ありません。

では、定額減税分より所得税が少ない人はどうなるか、確認しましょう。