するべきこと2.資産運用を始める

老後破綻を回避するためにするべきこと2つ目は、資産運用を始めることです。

ある程度貯蓄ができるようになったら、資産運用を始めましょう。50歳代からの資産運用でも決して遅くはありません。

毎月の投資額別にみた20年後の資産評価額は以下のとおりです。なお、運用利回りは年利3%とします。

積立金額別の20年後の資産評価額

積立金額 20年後の資産評価額(元本部分)

- 月1万円 328万円(240万円)

- 月2万円 657万円(480万円)

- 月3万円 985万円(720万円)

- 月5万円 1642万円(1200万円)

- 月7万円 2298万円(1680万円)

- 月10万円 3283万円(2400万円)

*運用利率は年利3%とする。非課税となるのは元本1800万円の部分まで。

月3万円の積立投資をすれば、985万円もの資産の用意が可能です。元本は720万円のため、投資により265万円もの資産を増やしたことになります。

実際の投資では運用成績がどうなるかわかりませんが、年利3%での運用は過去の統計からすると難しい数字ではないです。ぜひ、毎月の継続した投資で老後資金を運用してみてください。

するべきこと3.年金の受給開始時期を遅らせる

老後破綻を回避するためにするべきこと3つ目は、年金の受給開始時期を遅らせることです。

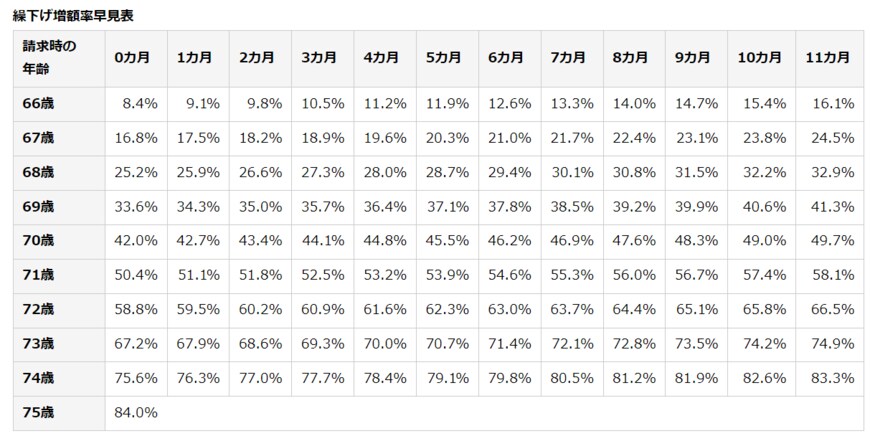

年金は通常65歳から受給を開始しますが、実は最長75歳まで受取開始時期を遅らせられます。受取開始時期を遅らせた分だけ、年間の受給額が増える仕組みです。

受給開始年齢ごとの年金受給額の増加割合は以下のとおりとなります。