投資対象

投資信託は、商品によって投資対象とする国や地域、資産、対象指数、組入銘柄などが異なります。

投資対象によって運用の成果やリスクが大きく異なるので、積み立てる商品は慎重に選ばなければなりません。

参考までに、年金積立金管理運用独立行政法人(GPIF)の「長期的な観点からの運用」によると、過去20数年間における4資産(国内株式、国内債券、外国株式、外国債券)の価額推移では、外国株式のパフォーマンスが良好でした。

ただし、リーマンショックのときには大きく下がるなど、ハイリスク・ハイリターンのようすがみてとれます。

上記は過去の結果であり、今後も同等のパフォーマンスを維持するとは限りませんが、過去の価額推移なども参考に、今後も成長が期待できる市場を投資先として選択しましょう。

また、ご自身のリスク許容度を把握しておくことも大切でしょう。

保有コスト

投資信託の代表的な保有コストとして、信託報酬が挙げられます。信託報酬とは、投資信託の保有期間中に運用資産から差し引かれる費用のことです。

積立投資は長期間続けることが前提となるので、信託報酬率が高いと費用負担が大きくなってしまう点に注意しなければなりません。

信託報酬は目論見書(投資信託説明書)などに記載されているので、積立開始前に必ず確認しましょう。

また、信託報酬以外にも「その他の費用」として売買委託手数料などが差し引かれますので、目論見書や運用報告書を確認するといいでしょう。

投資信託の純資産総額

純資産総額とは、簡単に言えばファンドの規模を表すものです。投資信託の運用形態にもよるので一概には言えませんが、基本的に純資産総額が極端に小さいファンドは避けたほうがよいでしょう。

純資産総額が小さいファンドは効率的な運用が行えず、運用途中で償還するケースがあるためです。

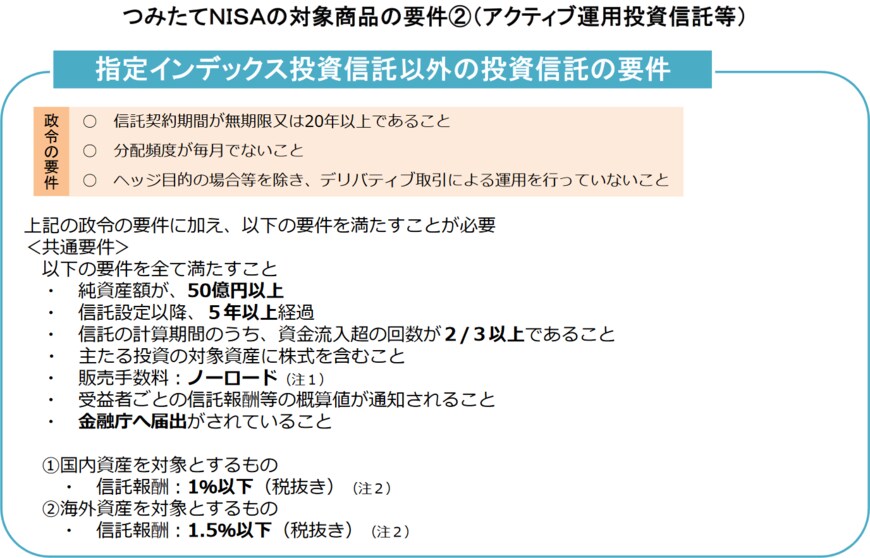

純資産総額がいくら以上であれば大丈夫という明確な基準はありませんが、参考までに、つみたてNISAの対象となるアクティブファンド等(指定インデックスファンド以外)に関しては、純資産額50億円以上であることが条件となっています。