3. 2023年度「国民年金・厚生年金」年金額の例

ご参考までに、2023年度の年金額例を見ておきましょう。

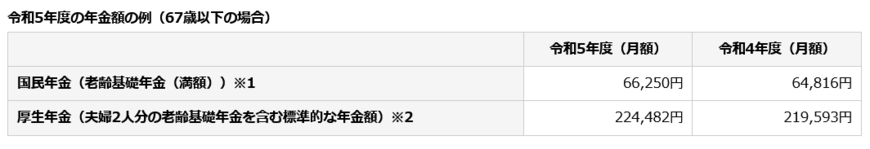

- 国民年金(満額):6万6250円(新規裁定者。68歳以上の方は6万6050円)(前年度比+1434円)

- 厚生年金は標準夫婦(2人分の国民年金と厚生年金):22万4482 円(前年度比+4889円)

2023年度の新規裁定者(67 歳以下の方)の年金額は前年度から2.2%、既裁定者(68 歳以上の方)は1.9%の引き上げとなりました。

厚生年金は、老齢厚生年金部分が年収や年金加入期間によって決定する仕組み上、個人差があるため、モデルケースの年金額例となっています。

モデルケースは「平均的な収入(平均標準報酬(賞与含む月額換算)43.9万円)で40年間就業した場合に受け取り始める年金(老齢厚生年金と2人分の老齢基礎年金(満額))の給付水準」です。

夫婦2人分の年金額は月額22万4482円で、年額にすると、厚生年金の標準夫婦は269万3784円となり、前年度より5万8668円の増額となります。

4. 長い老後生活に向けて60歳から考えたいこととは

DC、iDeCoの根拠となる確定拠出年金法が施行されたのが2001年、NISA制度ができたのが2014年です。

それまでは資産形成の王道は節約と貯金でした。

現在の60歳代にとって、投資を身近に感じるようになったのは、ごく最近のことではないでしょうか。

突然増えた情報量に圧倒され、本当に自分の老後資金は十分なのかと不安を感じる方も多いのではないかと思います。

ですが、焦ってはいけません。

投資には元本割れのリスクがつきものです。このリスクと付き合うために重要な「時間」が若い世代と比べて短くなっているため、より一層の慎重さが求められます。

一方で有利な点もあります。

若い世代にとって老後は何十年も先の遠い未来であるのに対し、60歳代にとっては目の前の現実です。

ライフプランに不確定要素が多い若い世代に対し、60歳代は必要資金が明確で、精度の高い資産運用計画が立てられます。

「人生100年時代」です。「老後の後半」を豊かにするため、60歳代から運用を始めてみるのも、遅くはないのかもしれません。

5. 貯蓄に関連する質問(FAQ)

5.1 Q1.「貯金」と「貯蓄」はどう違う?

「貯金」は、現金を自分で貯めること、あるいは銀行などの金融機関に預けることを指します。金融機関によっては「預金」ということもあり、貯金・預金、そして2つを合わせて「預貯金」というケースもあります。

一方、貯蓄は、貯金に加えて投資信託や株式、債券、外貨預金、不動産、保険、金(ゴールド)などの金融資産全般を指します。ただし、「貯蓄=貯金」を指す場合もあり、考えはさまざまです。

参考:金融庁「投資の基本」

5.2 Q2.「貯蓄」と「投資」はどう違う?

「貯蓄」は、銀行の普通預金や定期預金など安全性重視の金融商品にお金を貯めていくことを指します。一方、「投資」は、投資信託や株式など元本割れリスクを伴う金融商品にお金を投じて資産を増やすことを目的としています。

広義では、貯蓄に投資信託や株式、債券、外貨預金などを含む場合がありますが、「貯蓄と投資」で区別する場合には、以下のように使い分けるのが一般的です。

- 貯蓄=元本割れリスクなし(普通預金・定期預金など)

- 投資=元本割れリスクあり(投資信託・株式・債券・外貨預金など)

参考:一般社団法人 全国銀行協会「Q.「貯蓄」と「投資」はどう使い分けるのですか?」

参考:金融庁「投資の基本」

5.3 Q3.「貯蓄」も「資産運用」に含まれる?

「資産運用」とは、資産(お金)を金融商品を通じて効率的に増やす、あるいは貯めていくことを指します。

一般的に、投資信託や株式などにお金を投じて利益を期待することを資産運用という場合が多いようですが、銀行の普通預金や定期預金などで得られる利息も、お金を運用することによって得られるものですので、資産運用となります。

貯蓄は、広義では預貯金や投資信託、株式、債券、外貨預金、不動産、保険などの金融資産全般を指しますので、資産運用には貯蓄も含まれるということになるでしょう。

- 資産運用=金融商品を通じて資産(お金)を効率的に増やす、あるいは貯めていくこと

- 貯蓄=預貯金や投資信託、株式、債券、外貨預金、不動産、保険などの金融資産

参考資料

上田 輔