皆さま こんにちは。アセットマネジメントOneで、チーフ・グローバル・ストラテジストを務めます柏原延行です。

本コラムは、2017年11月21日公開の『少し立ち止まって、割安・割高を考える(1)』の続きです。

(1)では、企業がお金を貯め込んでいることは企業価値(=株価)に影響を与えることをご説明した上、予想PER以外のバリュエーション指標として、株価純資産倍率(PBR:Price Book-value Ratio)をご紹介しました。 PBR1倍割れは割安であると思われることをご説明した上、何倍からが割高であるかについて、水準自体から判断することは困難と考えるため、まずは他の市場(or銘柄)との比較で割高、割安を考えてみました。

結論として、日経平均株価とNYダウ工業株30種平均(以下、NYダウ)のバリュエーションを比較すると、予想PERは19倍前後とほぼ同じである一方、PBRで見ると日経平均株価は、NYダウと比較して半分程度に留まっている(日経平均株価が割安)との状況をお伝えしました。

今回のコラムでは、(海外市場との比較ではなく)日経平均株価のPBRを過去と比較することで、現在の株価の割高・割安を評価してみたいと考えます(時系列分析と呼ばれます。これに対して、現時点での他の市場(or銘柄)との比較はクロスセクション分析と呼ばれます)。

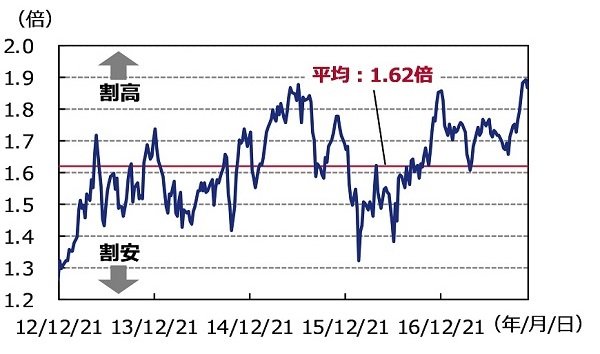

図表1:日経平均株価のPBRの推移

2012年12月21日~2017年11月24日:週次1/2

出所:ブルームバーグのデータを基にアセットマネジメントOneが作成

※平均は2012年12月21日~2017年11月24日(週次データ)の平均値

(予想PERで分析した場合と同様に)株式市場にフレンドリーとされる安倍首相が政権を奪還をした後の2012年12月21日から足元までの日経平均株価のPBRの推移を見てみましょう(図表1)。足元の約1.9という水準は、この期間の最も割高水準とほぼ並んでいることが分かります。

すなわち、PBRの観点から見た場合、NYダウとの比較では日経平均株価は割安と判断できる一方、過去との比較では日経平均株価は割高な可能性を考慮せざるを得ないように思われます。

それでは、なぜ、日経平均株価のPBRは、過去との比較では上記期間の最も割高な水準と、ほぼ並んでいるにもかかわらず、NYダウと比較して低位(割安を示す)にあるのでしょうか?

ここで、株主資本利益率(ROE:Return on Equity)の概念が重要になってきます。

実は、原則として、「予想PER ×予想ROE=PBR」との関係がなりたちます。

なぜなら、左辺は、「株価/1株当たりの予想利益(=予想PER)」に「1株当たりの予想利益/1株当たりの株主資本(=予想ROE)」を掛けると、1株当たりの予想利益が消え、「株価/1株当たりの株主資本」となります。そして、原則として貸借対照表の大きさから、負債を引いたものは、「株主資本であり、かつ純資産」となるため、最終的に左辺は「株価/1株当たりの純資産(=PBR)」となり、右辺と一致するからです。

具体例でご説明すると、『少し立ち止まって、割安・割高を考える(1)』の図表1のPBRと予想PERデータから計算した予想ROEは、日経平均株価で9.9%(=1.9/19.1)、NYダウで19.8% (=3.7/18.7)となります(= PBR/予想PER)。

現状の予想PERが約19倍とほぼ同じで、日経平均株価のPBRがNYダウのPBRのほぼ半分である状況は、予想ROEが低いこと、すなわち日本の企業の資産効率が(米国比)低いこと、すなわち、(米国企業との比較では)日本企業は保有する資産を今以上に有効活用する必要があることが示されていると考えます。

(2017年12月1日 9:00執筆)

【当資料で使用している指数についての留意事項】

日経平均株価に関する著作権並びに「日経」および日経平均株価の表示に対する知的財産権その他一切の権利は、すべて日本経済新聞社に帰属します。NYダウ工業株30種平均はS&P ダウ・ジョーンズ・インデックスLLCが所有しており、アセットマネジメントOne株式会社に対して使用許諾が与えられています。

柏原 延行