退職所得控除が見直された場合のiDeCoの手取り額を試算

退職所得課税の見直しは、iDeCoにも影響があります。

iDeCoの受け取り方法は一時金と年金、一時金と年金の併用の3種類があります。一時金で受け取る場合は退職所得として扱われるのです。iDeCoの退職所得控除の計算の勤続年数には加入年数を用います。

退職所得控除の見直しはまだ決まったわけではありません。しかし、政府の方針に「退職所得課税制度の見直し」が謳われているため、何らかの変更があると考えたほうがよいでしょう。

ここでは「退職所得控除が勤続1年あたり一律40万円となった場合」の影響を試算してみます。なお、正式決定前の仮の計算であるため、参考にとどめてください。

加入年数30年の人のiDeCoの税金はいくら増える?

iDeCoの加入年数30年、一時金2000万円の場合の手取り額を現行と見直し後で比較します。

【現行】

退職所得控除額:800万円+70万円×(30年-20年)=1500万円

退職所得:(2000万円-1500万円)×1/2=250万円

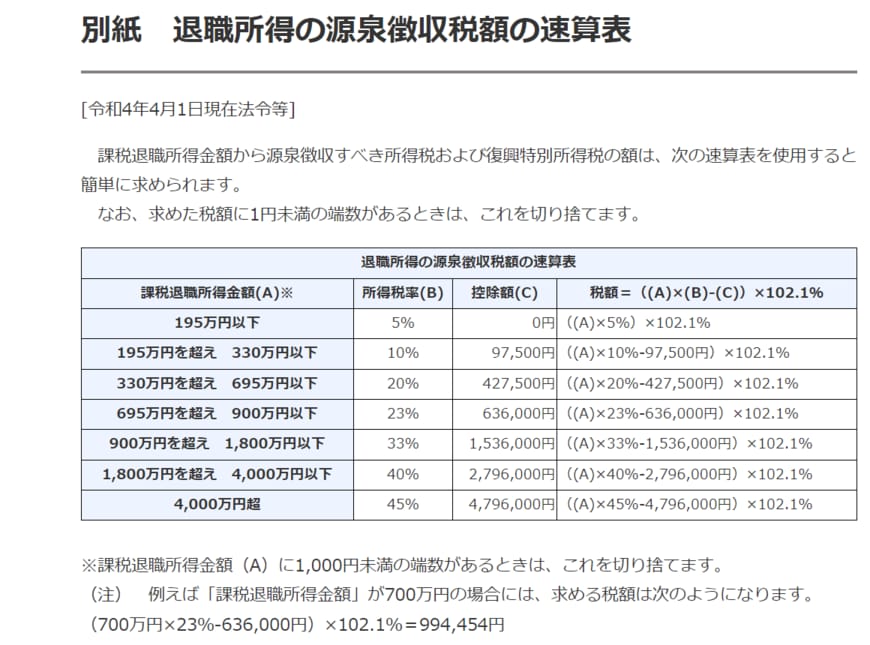

課税退職所得金額250万円にかかる所得税率は10%(控除額9万7500円)、住民税は一律10%です。

所得税:250万円×10%-9万7500円=15万2500円

住民税:250万円×10%=25万円

合計:15万2500円+25万円=40万2500円

【退職所得控除が勤続1年あたり一律40万円となった場合】

退職所得控除額:40万円×30年=1200万円

退職所得:(2000万円-1200万円)×1/2=400万円

課税退職所得金額400万円にかかる所得税率は20%(控除額42万7500円)です。

所得税:400万円×20%-42万7500円=37万2500円

住民税:400万円×10%=40万円

合計:37万2500円+40万円=77万2500円

この例では退職所得控除が勤続1年あたり一律40万円となった場合、現行に比べて37万円の増税となります。自営業者などでiDeCoの掛金額が多い場合、増税になる可能性のある人も多いでしょう。

iDeCoを年金で受け取るとどうか?

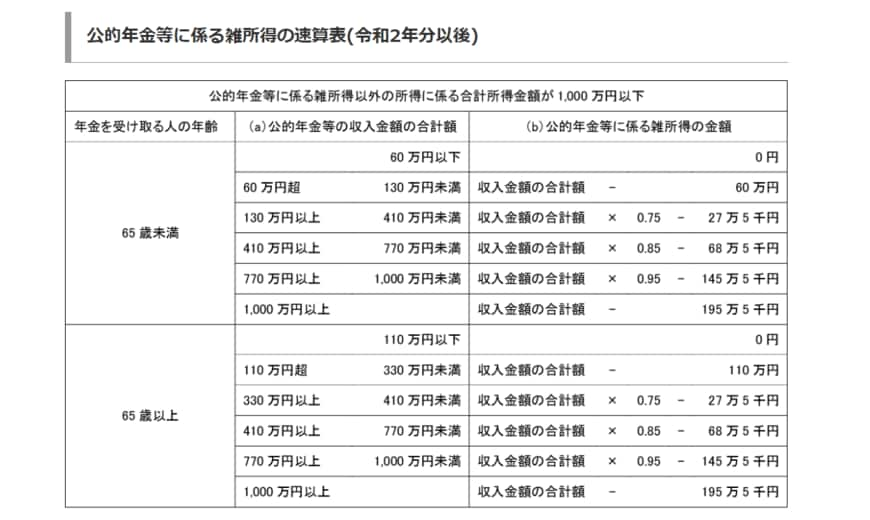

退職所得控除があるため、一般的にiDeCoの受け取りは分割より一時金が有利とされています。公的年金控除額は65歳未満で最低60万円、65歳以上なら最低110万円です(年金以外の所得が1000万円以下の場合)。

公的年金の受給額の多い人にiDeCoの年金が上乗せされると、かかる税金は増えてしまいます。一方、公的年金の受給額が少ない人であれば、iDeCoを年金でもらうほうが有利なケースもあるでしょう。

たとえば、65歳未満でiDeCo以外に年金受け取りがない場合、60万円以内であれば税負担なくiDeCoを受給できます。

税負担を減らしたい場合、自分に合った方法を試算してみるとよいでしょう。