2022年10月に社会保険の加入ルールが変更されました。社会保険の適用拡大によって、パートで働く人の中にも手取り額に影響が出る対象者が増えています。

このため今までと同じ勤務時間、時給なのにパートの手取り額が減ってしまったという声も出ているようです。

今回はパートの年収の壁とはなにか、月収10万円の場合、年金受給額はいくらになるのか、どんなメリット、デメリットがあるのか、について解説します。

すでにパートで働いている方も、これから働きたいと思う方も、パート年収の壁についてはモヤモヤしてしまうところでしょう。パート年収の壁について内容を整理し、理解することへのお役に立てればと思います。

【注目記事「平均年収400万円」女性ではうらやましい?目指せる職種を一覧表で確認

1. パートの年収の壁とは。4つの壁を確認

パートで働く場合に「103万円」「130万円」など、年収額によっていくつかの壁があるといいます。壁の実態は「税金」や「社会保険料の納付」に関わる年収額を指しています。

年収額の壁は大別すると税金の壁と社会保険の壁に分けられて、4つのポイントがあります。

1.1 税金の壁1.「103万円の壁」

収入には「それ以上働くと税金が課される」という税金の壁と、「それ以上働くと社会保険に加入する義務が生まれる」という社会保険の壁があります。

パート収入における103万の壁とは税金の壁のことです。パートの年収が103万円を超えると所得税がかかってきます。

また、配偶者の扶養に入ってパートで働く場合は、パート収入が年収103万円以内であれば会社員である配偶者は配偶者控除を受けることができ 、所得税を小さくすることができます。扶養に入っている方の103万円を超えると配偶者控除は受けられなくなります。

1.2 税金の壁2.「150万円の壁」

150万円の壁とは、会社員である配偶者の所得税の控除に影響するものです。

パート年収が103万円を超えると、会社員である配偶者の所得税は38万円の配偶者控除が適用されなくなり、配偶者特別控除の対象となります。

配偶者特別控除は、パート年収が103万円超150万円以下であれば38万円の控除が受けられ ます。年収が150万円を超えると、徐々に控除額が少なくなっていきます。

配偶者特別控除として最大額の38万円が適用されるには、パート年収が150万円以下であることと、配偶者の合計所得金額が900万円以下であることが要件となります。

1.3 社会保険の壁1.「106万円の壁」

パート収入には、社会保険加入の壁があります。年収が106万円を超えると勤務時間やパート先の従業員数など要件によって、社会保険に加入する必要があります。

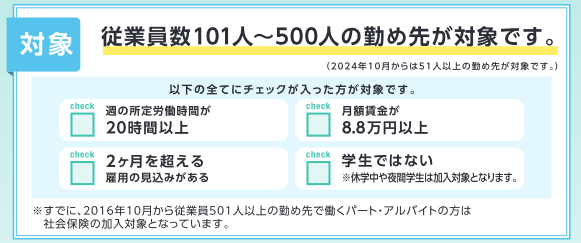

2022年10月時点での社会保険加入の適用条件は以下のとおりです。

- 従業員数が101人以上の会社で働いている

- 月収が8万8000円以上

- 2カ月以上の雇用見込みがある

- 週に20時間以上勤務している

- 学生ではない

社会保険適用の拡大にむけて要件は段階的に変わっています。雇用期間1年以上が2022年の改正で2カ月以上となり、勤務先の規模も2024年10月からは51人以上の会社が対象になります。

1.4 社会保険の壁2.「130万円の壁」

配偶者の扶養を受けながらパートで働くとき、年収が106万円を超えていても上記の要件を満たしていない場合には、たとえば勤務先の従業員が30人であれば106万円の壁には当たらず、社会保険に加入せずに扶養の状態でいることになります。

年収が130万円を超えると、扶養から外れて自分で社会保険に加入する義務が生じます。勤務先の社会保険に加入できるかは、勤務先の規模や勤務時間数などによって異なります。