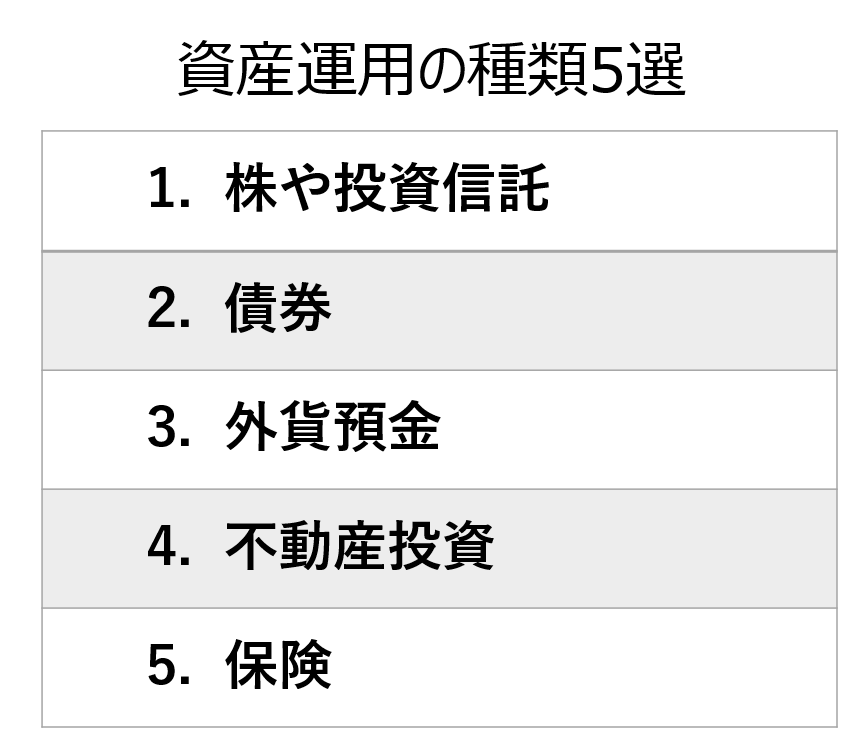

資産運用の種類

お金をうまく活用して資産を増やす代表的な資産運用を、以下5点ピックアップしてみました。

それぞれの詳細について説明します。

1. 株や投資信託

資産運用と聞くと真っ先に株を思い浮かべる人も多いのではないでしょうか。

株や投資信託は、資産運用の代表とも言うべき手法です。

株や投資信託で長期運用を考える場合、含み益を狙うキャピタルゲインと同時に配当金や分配金を中心に考えるインカムゲインによる運用があります。

多額の運用資金があれば、値上がりしそうな銘柄を探して投資するよりも、配当性向が高い大型株に投資して、定期的な配当金を得たほうが良いケースもあります。

2. 債券

債券は国や自治体、企業が投資家からお金を借りる時に発行する証文です。

貸したお金は利息がついて、決まった返済日に返済されます。

利率は信用リスクや中期国債の金利に基づいて決められているケースが多いです。

デフォルトの可能性がある新興国は利率が高く、先進国は低めに設定されます。

社債は中長期国債の金利を参考にしつつ、信用リスクをもとに利率が決められるケースが多いです。

通常の社債の他に劣後債など、特殊な条件が加味されることもあります。

債券の中でも、自治体や企業の社債は利率と信用リスクのバランスが良いものがあり、償還のたびに乗り換えていく運用方法もあります。

証券関連の運用商品の中では、安定感があり、一定の需要を得ています。

3. 外貨預金

外貨預金は、日本円を海外の通貨に換金して預金をする運用です。

現在、国内では低金利政策を施行中なので、利息は無きに等しい利率ですが、海外では金利が上昇トレンドを描いているところもあります。

先進国で基軸通貨のドルを扱う米国の政策金利は4.25〜4.5%の間です。

まとまった資金があれば、日本円よりもドルの外貨預金のほうがより高い利息を得ることができます。

しかし、為替リスクとコストには注意が必要です。

外国通貨を預け入れた時よりも円高にふれると、利息で得たプラス分も無くなってしまう可能性があります。

運用そのものよりも始めるタイミングの見極めに難しさがあります。

また、銀行で外貨預金を行う時は、銀行が設定したTTS、TTBというレートがあります。

実際の為替相場よりも高め、安めになっているため、手数料が足かせとなって思ったほどプラスにならない可能性も考慮しておきましょう。