現在、日本をはじめとする先進国において経済成長率が低迷しています。この理由については様々な説や意見がありますが、先進国において慢性的に需要が不足し、貯蓄が超過していることが経済成長を妨げているのではないか、という考え方があります。

これは「長期停滞論」というもので、米国の元財務長官であるローレンス・サマーズ氏が主張し話題となっています。この「長期停滞論」と経済の低成長については、以前の記事『日本はなぜ経済成長の勢いを取り戻せないのか? 先進国で続く経済成長率の低迷~長期停滞論とは』で詳しく説明しています。

今回は、引き続き「長期停滞論」に触れながら、先進国における低成長が“金利(利子率)”とどのような関係にあるか、とりわけ低金利政策が経済回復をもたらしうるかについて考えます

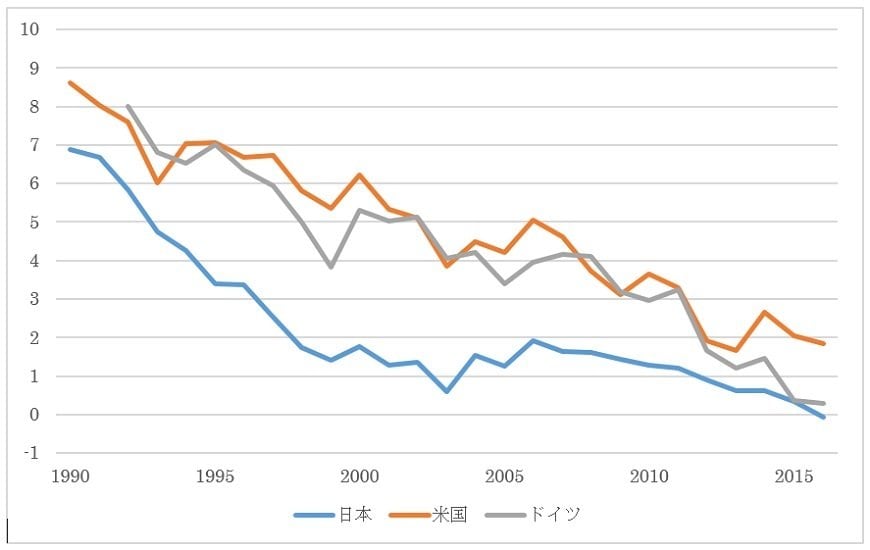

先進国における低金利の常態化

まず、先進諸国の長期金利の推移について見てみると、低金利化が進んでいることが一目瞭然です(図表1)。日本では、2016年のマイナス金利導入により長期金利も一時マイナス圏に突入しました。米国ではここ1、2年利上げが行われており、直近で見たときの利子率は上昇していますが、長期的に見ると減少していることが分かります。

低成長と低金利の関係

では、なぜ低金利化が進行しているのでしょうか。低金利は、以前ご紹介したような経済成長の停滞と密接に関わっています。従来、金利を下げることが低迷した経済成長を回復させると考えられ、金融政策として採用されたのです。

商品やサービスが売れないと、企業の業績は落ち込みます。すると、企業は投資をして新たな設備を導入したり、新たな事業を起こそうとしたりしなくなります。それによって、企業活動は停滞し、新たな商品やサービスを生み出せなくなり、さらに売り上げが下がる、という悪循環に陥ります。

この悪循環を断ち切るために中央銀行が金利を低下させることで、企業の投資を促すのです。こうして景気回復を呼び込むことができる、というのが金融緩和政策の考え方でした。(図表2)。

現在、日本の中央銀行である日本銀行(日銀)は、様々な手を使って、金利を下げる政策を行っています。これが金融緩和政策です。昨年導入されたマイナス金利も、この一環です。

日銀が金融緩和を続けているために日本の金利は非常に低水準で推移しています。金融緩和を続けて投資や消費を刺激しなければならないということは、日本経済が長期停滞していることを意味します。これと同じような状況が、他の先進国でも起こっています。

金融の安定と高成長が困難に

金融緩和により利子率が下がっていることを説明しました。この金融緩和により、図表2のように経済が成長すれば良いのですが、以前紹介したサマーズ氏の「長期停滞論」によれば、近年、金融緩和の効果が疑問視されているというのです。

彼は、貯蓄超過により、貯蓄と投資が均衡するときの利子率である「自然利子率」が著しく低下したことによって金融政策が効かなくなっていると指摘しています。

自然利子率とは?

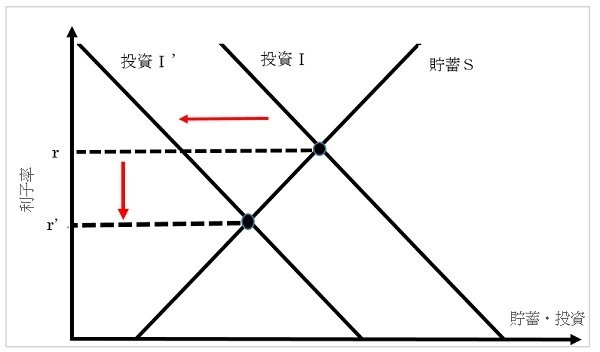

このことを説明するにあたって、まず自然利子率とはどのようなものかを考えたいと思います。自然利子率とは、金利を払ってお金を借り投資をしたいと考える人と、貯蓄することによって金利を得たいと考える人が存在する市場において、両者が均衡したときに決定される利子率のことです。これは現実の利子率とは異なり、あくまで貯蓄と投資が均衡したときの“理想的な”利子率となります。

この自然利子率は、投資不足・貯蓄過剰のときに下がります。図表3を見てください。縦軸が利子率、横軸が貯蓄・投資で、2つのグラフが交わるところが自然利子率です。

投資は金利が低い方がお金を借りやすく実行しやすいので、グラフでは右下がりの曲線(直線)を描きます。一方貯蓄は、金利が高い方が利息収入が増え、貯蓄を増やしたいと考えますから、右上がりの曲線(直線)となります。ここで、もし需要不足により投資が減少し左にシフトすると(図のI→I‘)、新しい均衡水準では、自然利子率は下がることになります(r→r’)。

以前の記事で指摘したように、先進国の低成長の背景には“需要不足”があると考えられています。これが、自然利子率の低下を引き起こしているというわけです。

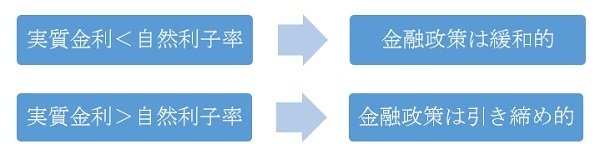

では、なぜ自然利子率が金融政策と関係があるかというと、自然利子率の水準と実際の金利(実質金利)の差によって、金融環境が緩和的か引き締め的かが決まるからです(図表4)。

自然利子率より実際の利子率が低いと、企業にとってはより投資がしやすい環境になります。一方、いくら金融緩和をして金利を引き下げても、それ以上に自然利子率が低下していると、金融が引き締め的になってしまいます。

米国では利上げが行われつつあるとはいえ、前述の通り先進国全体で見ると歴史的な低金利で推移しています。しかしそれ以上に、投資不足により自然利子率が低下しているので、経済成長のための金融政策が効かなくなっているのでは、と言われています。

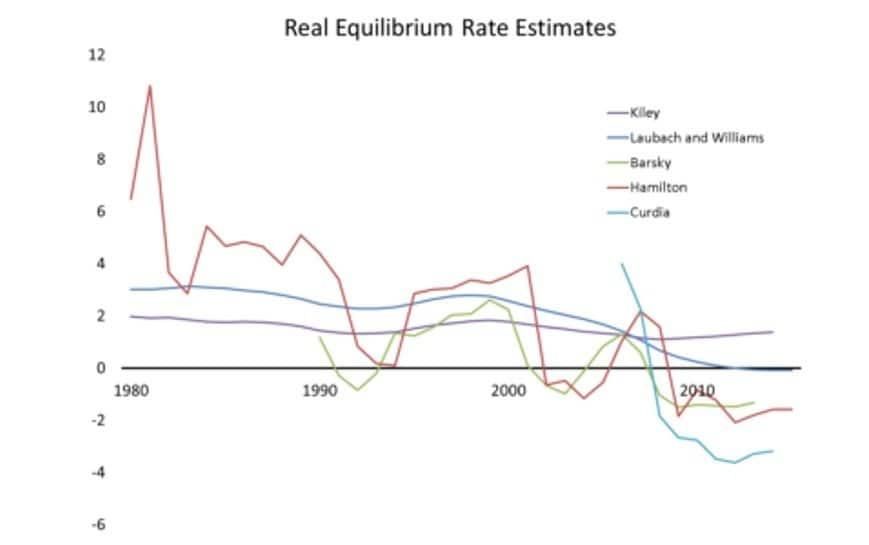

事実、アメリカでは自然利子率の推定値が年々下がっているとサマーズ氏は指摘しています(図表5)。

以上のように、先進国での低金利は慢性的なものとなっているのに加え、経済成長を促す政策である金融緩和の限界も指摘されており、今後投資が再び伸びていくかどうかは不透明です。このような理由から、長期的な視点で見ると先進国の経済成長の余地は少なく、途上国、新興国に大きな成長の可能性が残されていることがうかがえます。

投資家の視点から考えると、今後長期的に見たとき先進国への投資によるリターンは、利回りという点ではやはり限定的なものとなりそうです。

確かに途上国や新興国には通貨リスクや政治リスク等の予測不可能性があることは否めません。しかし、分散投資によってそのリスクはある程度ヘッジできることや、長期の投資によって短期のボラティリティはある程度無視できることを考えると、途上国、新興国への投資は理にかなっていると考えられるのではないでしょうか。

以上、投資型クラウドファンディングを通じて世界のお金の流れを変えるクラウドクレジットでした。

【出典】

- Investing.com

- Summers, L. H. (2015). Lower Real Rates, Secular Stagnation and the Future of Stabilization Policy. In Central Bank of Chile Annual Conference.

- Summers, L. H. (2014). US economic prospects: Secular stagnation, hysteresis, and the zero lower bound. Business Economics, 49(2), 65-73.

- Mankiw, N. G. (2014). Principles of macroeconomics. Cengage Learning.

- 日本経済研究センター 会報2015年5月号『【2014年度金融研究報告】日本の自然利子率は90年代後半からマイナス』

クラウドクレジット