4. 今後の金利変動のカギとなるチェックしたいポイント

金利変動に影響を与える要因にはいくつかのポイントがあります。これらのデータを意識してみておくと今後の金利動向の目安になりますので、ぜひチェックしておきましょう。

4.1 消費者物価指数の上昇

日銀が目標に掲げる消費者物価指数は「前年比+2%」。この「2%の物価安定の目標」を早期に実現することを目指し、現在大規模な金融緩和政策が講じられています。

つまり消費者物価指数の動向は、その後の金利動向に影響を及ぼす重要なポイントといえるでしょう。

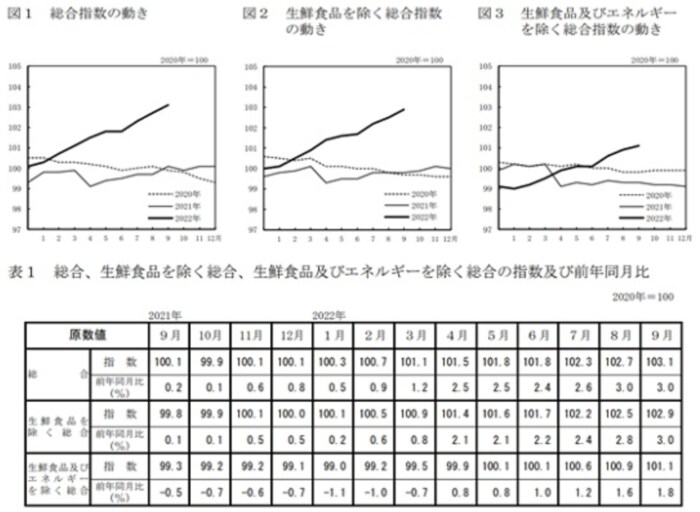

近年の消費者物価指数動向は以下の通りです。

2022年4月、消費者物価指数(生鮮食品を除く総合)は前年同月比2.1%に上昇し、日銀が目標とする2%を超えました。直近である9月には3.0%にまで上昇しています。

ただし目標を達成しても、日銀は現行の金融緩和を維持する姿勢を崩していません。そのため、変動金利は横ばいを維持しています。

なぜ日銀は目標とする2%を達成しても金融緩和の姿勢を継続しているのでしょうか?

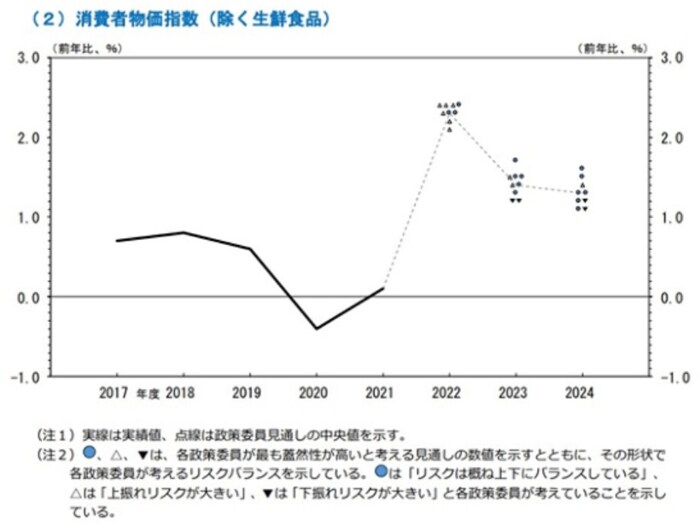

日銀が予測する今後の消費者物価指数を見てみましょう。

2022年度は一時的に目標の2.0%を超えるものの、2023年度、2024年度には再び1%台へ鈍化すると予測されているのです。

日本銀行「経済・物価情勢の展望」(2022年7月公表)の中でも「物価上昇率が安定的に2.0%を超えるまで金融緩和を継続する」と明記されています。

こうした状況から、当面利上げは行われないものと推測できるでしょう。

ただし大和総研「日本経済中期予測(2022~31 年度) 」(2022年1月公表)内でも述べられている通り、2%の物価安定目標を実現することは現実的に難しく、1%程度であってもデフレ脱却と判断することで利上げ実施に踏み切る可能性もあります。

今後の物価上昇率と日銀の動きに注意していきましょう。

4.2 コールレートと10年国債金利

変動金利の基準となる「短期プライムレート」は「無担保コールレート」に上乗せされた金利であり、固定金利の基準となる「長期プライムレート」は「10年国債利回り」に上乗せされた金利です。

つまりこの2つの金利の動きに注目すると、わたしたち一般消費者が利用するローン金利動向の1つの目安とすることができます。

これらの金利情報は以下のサイトで確認できます。

【無担保コールレート】

日本銀行「コール市場関連統計(毎営業日)」

【10年国債利回り】

財務省「国債金利情報」

【長・短期プライムレート】

日本銀行「長・短期プライムレート(主要行)の推移」

4.3 世界的な金融引き締めの動き

かなりの高水準でインフレが進むアメリカは9月に5回連続となる0.75%の大幅利上げを決めました。アメリカのインフレ率は8.3%。賃金上昇がインフレの急上昇に追い付かず、経済的に苦境に立たされている国民が増えているようです。

同様にヨーロッパでもインフレの広がりを受け、欧州中央銀行が9月に0.75%の利上げを発表。

どちらも今後さらに高いインフレ率を記録する可能性があるとし、利上げは継続するものと推測されています。

日本と中国以外、ほとんどの国で行われているインフレ対策としての利上げ。こうした世界的な利上げは日本国内の長期金利に上昇圧力をかけるなど大きな影響力を持っています。

これに対し、日銀は長期金利の上昇を抑え込む「連続指値オペ」を実施。金融緩和を継続する方針を示したことで、当面国内で大幅に金利が上昇する可能性は低いと見込まれています。

ただし今後急激に円安が進むなどの場合に事態が変わらないとは言い切れません。国内の金利動向にも影響を与える世界的なインフレや利上げの状況は、ぜひ注目したいポイントです。