購入時と10年後のシミュレーションもチェック

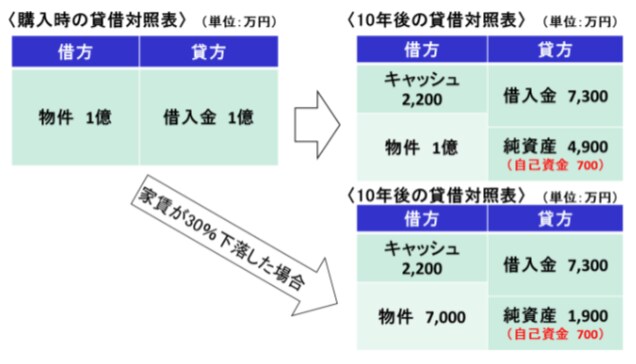

次の図の購入時の貸借対照表をご覧下さい。(図表を参照)

購入当初は、物件と借入金がそれぞれ1億円という状態です。10年後に購入時の1億円(売却利回り10%)で売却できたとします。

※売却利回りとは、家賃年収÷売却価格×100%で計算されます。

物件保有中は1年間で220万円のキャッシュフローを得ているわけですから、10年間で2200万円のキャッシュが溜まります。

借入金については、元本を返済しているわけですから、10年後における残債は7300万円まで減少しており、純資産としては4900万円となります。当初自己資金を700万円出していることを加味すると、実質は4200万円が10年間での儲けになります。

物件保有中は、毎年220万円儲かっていたと思っていましたが、売却してみると、毎年420万円稼ぎ出していたことになります。このような状況であれば、投資として成功だと思います。

しかし、10年後に1億円で売却できなかったらどうなるでしょうか。

家賃の下落には要注意

10年後に家賃が30%下落したとします。

家賃が1000万円から700万円になりますので、先ほどと同じ売却利回り10%だとすると7000万円で売却することになります。

そうすると、純資産は1900万円となり、当初の自己資金700万円を差し引くと実質は1200万円が10年間での儲けとなります。

物件保有中は、毎年220万円儲かっていたと思っていましたが、売却してみると、毎年120万円しか稼ぎだしていなかったという結末になってしまいます。

このことからも分かるように、売却時に高く売れるようにするためには、家賃下落しないように保有中から色々と対策をしなければならないということです。

例えば、空室があっても募集条件について敷金礼金をゼロにして、入居時はフリーレントで対応し、家賃自体を下げて募集することは一番最後の選択肢になるかと思います。家賃の下落は、保有中のキャッシュフローに影響しますが、最後の売却時にも大きな影響を及ぼすことを忘れないようにするべきでしょう。

不動産投資専門 叶税理士法人/叶会計事務所 萱谷 有香