贈与税がかからない財産

贈与税の最高税率は55%とかなりの税負担であることがわかります。しかし、その財産の性質や贈与の目的などからみて、次に掲げる財産については贈与税がかからないことになっています。

- 法人からの贈与により取得した財産 (所得税がかかります)

- 夫婦や親子、兄弟姉妹などの扶養義務者からの生活費や教育費など

- 選挙運動に関して受ける寄附金で公職選挙法の規定に従って報告されたもの

- 心身障害者共済制度に基づく給付金を受給する権利

- 個人から受ける見舞金・香典・贈答など、社会通念上相当と認められるもの

(※贈与税がかからない場合の一部を紹介)

贈与税の非課税制度

贈与税がかかる財産であっても、特例によって非課税となる場合があります。大きい金額を一括で贈与するケースに利用できますので、節税効果も高くなります。

1.住宅または住宅取得資金の配偶者控除

夫婦の間で、住宅や住宅を取得するための資金の贈与が行われた場合、基礎控除110万円のほかに最高2000万円までの控除を受けられます。制度の適用を受けるためには、下記の要件をすべて満たした上で、贈与税の申告手続きが必要です。

<適用要件>

- 婚姻期間が20年以上あること

- 居住用不動産または居住用不動産を取得するための金銭であること

- 贈与を受けた年の翌年3月15日までに、贈与を受けた不動産または贈与を受けた金銭で取得した不動産に住んでおり、その後も引き続き住む見込みであること

※配偶者控除は同じ配偶者からの贈与については一生に一度しか適用を受けることができません。

2.直系尊属からの住宅取得等資金の贈与

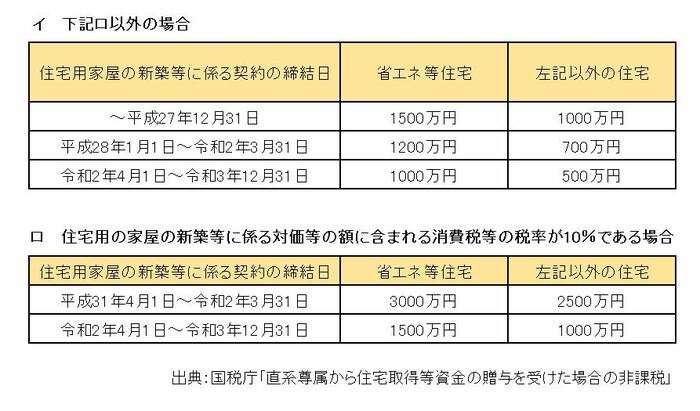

平成27年1月1日から令和3年12月31日までの間に、父母や祖父母など直系尊属から、自己の居住用の住宅を取得(新築)または増改築するための資金を贈与された場合に、一定の要件を満たせば、次に示す非課税限度額までの金額について、贈与税が非課税となります。

要件には、贈与を受ける側(受贈者)の要件、住宅用家屋の要件など、細かく定められています。

<受贈者の主な要件>

- 贈与を受けた年の1月1日において、20歳以上であること

- 合計所得金額が2000万円以下(新築等をする住宅用の家屋の床面積が40平方メートル以上50平方メートル未満の場合は、1000万円以下)であること

その他の要件は「No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税|国税庁」でご確認ください。