そうなると、どの運用対象でお金を増やすかということになりますが、流動性があって、長期運用が可能、しかも税制優遇があるもの(NISAやiDeCoなど)と条件を挙げれば、投資信託に行き着きます。加えて、ある程度のリスクを取らなければリターンは得られませんから、どうしても株式を投資対象とする投資信託となるのです。

もちろんやみくもに株式投資信託を勧めているわけではありません。読者の方はある一定期間コツコツ積み立てながら、その後資金を使われるものと想定しています。時間を味方にできるのですから、期待リターンがより大きい投資対象を選ぶほうが合理的ではないかという示唆であるとお考えください。

さて、足元ではコロナショックで株価が暴落しています。この状況下で、以下のようにつみたて投資のシミュレーションをしてみましょう。

毎月1万円をニューヨーク・ダウに投資するとします。直近の株価は次の通りです。

- 2020年1月31日:28,256ドル

- 2020年2月29日:25,409ドル

- 2020年3月19日:20,087ドル

1月末から3月19日まで、なんと29%の暴落です。暴落は気にせずこのニューヨーク・ダウを毎月1万円ずつ買ったとして何株ずつ買えるでしょうか。小数点以下だとわかりにくいので、買えた株数を1万倍して計算します。1ドルは100円とし、10,000円は100ドルとなります。3か月間で3万円(300ドル)投資したことになります。

- 2020年1月31日:35株(100ドル÷28,256ドル✕10,000)

- 2020年2月29日:39株(100ドル÷25,409ドル✕10,000)

- 2020年3月19日:50株(100ドル÷20,087ドル✕10,000)

合計、124株買えました。今後ニューヨーク・ダウが暴落前に戻ったとすると、読者の資産は124株✕28,256ドル(÷10,000)となり、評価額は350ドルになります。投資額の合計300ドルに対し、この投資期間の運用リターンは16%になります。

このように、つみたて投資の利点は、投資対象資産の価格が下がると株数(持ち分)がより多く買えることにあり、同時にご自身で投資タイミングを選ぶ必要がないことです。

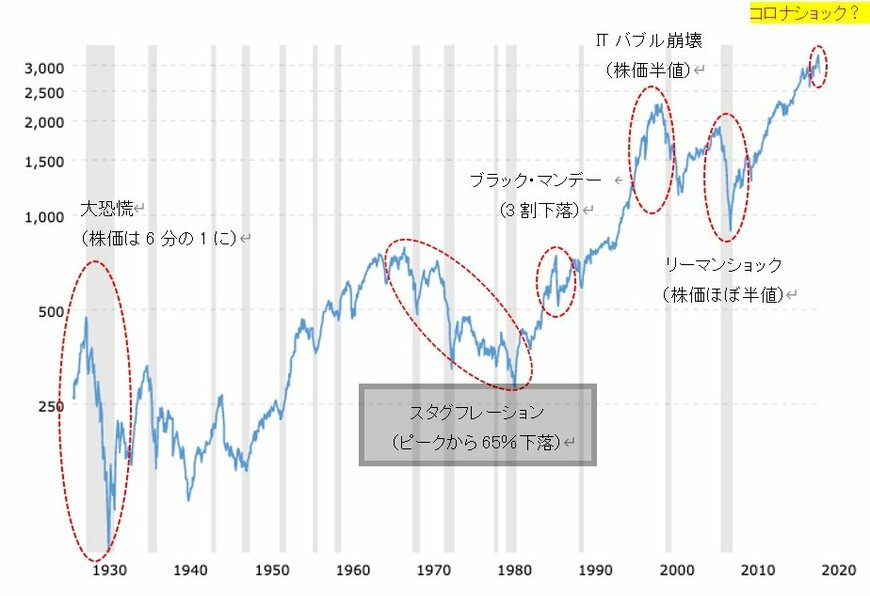

もちろん、株価が暴落後何年かけて元の水準に戻るかは分かりませんが、少なくとも米国の株価は過去の経済ショックを乗り越えて、継続的に上昇してきたことは過去の推移からも分かります(図表1ご参照)。

残念ながら、日経平均株価は1990年のバブル崩壊以降最高値を更新していないことはご留意いただきたいのですが、長期つみたて投資は毎月一定の金額をつみたてることで市場変動を平準化し、保有株数を増やして資産を成長させることなのです。