この記事の読みどころ

-

過去20年間、世界の半導体シリコンウエハー業界では大規模な再編が行われ、メーカー数が大幅に減りました。

過去20年間、世界の半導体シリコンウエハー業界では大規模な再編が行われ、メーカー数が大幅に減りました。

-

その結果、半導体シリコンウエハーは足元の需給状況がタイトになっています。それにも関わらず、業界が実現したい値上げがいっこうに実現しそうにありません。

その結果、半導体シリコンウエハーは足元の需給状況がタイトになっています。それにも関わらず、業界が実現したい値上げがいっこうに実現しそうにありません。

-

末端のデジタル機器や半導体の価格が、下がることはあっても上がることはないという経済環境が反映されているのかもしれません。

末端のデジタル機器や半導体の価格が、下がることはあっても上がることはないという経済環境が反映されているのかもしれません。

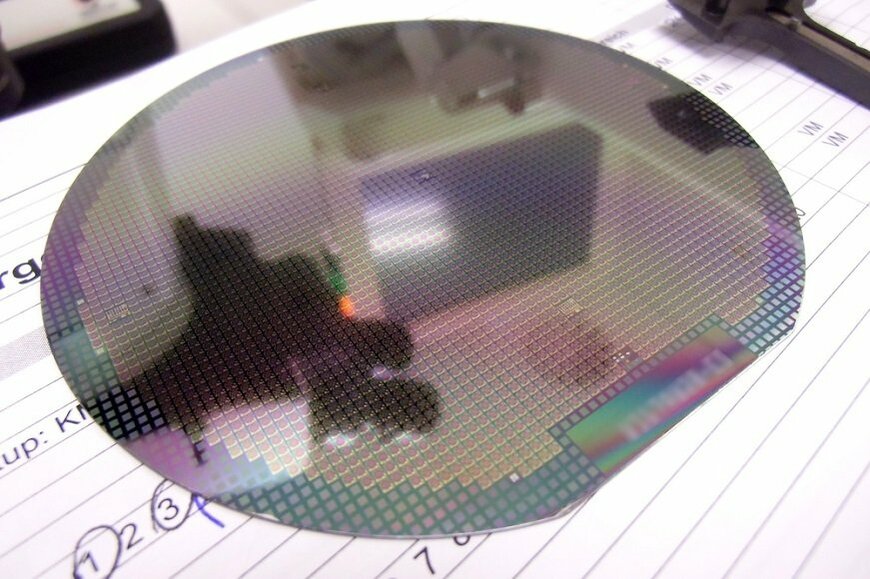

再編で集中化が進む世界のシリコンウエハー業界

20年前、世界の半導体シリコンウエハー(以下、シリコンウエハー)業界では、30社のメーカーが乱立していました。それが、現在では大手6社でほぼ世界市場の95%を押さえていると推定されます。

代表的な企業は、日本の信越半導体やSUMCO、ドイツのワッカー・シルトロニック、韓国のLGシルトロンなどです。また、シリコンウエハーの直接の顧客である半導体メーカーも同様に再編成が行われ、大手への集中がますます進行していると言えるでしょう。

このように、ある意味スマートな世界的再編を進めてきた産業には強力な価格支配・交渉力があるという見方が一般的です。しかし、2015年以降、シリコンウエハーメーカーが進めようとしてきたウエハーの値上げ交渉は遅々として進んでいません。

稼働率98%でもウエハー価格は値下がり?

実際、シリコンウエハーには実に不思議な現象が起きています。代表的な300ミリウエハーを例に説明してみます。

世界的な300ミリウエハーの生産能力は、昨年前半まで月間480~490万枚と言われてきましたが、今年に入って同500万枚に上方修正されました。メーカーの説明では生産性の改善、歩留まり改善などによるものとされています。ちなみに、月産10万枚の工場を新規に建設するには350~400億円もの資金が必要と言われています。

2015年3月、6月には、300ミリシリコンウエハーの生産は月間500万枚を超えました。また、2016年1~3月の業界統計の数字では同490万枚になった模様です。稼働率は98%に達しています。にもかかわらず、この3か月で起きたことはシリコンウエハーの値下がりでした。

これは常識的には考えにくいのですが、ある大手メーカーが為替安を背景に値下げに動いたというのが実態のようです。恐らく今が絶好の機会であるとして値下げを断行、シェア拡大を狙った動きと推定されます。これに伴い、他のメーカーもシェアを維持するために値下げに応じたというのが実態ではないでしょうか。

確かに半導体メーカーもロジックに強いインテル、メモリーに強い三星電子、東芝など大手への集中化が進んでいることから、シェアを強く意識したアクションを取る必要があるのでしょう。

信越半導体、SUMCOの業績動向は依然として不透明感がある

では、世界トップレベルのシェアを誇る信越半導体*1とSUMCO(3436)の直近の業績を見てみましょう。

*1 信越化学工業の100%子会社

信越化学工業(4063)の決算発表によると、信越半導体(半導体シリコン)の2016年3月期Q4(1~3月)の営業利益は95億円で、前年同期の94億円を若干上回りましたが、前四半期比では▲7.8%減益となりました。年明けからの値下げがマイナス要因となったものです。

一方、SUMCOの2016年12月期Q1(1~3月)の営業利益は36億円で、前年同期の88億円に対して▲59.1%の大幅減益となりました。SUMCOの大幅減益は信越半導体と同様の値下げによる要因に加えて、スマホ用ロジック半導体向けの特殊シリコンウエハー(エピタキシャル・ウエハー)の出荷がスマホ市場の低迷を映して伸び悩んだことが大きかったようです。

6~7月から徐々に回復のシナリオが見え始めてきた

上記のように、足元は厳しい状況ではありますが、両社の直近のコメントでは今年秋に発売が予定されるiPhone7の作り込みが7月あたりから開始されるため、大手ファウンドリーからのシリコンウエハーの受注が入り始めているようです。このあたりの動きは、半導体製造装置の需給関係を表す指標であるBBレシオ*2との間接的な連動性もある模様です。

*2 出荷額(Billing)に対する受注額(Booking)の割合

いずれにしても、関連企業の株価はかなり調整をしています。今後は、次の投資機会のタイミングを見極める重要なステージに入ったのかもしれません。

LIMO編集部