3. 【75歳以上 後期高齢シニア夫婦】金融資産はいくら?保有状況をデータで確認

3.1 平均額と資産の中身から見る老後資金の実像

年金収入だけでは毎月の生活費を賄いきれない場合、その不足分を補う役割を果たすのが貯蓄です。

ここでは、75歳以上の後期高齢シニア夫婦世帯が、どの程度の資産を保有しているのかを確認していきます。

(平均世帯主年齢:80.6歳)

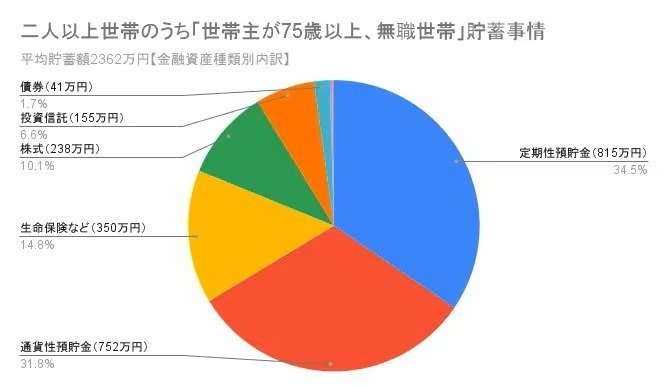

総務省「家計調査 家計収支編 2024年〔二人以上の世帯〕」および「貯蓄・負債編」によると、世帯主が75歳以上で無職の世帯における貯蓄状況は、次のようになっています。

貯蓄:2362万円

金融機関:2357万円

- 通貨性預貯金:752万円(31.8%)

- 定期性預貯金:815万円(34.5%)

- 生命保険など:350万円

- 有価証券:440万円(18.4%)

- 貸付信託・金銭信託:6万円

- 株式:238万円

- 債券:41万円

- 投資信託:155万円

金融機関外:5万円

負債:23万円

内訳を見ると、資産の大半は金融機関に預けられていることが分かります。

3.2 貯蓄の額は「格差」が大きい

貯蓄額の平均が2000万円を超えていると聞くと、後期高齢期でも一定の資産余力があるように感じられるかもしれません。

しかし、この平均値は、比較的多額の資産を保有する一部の世帯によって押し上げられている側面があります。

実際の分布を見ると、この水準に届かない世帯も少なくなく、貯蓄額のばらつきは非常に大きいのが実情です。

重要なのは、「平均より多いか少ないか」ではありません。

自分の貯蓄が、毎月発生している家計の赤字や、「ゆとりある生活費」との差額を、何年分カバーできるのかという視点です。

老後の家計を考える際には、現在の資産残高を、時間軸で捉え直す必要があります。

3.3 資産寿命を延ばすために

資産構成に目を向けると、預貯金が全体の約66%を占めており、安全性を重視した配分であることが分かります。一方、株式や投資信託といった有価証券の割合は2割弱にとどまっています。

価格変動のリスクを抑えやすい反面、老後が長期化する中で考慮すべき点もあります。それが、物価上昇への耐性です。

預貯金は元本が減りにくい一方で、インフレが続けば、同じ金額で購入できるモノやサービスの量は徐々に目減りしていきます。

そのため、「いくら貯めているか」だけでなく、「どれだけ長く生活を支えられるか」という資産寿命の視点が欠かせません。

リスクを抑えながら資産を分散する工夫や、自宅を資産として活用するリバースモーゲージなども含め、資産全体で老後を支える考え方が、今後ますます重要になっていくでしょう。