2019年5月9日に日本証券アナリスト協会主催で行われた、株式会社ドリームインキュベータ2019年3月期決算説明会の内容を書き起こしでお伝えします。IR資料 質疑応答パートはこちら

スピーカー:株式会社ドリームインキュベータ 代表取締役社長 山川隆義 氏

2019年3月期 連結P/L(保険項目調整前)

山川隆義氏:ドリームインキュベータの代表取締役社長の山川です。本日はお忙しい中、決算説明会にお越しいただき、どうもありがとうございます。早速ではございますが、2019年3月期の決算について、私から説明します。

まず、決算要旨を説明しまして、そのあとDIのビジネスモデルとDIの企業価値について説明をします。その後、各事業の状況、すなわち、事業投資、戦略コンサルティング、ベンチャー投資について説明をします。

決算要旨からスタートしたいと思います。2019年3月期の連結P/Lですが、売上高207億円、営業利益1億2,000万円、経常利益2億7,000万円、当期利益3億7,000万円で、増収減益になっております。これは、保険項目調整前の数値です。当社は子会社に保険会社のアイペットを保有しており、本来の収益力をお示しするために、保険引当金の影響を考慮したものを別途、載せております。

保険会計の調整項目及び調整額

これは昨年から出させていただいているものですが、保険会計の調整項目がいくつかございまして、責任準備金に関する調整額、および異常危険準備金繰入額に関する調整額です。

2019年3月期 連結P/L(保険項目調整後)

調整後の数値では、売上だけは変わらず、営業利益7億5,000万円、経常利益9億円、当期利益3億5,000万円となっています。細かい減少要因等については、各セグメント別でご説明します。

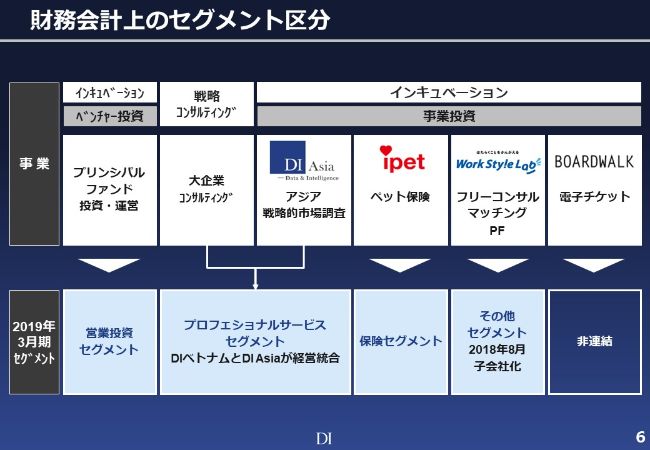

財務会計上のセグメント区分

ご参考までに、会計上のセグメント区分はこちらにございますとおり、大企業コンサルティングとDI Asiaを1つにまとめて、プロフェッショナルサービスセグメントとしています。

投資は、営業投資セグメント、ペット保険は保険セグメント、昨年買収しましたフリーコンサルマッチングサービスを提供するワークスタイルラボに関しては、その他セグメントになっています。

ボードウォークは大きな株式割合を持っていますが、そちらに関しては連結していませんので、こちらでの開示にはなっていません。ただ、後ほど状況等は別途説明いたします。

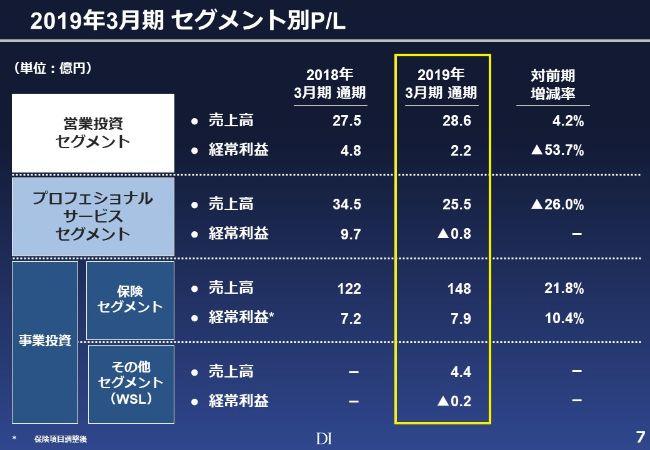

2019年3月期 セグメント別P/L

セグメント別P/Lですが、営業投資セグメントに関しましては、売上が28億6,000万円、経常利益が2億2,000万円です。既存案件の回収がかなり進んだのですが、12月以降の市況の悪化の影響もあり、昨年ほどのキャピタルゲインが出なかったため、4億8,000万円から約2億6,000万円の減少になっています。

前期は2社だったのですが、2019年3月期は4社ほど減損しました。想定外というよりは、通常の範囲内だと考えています。

プロフェッショナルサービスに関しましては、売上高が9億円減の25億5,000万円となり、経常赤字が8,000万円となっております。これは、戦略コンサルの大口顧客を失ったことによる売上減少が影響しています。

アイペットは順調に推移しまして、売上高が21.8パーセント増の148億円、経常利益が10.4パーセント増の7億9,000万円になっています。

ワークスタイルラボに関しましては、もともと買収したときには8月決算でしたが、3月決算に変更し、12ヶ月分を表していませんが、(売上高が)4億4,000万円、(経常利益が)マイナス2,000万円です。連結上ののれん等を償却していますので、若干の赤字になっています。こちらは売上・粗利とも順調に成長していますが、成長投資の拡大をしており、利益の貢献はもう少し先になる見込みです。

2019年3月期 連結B/S

バランスシートです。2018年3月末の段階で、総資産193億円、純資産116億円という状態でした。一番大きいのはアイペットが昨年4月に上場しましたので、その増大分およびインドファンドの設立等、積極的に投資を拡大しまして、(2019年3月末は)総資産247億円、純資産138億円となっています。

このバランスシートの外で、オフバランスの資産として90億円のアイペットの含み益を保有しています。

DI=The Business Producing Company

ここからは、DIのビジネスモデルと企業価値についてご説明をします。

ドリームインキュベータは「The Business Producing Company」として、事業を創って育成し続ける、ということを目標としています。

ビジネスモデル

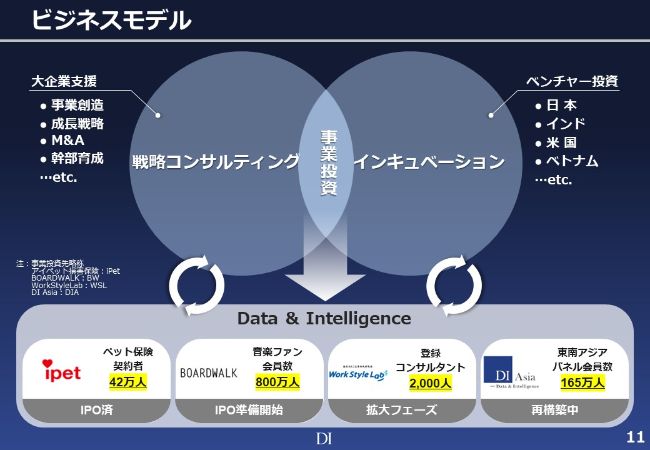

ビジネスモデルとしましては、11ページのとおりです。もともとは戦略コンサルティングとベンチャー投資の2つを手がけてきたわけですが、その中から事業投資という新たな分野が生まれました。

アイペットは、契約者が42万人ほどいるペット保険の会社で、2018年4月にIPOをしています。ボードウォークは、登録者が約800万人いるおそらく日本最大の電子チケット会社で、これは上場の準備に入っています。

ワークスタイルラボ自身は拡大フェーズに入っているため、今から投資を加速するフェーズとなります。DI Asiaは、パネル会員数は165万人おりますが、赤字のため再構築を始めているところです。

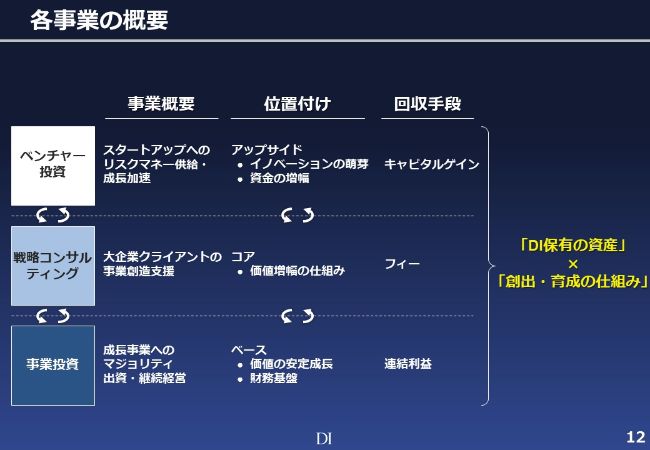

各事業の概要

ベンチャー投資、戦略コンサルティング、事業投資の位置付けです。当社の事業概要として、ベンチャー投資はおわかりのとおり、スタートアップへのリスクマネーの提供で、戦略コンサルティングは大企業クライアントに対する事業創造支援となります。事業投資は、成長事業へのマジョリティ出資で、50パーセント近い、またはそれ以上の出資と、継続経営をしていくという、この3つの事業を手がけております。

元来のコアは戦略コンサルティングでありまして、それを使って、事業投資で保有している資産を磨いていき、それからベンチャー投資の育成をするというものです。

事業投資やベンチャー投資で保有している資産をいかに成長させるかを、戦略コンサルティングの能力を使って行います。価値増幅の仕組みこそが戦略コンサルティングの位置付けになります。

それぞれの資金の回収手段はキャピタルゲイン、コンサルティングフィー、連結経常利益の取り込みになります。

これらを掛け合わせて、「DI保有の資産」を「創出・育成していく仕組み」が、ドリームインキュベータのビジネスになります。

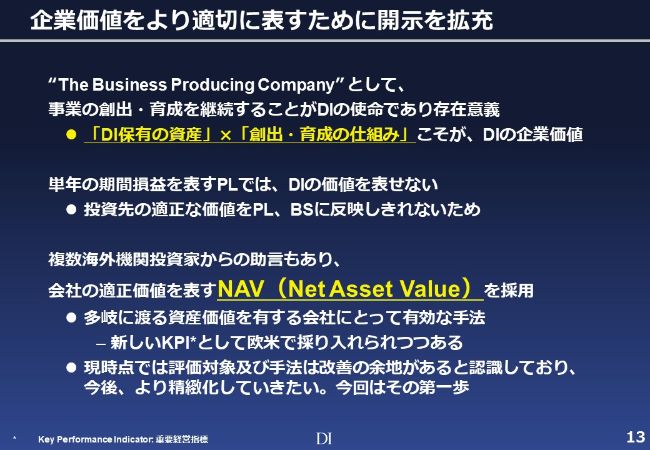

企業価値をより適切に表すために開示を拡充

ここからは、今まで開示していなかったことを開示するという、新たな取り組みです。当社は、企業価値をより適切に表すために、もう少し突っ込んだ開示をしていくべきではないかということを、海外の機関投資家の方を含め、いろいろな投資家の方からアドバイスを受けました。

先ほど申し上げましたとおり、ドリームインキュベータ自身はDI保有の資産を創出する仕組み、育成する仕組みと掛け算することで、企業価値をあげていく会社です。

もともとアイペット等がなかったころは、保有資産もなかったわけですし、ボードウォークもなかったわけですが、現在はアイペットは50数パーセント、ボードウォークは46パーセント(の出資比率を)持っており、こういったものの価値を上げ、ベンチャー投資についても価値を上げていくのが、DIの役割であり、使命であると認識しています。

昔は、投資先が上場したら株式を売ってキャピタルゲインを得て、利益を出してきたわけです。例えばアイペットにしましても、もちろん売却すれば利益を100億円近く出すこともできますが、それを本当に今売るべきなのか……まだ成長するのであれば、保有しておくべきなのではないかと考えています。

投資先の適正な価値みたいなものが、今の株価よりもっと上がる可能性があるのではないかという時に売るわけにはいかないということもありまして、短期のP/LだけではDIの価値を表せません。投資先の適正な価値を、完全にP/LとB/Sだけでは反映しきれません。

そのためには、もっと積極的に開示していかないといけないということで、現在、複数の機関投資家、とくに海外から、ネットアセットバリューを使って適正に表してみてはどうかとアドバイスをいただいています。

そこで、今回初めての取り組みとなり、まだまだ改善の余地はあると思いますが、当社の保有資産のネットアセットバリューはどうなっているのかを、株主の方々を含めてお知らせしていきたいと思っています。

海外の事例を見ますと、こういった投資をしている会社がいくつかあり、巨大な会社が多いのですが、ネットアセットバリューを全面に開示している会社が結構あります。日本ではまだこのような会社はなく、新しい取り組みですので、なじみがないかと思いますが、DIが持っているものをなるべく開示していこうと考えています。

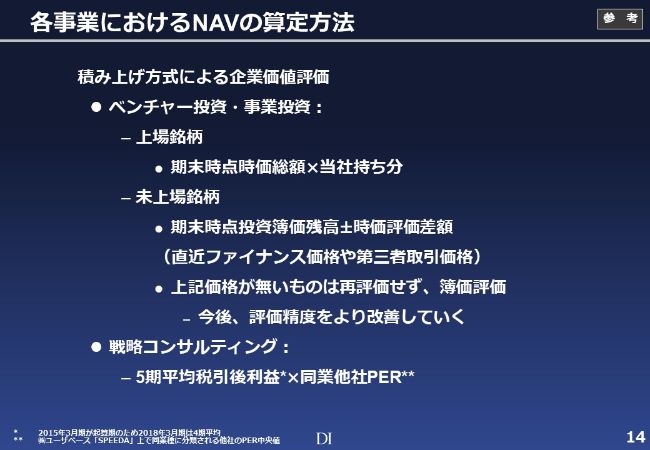

各事業におけるNAVの算定方法

では、ネットアセットバリューをどのようにして算出するのかについてです。当社はベンチャー投資や事業投資で持っている株式がありまして、上場銘柄は期末時点の時価総額に当社が持っている持分をかけ算します。これは非常にわかりやすいと思います。

未上場銘柄は、本来は一つ一つを全部精査する必要があるのですが、コストと時間等の関係もあって、今回当社がやらせていただいたのは、期末時点の投資簿価プラスマイナス時価評価の差額というかたちです。

これは直近のファイナンス価格が上がったりすると……例えばバリュエーションが30億円だった投資先が、増資をして50億円になりましたといったことがあった場合に、その第三者取引価格を参考にして、それに持分をかけて評価しています。

しかし、投資をしてから直近ファイナンス等がないものは、そのまま簿価の評価にしています。これにはいい部分と悪い部分があります。本当は、もっと価値があるのに簿価のままにせざるを得ないものと、直近で増資等がなくても、中をほじくり返してみたら毀損しているものが存在するといったこともあります。しかし、今回はそこまでできていません。

発展途上ではありますが、未上場銘柄に関しても極力開示していこうと考えています。

また戦略コンサルティングに関しましては、アセットというよりも同業他社のPERで評価するのがよいかと思っていますので、税引後利益の移動平均を使って、同業他社PERとかけ算をして、ネットアセットバリューを計算しています。

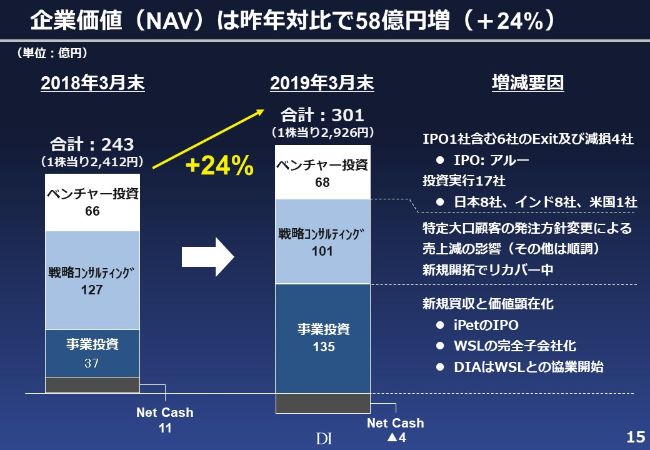

企業価値(NAV)は昨年対比で58億円増(+24%)

そうした中、2018年3月末と2019年3月末のネットアセットバリューを比較したものがこのスライドです。2018年3月末は、ネットアセットバリューが約243億円で、Net Cash、事業投資、戦略コンサルティング、ベンチャー投資の合計ということになります。これはアイペットが上場する前の段階です。

2019年3月末になりますと、アイペットが上場したことによって、事業投資部分が大きくふくれるかたちになります。あとは、若干ですが、ワークスタイルラボを完全子会社化したため、その事業投資部分のネットアセットバリューも増えています。

戦略コンサルティングが減っているのは、売上も減って利益も減ったためで、それをPERで計算して、127億円から101億円になっています。

ベンチャー投資も、キャピタルゲインが出たもの、減損したもの、増資があったものをいろいろ含めて、66億円が68億円になったというかたちで、合計しますと約301億円のネットアセットバリューとなっています。

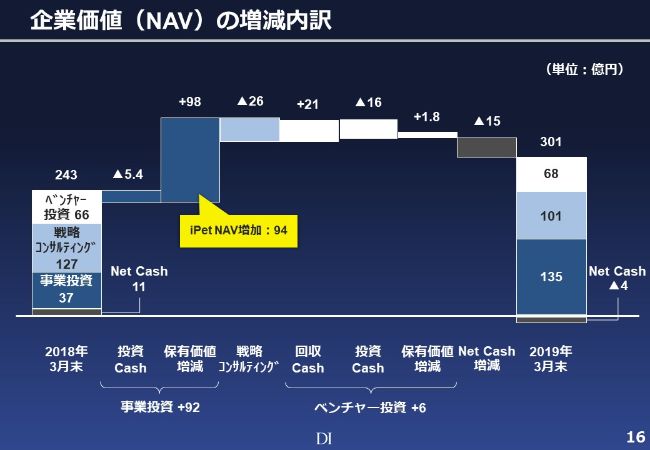

企業価値(NAV)の増減内訳

具体的な増減についてです。243億円から301億円への増加の内訳がどうなっているのかが書いてありますが、事業投資の部分は先ほど申し上げたとおり、アイペットが上場しましたので、94億円ほどの貢献があります。

実は、ボードウォークは直近でファイナンスがないため、当社では簿価のまま評価しており、増減はありません。ワークスタイルラボは新規に獲得しているため、取得簿価で評価しています。DI Asiaに関しましては、先ほど申し上げたとおり、赤字で結果を出せなかったため減損しています。

ベンチャー投資は、回収した分や減損などでいろいろ入り繰りして、プラス6億円となり、すべて合計して2019年3月末のネットアセットバリューは301億円という計算になります。

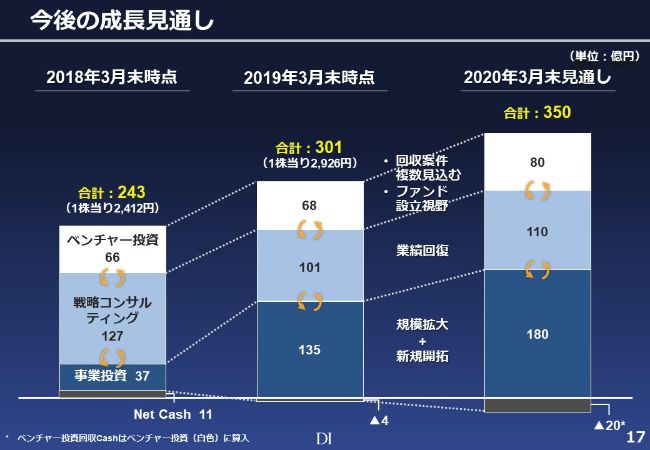

今後の成長見通し

今後の見通しです。2018年3月末時点、2019年3月末時点、そして来年はどうなるのかを示しています。事業投資は、投資もしますし、かつ企業価値も上がっていくだろうということで拡大を見込んでいます。

戦略コンサルティングに関しましては、移動平均しているため、そこまで大きな価値は上がりませんが、業績を回復させて110億円ぐらいにもっていこうと考えています。

ベンチャー投資は、一部回収と、新しくファンド組成を視野に入れていますので、それを含めて80億円と見ており、合計で350億円ぐらいのネットアセットバリューを見積もっています。

投資育成先

事業投資、戦略コンサルティング、ベンチャー投資の各事業についてご説明します。

事業投資の投資育成先は、高出資比率で経営支援をして、人も送り込んでいます。ボードウォークは連結していませんが、人を送り込んで(出資比率を)40数パーセント持っているということで事業投資先として書かせていただいています。

アイペットは、すでにマザーズに上場し、ペット保険業界第2位です。57パーセントの出資をしていますので、単純に時価総額に57パーセントをかけて、(直近のNAVは)123億円となります。

ボードウォークは、当社が(出資比率)30パーセントぐらいを持っていますが、転換社債も含めますと46パーセント保有していることになります。こちらに関しましては、本当はもっと価値が上がっていると思いますが、増資等をしておらず、再評価ができていませんので、今回の計算では出資額である3億円のままにしています。ワークスタイルラボもまったく同じで、投資したばかりで再評価していませんので、5億円です。

DI Asiaは、1.5億円ほど減損しまして、3億円です。直近のネットアセットバリューを計算しているということで、先ほど合計した事業投資のネットアセットバリュー135億円は、この足し算というかたちになっています。

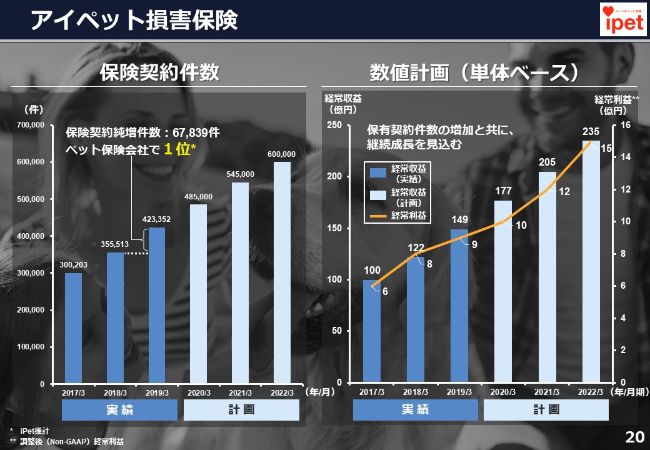

アイペット損害保険

では、それぞれ中身がどうなのかという話です。アイペットは、スライドの左側が保険契約件数、右側が計画目標となり、契約件数は順調に伸びて、現在は423,352契約です。昨年は67,839件ほど契約が増えているのですが、純増数としてはペット保険業界でアニコム様を抜いて1位になりました。初めて1年間の増分がアニコム様を抜いたのですが、このあとも計画としては順調に伸びていくと思っています。

先ほど来申していますが、上場に伴ってネットアセットバリューが顕在化しました。現在は123億円という数字です。

また、2020年の計画は経常収益が177億円、経常利益が10億円です。その後、経常収益が205億円、235億円という内容で計画を出させていただいています。

アセット積み上げ型のビジネスのため、ある程度読みやすいビジネスではあります。アイペットの価値を上げることで、ネットアセットバリューを上げていくということを目指し、当社からも成長支援をさせていただいています。

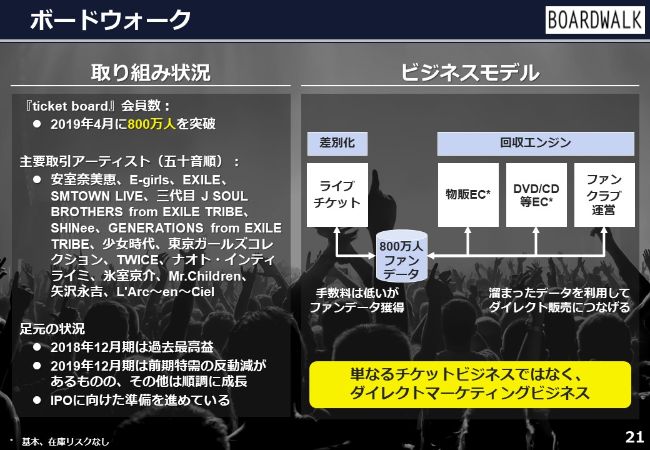

ボードウォーク

ボードウォークは、当社が2015年に出資した会社です。現在は800万人の登録者がいまして、おそらく日本最大の電子チケット会社です。もちろん、ぴあ様やイープラス様のように、紙系のチケットはもちろんたくさんあると思うのですが、電子チケットだけでやっている中では、最大の会社です。

50音順に書いていますが、主要アーティストはこういった方々で、そのチケットや物販、ファンクラブ運営といったことをやらせていただいています。

足元の状況としまして、2018年12月は過去最高益が出ましたが、今期は前年の特需の反動減があります。去年は、安室奈美恵様のCDやDVDを販売しまして、通常はチケットの販売手数料だけが売上に計上されるですが、CDやDVDの場合は、売上そのもの……1個が2,500円なら2,500円ということで、手数料の売上ではなく、CDやDVDのその物自体の売上が計上されたこともあり、非常に大きな売上が形成されました。ただ、今期はそれがなくなりますので売上は下がると思いますが、安定的な利益を出せる会社になってきたと認識しています。

電子チケットの会社と思われているのですが、ライブチケットで800万人のデータがありますので、それを活用しています。ライブに来る人は必ず物販でTシャツなどを買いますし、DVDやCDも買いますし、ファンクラブにも入っているということで、ビジネスモデルとしては、こちらのデータを利用したダイレクトマーケティングビジネスといったことを行っています。

IPOは、早くて2021〜2022年あたりかと思っていますが、もう準備に入っています。

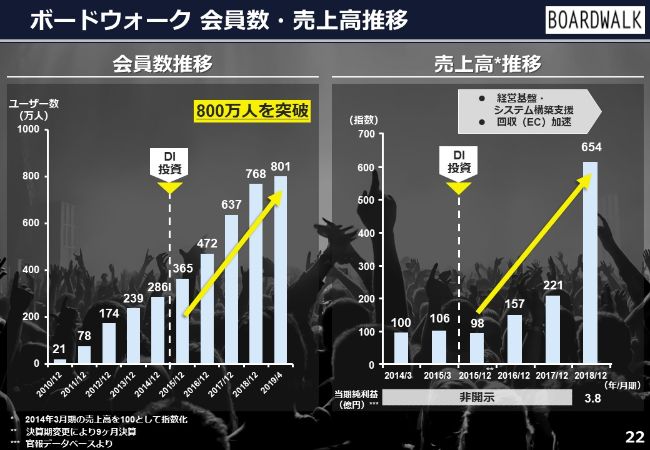

ボードウォーク 会員数・売上高推移

会員数と売上の推移です。会員数は、DIが投資した時が286万〜300万人ぐらいでしたが、投資後に順調に伸ばしており、現在は800万人の会員がいます。250万人ぐらいが、年1回以上ここでチケットを買われていますので、非常にアクティブな会員が多いです。ファンだということがわかっていますから、そこにアプローチすれば必ずチケットが売れるというビジネスモデルです。

売上は非開示のため、指数だけを出させていただきますが、2014年を100とした場合、その約6倍というかたちになっています。DIが投資してから約6倍ぐらいの売上が上がっているということです。

当期純利益は官報で出ていますので開示しますが、3.8億円です。ずっと状況が厳しい会社だったのですが、当社が出資してからは黒字化して、3.8億円ぐらいまで利益ができました。こちらも引き続き成長支援を行い、盤石の体制で将来のIPOへと近づけていきたいと思っています。

ワークスタイルラボ

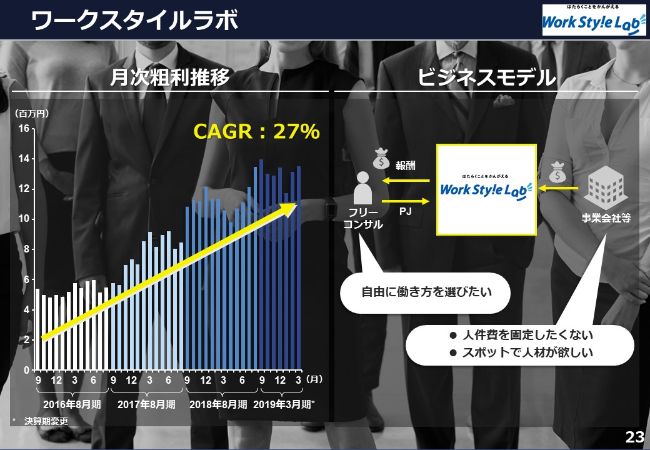

続きまして、ワークスタイルラボです。2018年8月に100パーセント子会社化しました。コンサルタントの数も2000名以上に増えてきました。

世の中には、コンサルタントを辞めた人たちがたくさんいます。その人たちを組織化して、企業などに派遣していくモデルです。上場している会社様では、みらいワークス様がそのようなことをやられているのではないかと思います。

月次の粗利推移は、この2〜3年は27パーセントの年率成長率で順調に伸びています。ここから拡大を狙って、大きく投資をしていかなければいけませんので、それを現在実行しています。連結業績への寄与はもう少し先になると思っていますが、月次の粗利額自身は順調に伸びてきており、こうした指標を参考にしながらワークスタイルラボの成長をサポートしていくかたちをとっています。

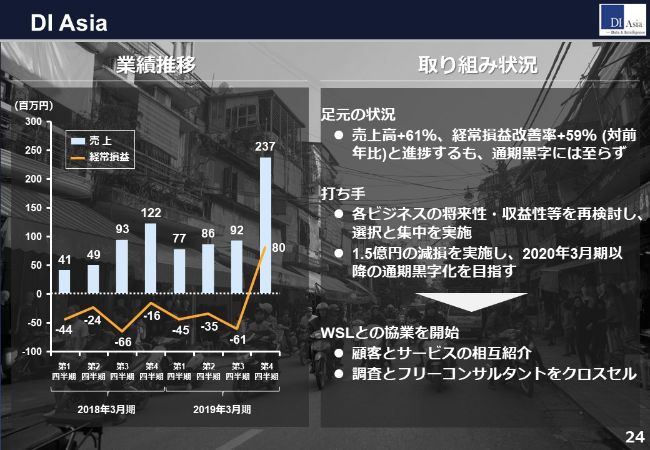

DI Asia

DI Asiaは苦労しています。2019年3月期の売上は、2018年3月期に比べてプラス61パーセント、経常損益も59パーセント改善したのですが、結果的には赤字になってしまったため、ネットアセットバリューは4.5億円ぐらいの計算から1.5億円を減損して、3億円としています。

こちらは再構築中ですが、ワークスタイルラボを100パーセント子会社にしたことで、ワークスタイルラボとの連携などを一緒に行っています。

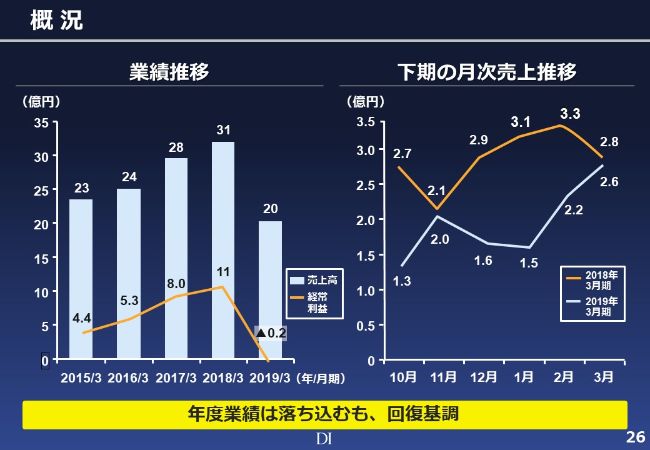

概況

戦略コンサルティングに関しましては、2018年3月期までは順調に売上高を増やしてきたのですが、昨年度は大きく落ち込み、20億円となっています。先ほどご説明しましたとおり、特定の大口顧客からの受注がなくなったことによる大きな減益ということで、期中にそれを十分に挽回できなかったという結果になっています。

2020年3月期は、後半から少し芽が出てきましたので、この基調を維持して、20億円から拡大して元に戻していきたいと思っています。こちらも、PERと5年の移動平均で計算すると、2019年3月期の悪い数字が影響しますので、ネットアセットバリューは大きくはならないと踏んでいます。

これまでのベンチャー投資実績

ベンチャー投資は、現在ファンドを組成中です。インドと日本でのファンド組成で、インドはもう組成しているのですが、2号ファンドの組成を開始しています。

これまでDI自身は、プリンシパル投資といいますか、自分のバランスシートから直接投資することがほとんどでした。過去に投資した案件が164社で、28社がIPOをしています。

過去のInvestment Multipleが何倍になったかというと、投資した金額が2.3倍で、IRRは17パーセントという結果になっています。

資料の最後に計算方法を記載していますので、ご興味があれば参考にしていただければと思います。

ポートフォリオ状況(簿価ベース)

過去に投資したものは、減損なども含めて2倍ぐらいにはなっているわけですが、今期は投資17社、売却6社、減損4社ということで、全体で見ると結果的には投資残高は変わらないかたちです。

今は、主にインドと日本に集中して投資を行っており、米国等は少しずつ減らしています。

2019年3月期 主要ベンチャー投資/支援実績

2019年3月期に投資したベンチャーになります。黄色いものが追加投資で、もともと投資していたところに、さらに追加したものになります。残りは新規投資です。

日本・インドのベンチャー投資先状況(簿価0.5億円以上)

実際にDIが投資している中で、それをどう評価しているのかがわかる資料がこちらになります。

日本とインドのベンチャー投資先の状況ということで、簿価が0.5億円以上のものを挙げています。この表では投資先の名前は出せませんので、A・B・C・Dと書いてありますが、それぞれの簿価になります。

含み益についてですが、第三者割当増資の際に、第三者が評価しているものについて、その価格で考えたときにどれだけ含み益があるかといった計算をしており、そういったものをこのスライドに載せています。

日本は3年ぐらい前からチームを作って、再度本格的に(取り組んでいます)。ベンチャー投資は1回やめていたわけですが、(あらためて)しっかりやり始めて、少しずつ芽が出てきたかたちです。一部でIRRがマイナスになっている部分もありますが、現状ではある程度大きいものは順調に推移しています。再評価なしと書いているものに関しては、投資してからまだ間もないということもあり、次の増資等が行われていないとご認識いただければと思います。

インドに関しても昨年にファンドを組成して投資を実行してきました。IRRがマイナスになっているのは為替の差損で、実質、インドのルピーやドルとの差損ですから、会社が毀損しているわけではなく、多少為替の影響を受けているということです。いくつか非常によい銘柄が出てきていまして、成長も加速していると考えています。

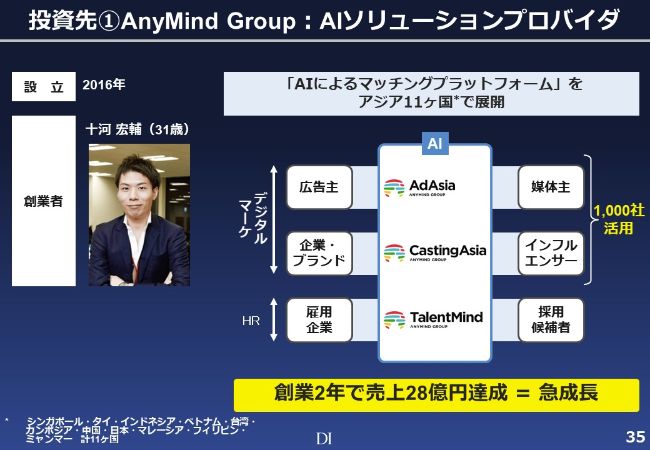

投資先①AnyMind Group:AIソリューションプロバイダ

いくつか投資先を紹介します。機関投資家の方からも、「DIで投資しているメインのベンチャーはどんなところなの?」といったことを聞かれることが多いため、一部を開示します。

1つは、AnyMind Groupです。シンガポールと日本にある会社で、「AIによるマッチングプラットフォーム」を、アジア11ヶ国で展開している会社です。いろいろな企業、広告主、媒体主をAIで自動マッチングして、どんどん手数料を得ていくモデルです。

本社はシンガポールにあるのですが、アジア各国に拠点があり、創業からの立ち上がりが早く、創業2年で売上28億円を達成している勢いがあるベンチャーです。十河様という若い社長が立ち上げた会社です。

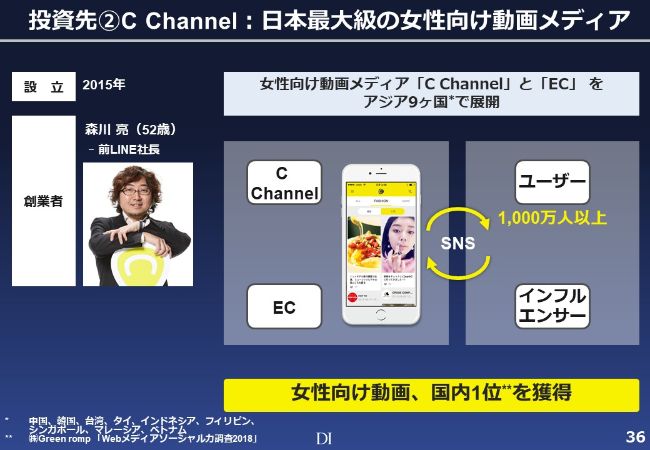

投資先②C Channel:日本最大級の女性向け動画メディア

次が、C Channelです。みなさまもご存知かもしれませんが、LINEの元社長の森川様が立ち上げた会社です。中国最大の投資ファンドであるLegend Capitalとの共同投資です。月間再生回数が6億回と、女性向けのメディアとしては非常に強いサービスとなっています。

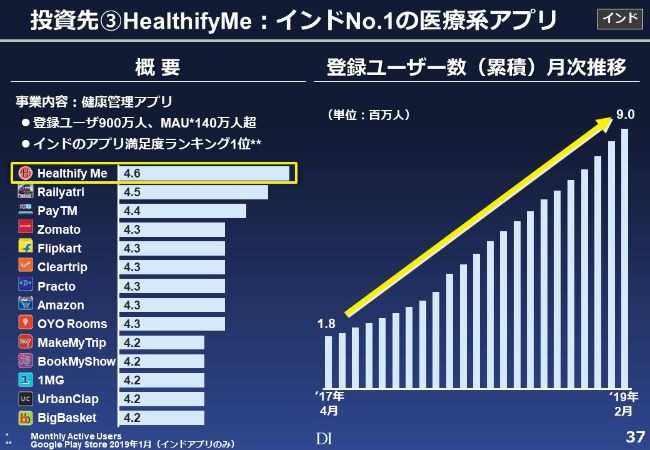

投資先③HealthifyMe:インドNo.1の医療系アプリ

続いてはインドですが、インドのGoogle playの調査で満足度ランキングが1位になっているHealthifyMeという会社です。インドは経済成長に伴って、健康産業……太っている人が増えてきたため、こういうフィットネスに対するニーズが強い状況です。

しかし、道にはたくさんの牛がいたり、車がたくさん走っていて、ジョギングをするわけにもいかないということで、家でフィットネス的なことを行う人が増えてきています。そうした中での健康管理アプリということで、登録ユーザー数もどんどん増えています。日本の企業も、こちらの会社にはかなり興味を持たれていて、インドのアプリの中では、満足度が一番高いものになっています。

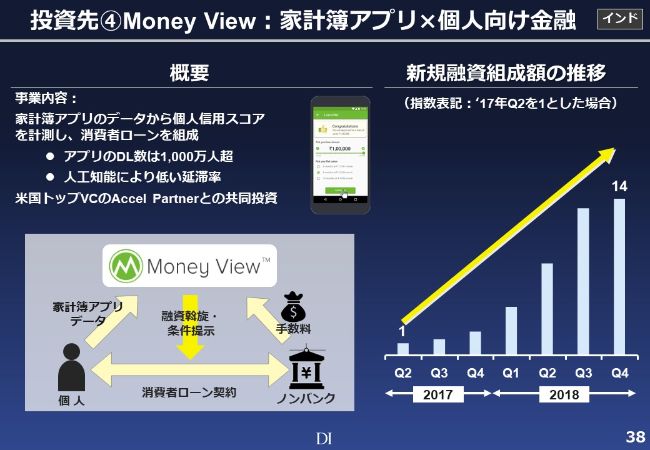

投資先④Money View:家計簿アプリ×個人向け金融

続いて、Money Viewです。これは「家計簿アプリ×個人向け金融」と書いていますが、すごい勢いで伸びています。家計簿アプリといえば、日本ではマネーフォワード様などを想像されるかと思いますが、その情報をノンバンクに提供することで融資を受けるというものです。

個人がMoney Viewの情報を登録していると、Money Viewがノンバンクに情報を提供することで融資が成立し、そこで手数料を得るというモデルです。

Money View自身は融資をしているわけではないのですが、融資の斡旋をすることによって手数料を得ています。Money Viewのアプリがどんどんダウンロードされていますので、融資の組成額も非常に増えており、そこからの手数料でビジネスを拡大しています。

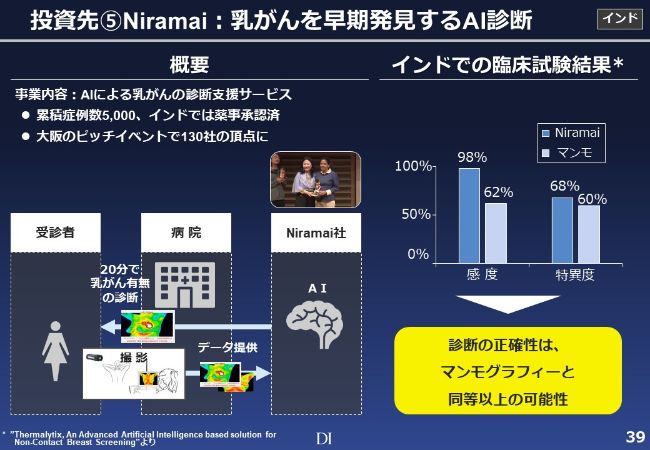

投資先⑤Niramai:乳がんを早期発見するAI診断

次に、Niramaiですが、乳がんの早期発見をAIで行うものです。乳がんはマンモグラフィーを使って発見するのがほとんどなわけですが、女性からは評判が悪く、痛かったり、いろいろなことがあるようです。

Niramaiは、温熱を使ってがんの診断サービスを行う会社です。AIが解析して、細かいがんを見つけていくというもので、症例数はまだ5,000例くらいしかないのですが、急激に増えてきまして、インドで薬事の承認をされました。

また、日本でピッチイベントを開催したら130社の中で優勝しまして、日本でもこれから各病院で実験等が始まっていくというものです。

インドでの臨床試験の結果は5,000程度ですので、まだこれからです。スライドに「感度」「特異度」と書いていますが、マンモグラフィーよりもがんを見つける能力が高いか同等レベルで、かつあまり痛くないことからニーズがあり、期待が持てる会社です。

共同投資家は、インドのpi VenturesというAI特化型のファンドと、村田製作所様も一緒に投資をしています。今後、日本国内で産学連携等で、研究や臨床を進めていく予定です。

Venture Navi = 起業家向けのSNS拡散型メディア

主なベンチャーを5つほど紹介しましたが、現在当社自身は、「Venture Navi」というメディアを使って、よいベンチャーがドリームインキュベータに集まる仕組みを作っています。

当社の情報サイトですが、有力起業家の内面に迫るインタビュー記事を結構出していまして、アクセス数も非常に増えています。SHOWROOMの前田様や、ペイミー、ウツワのハヤカワ五味様といった方々……未上場ですが、非常に有名なベンチャーの社長様たちを招いてインタビュー記事を発信したり、上場したアカツキ様、マネーフォワード様、UZABASEの梅田様といった方に登壇いただいて、実際の内情を話していただくなどしています。

このようにメディア化していたら、昨年8月からForbes JAPANのオンラインで転載が開始されました。アクセス数もかなり増えてきて、DIに行くとこういったベンチャー企業の方といろいろな付き合いができるということで、新しいベンチャー企業の方がDIにアクセスできるというかたちが出てきました。

認知度拡大と起業家に対する情報提供ということでやらせていただき、次の有望なベンチャーが集まる場所を作ることに注力をさせていただいています。

以上が、各事業の状況と、当社の投資先でした。今までよりも少し細かく開示するということで、DIの中身として、一体何に投資して、それぞれがどんなものになっているのかを具体的にお知らせしました。

株主還元+マーケティング施策:株主優待制度の導入

ご参考です。株主還元+マーケティングということで、主にマーケティングの施策として、当社ではアイペットや、まだ上場していませんがボードウォークなどのBtoCの企業が多くありますので、その共通ポイントということで、プレミアム優待クラブの制度を開始しています。

個人株主様の中には、こちらに興味を持たれる方もいらっしゃるようですが、主にはマーケティング施策というかたちでやらせていただいています。

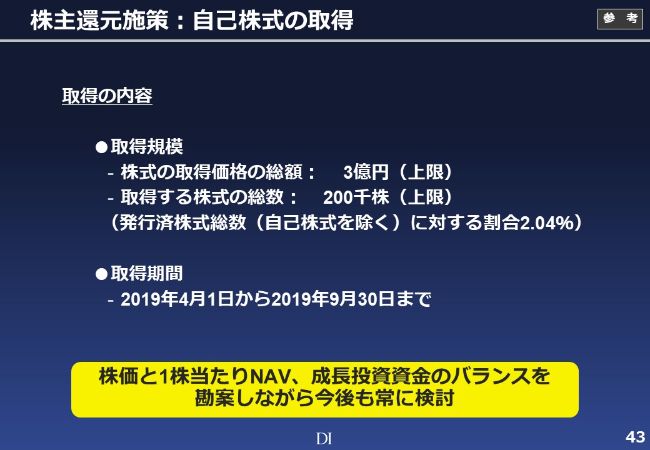

株主還元施策:自己株式の取得

株主還元施策としましては、自己株式の取得を行いました。また、今期の配当は無配にさせていただきました。ただし今後は、株価と1株あたりのネットアセットバリュー、そして成長投資資金をバランス化した時に、DIの株が安いのであれば、自己株を買うというのが1つの選択肢で、そのほうが……配当を出してネットアセットバリューを下げるよりも、自己株式を買って将来の買収等に使えるということで、今回は3億円ほど自社株買いというかたちで、約20万株を上限に株式取得を考えています。

一番最後に、ベンチャー投資実績の算出方法です。過去164社に投資して、上場した企業は28社で、IRRは17パーセントという計算をさせていただきましたが、その算出方法です。

以上、少し駆け足になりましたが、ドリームインキュベータの2019年度3月期の決算でした。どうもありがとうございます。

質疑応答:株主還元策としての自社株買いについて

質問者1:本日はありがとうございます。2点、お聞かせいただきたいのですが、今年度の事業投資の企業価値は、会社別にどのような数字で計画されているかが、まず1つです。

次に、最後の株主還元のお話ですが、要するに自社株買いは、さっきお話のあった基準より下だったら実施しますということですね?

山川:それと、自社で持っているキャッシュとのバランスです。

質問者1:それよりも上なら配当を出すといったように、臨機応変にされるということでしょうか?

山川:まず、後者の質問からお答えします。お金がある時に、自社株買いをするのか、新規投資するのか、配当を出すのかという3つの選択肢があると思います。これから伸びる会社が非常に安く買えるのであれば投資するべきですし、それもなく、(当社の)株価も高いということであれば、配当を出すということもあると思っています。

今は、積極的に事業投資を進めていまして、安くてこれから伸ばせる見込みがあるものへの事業投資を積極的に進めていくのが、一番プライオリティが高いと思っています。

質問者1:要するに、いい案件があれば新規投資に回すということですね。ありがとうございます。

山川:次に、内訳の話ですよね?

質問者1:事業投資で、今期の企業価値が180億円というご計画ですよね。

山川:これは、アイペットの成長に加えて、ボードウォークとワークスタイルラボは全然評価をしておりませんので、こちらを少し見込んでいます。現在は、簿価のままで再評価なしということになっていまして、具体的にそれぞれがどれくらいかというのは開示していません。

もちろん、それぞれが別会社で、彼らのコンフィデンシャリティまで開示はさせてもらっていないのですが、こういったところの価値が上がっていくと見込んでいます。

質問者1:全体では45億円増えるご計画ですよね? そうすると、例えばアイペットで35億円増えて、残りで10億円とか、そんなイメージでしょうか?

山川:アイペットの数字だけが大きく増えるというわけではないです。

質問者1:では、ボードウォークさんとワークスタイルラボさんが、結構……。

山川:アイペットだけでなく、アイペット以外の伸びを期待しています。あとは新規も仕込んでいますので、アイペットだけに依拠したようなかたちではないです。

質問者1:45億円のうち、新規はどれぐらいですか?

山川:それは見積もっていますが、新しい投資先の話ですので、今は申し上げられないです。

質問者1:どうもありがとうございました。

山川:とくに外国人投資家の方から意見が多かったのですが、ネットアセットバリューというもので評価してみたらどうかというアドバイスを受けまして、今回は普通の決算開示に加えてお話ししました。

実際に海外の事例を見ると、ネットアセットバリューで評価している会社は結構あります。一番有名なところでは、Ferrariなどの親会社であるExorという会社など、上場企業で4社ぐらい、国外の事例を見ました。

まだ不完全ではありますが、今回初めてネットアセットバリューというかたちをとって、会社の中身で持っているものをなるべく開示しようという取り組みをしてみました。

これが本当にみなさまにとって役に立つのか、それとも余計混乱するだけなのかというのは、まだわかっていませんので、そういったところでご意見等があれば、また教えていただければと思っています。