2. 積立投資なら「ドル・コスト平均法」で投資のタイミングを探らないでOK

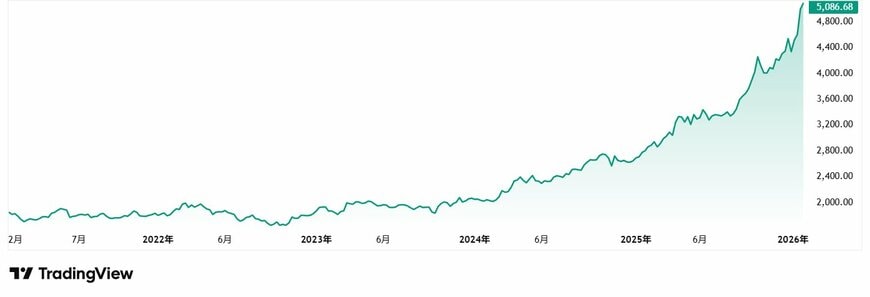

2024年以降、金価格は上昇し続けています。

「こんなに上がるならあの時買っておけばよかった」と後悔している人もいるでしょう。

では、1トロイオンス5000ドルを突破した今、金に投資するのはアリかナシか…

正解は分かりませんが、積立投資なら「ドル・コスト平均法」で購入単価を平準化できるので、日々の値動きをウォッチしながら投資タイミングを探る必要がありません。

2.1 ドル・コスト平均法とは?

積立投資では、毎月や1週間に1回、あるいは毎日など自身で設定した頻度で一定額を投資していくことになります。

積立投資では、購入タイミングを分散させることになるので、基準価額が高い時には少ない口数を、逆に安い時には口数を多く購入することになります。購入単価が平準化されるので、日々の価格変動に一喜一憂せずに長期的な投資を継続できます。

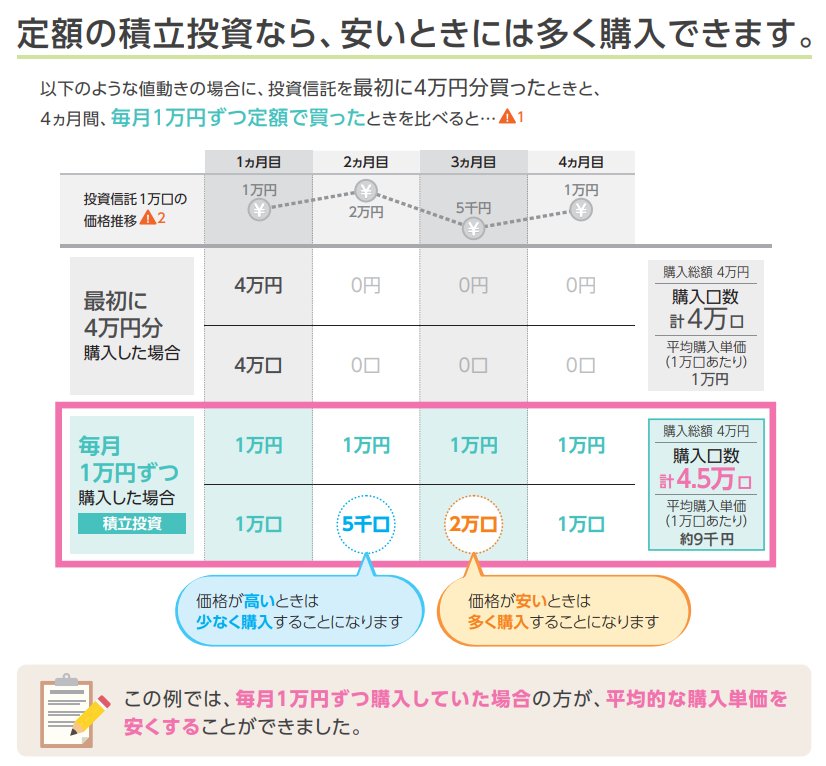

たとえば、ファンドAを4万円で「一括投資」した場合と、毎月1万円で「積立投資」した場合で購入口数を比較してみましょう。

【ファンドAの基準価額】

- 1月:1万円

- 2月:2万円

- 3月:5000円

- 4月:1万円

投資額4万円を「一括投資」した場合

1月にAというファンドに4万円投資したとします。

基準価額は1万円で、4万口購入できました。

2カ月目には基準価額が上昇しましたが、3カ月目には大きく下落。

「あと2カ月待てばもっとたくさんの口数を購入できたのに…」と少し後悔するかもしれません。

毎月1万円で「積立投資」した場合

ファンドAを毎月1万円で積み立てるとしましょう。

- 1カ月目:1万円で1万口

- 2カ月目:1万円で5000口

- 3カ月目:1万円で2万口

- 4カ月目:1万円で1万口

上記のとおり、2カ月目は基準価額が上がり1万円の投資で5000口、3カ月目は基準価額が大きく下がり1万円の投資で2万口を購入する結果となりました。

4カ月間の平均購入口数は4万5000口となります。

購入単価を平準化させられるだけでなく、投資タイミングの分散がリスクの分散にも繋がっています。

なお、積立投資は長期的に継続することによりその効果を発揮できますので、「積立投資×長期投資」と理解しておきましょう。