3. 【相続税】生命保険を活用した相続対策とは

「うちも対象になるかも…」と気になった場合、有効な対策の一つが生命保険です。生命保険には、現金で資産を持っているときにはないメリットがあります。

3.1 メリット①相続税の非課税枠がある

生命保険の死亡保険金には「500万円 × 法定相続人の数」まで非課税枠があります。現金で受け取れるため相続税の納税資金としても活用できます。例えば、妻と子2人が相続人の場合、1500万円までは税金がかからずに現金を受け取れるということです。

3.2 メリット②指定した人にのこせる

死亡保険金は「受取人固有の財産」となるため、遺産分割協議の対象外になるため、相続人同士のトラブルを避ける効果も期待できます。

3.3 メリット③まとまった現金を得られる

受取人はまとまった現金を速やかに得られることができます。保険金は手続きをすれば比較的早く支払われるため、葬儀費用や当面の生活費に充てることができ安心です。

相続対策に役立つ「生命保険」の活用のなかでも、まとまった現金を一度に預けて備える「一時払い終身保険」などは、効率よく次の世代に資産を引き継ぐ方法として選ばれています。

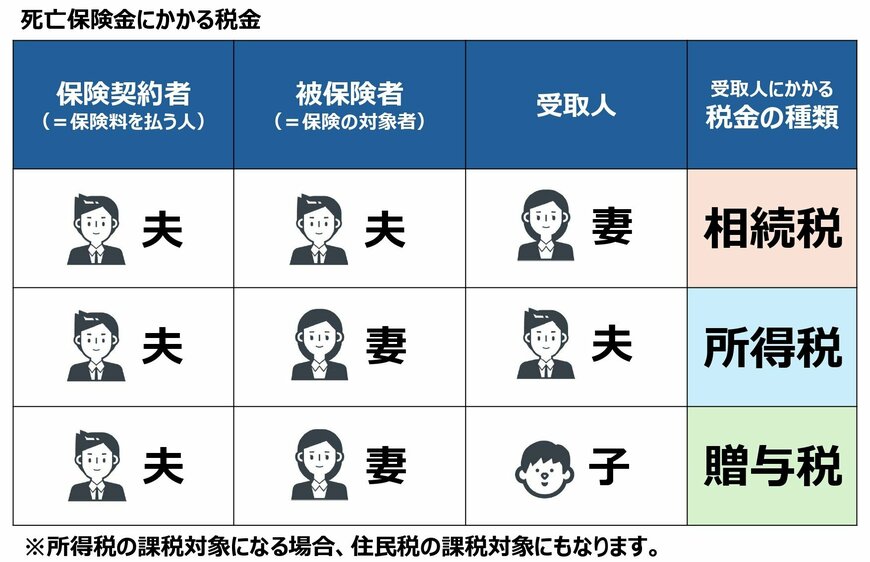

3.4 契約形態にご注意!死亡保険金にかかる税金

ただし、注意も必要です。生命保険は「誰が保険料を払い、誰が受け取るか」によって、かかる税金が相続税・贈与税・所得税と変わってしまいます。間違った形で契約すると、思わぬ税負担が発生することもあるため、加入の際は必ず税理士やFP(ファイナンシャルプランナー)などの専門家に相談しましょう。