2. 給付付き税額控除の仕組みと所得に応じた3つの支援パターン

給付付き税額控除は、所得税を減らす「税額控除」と、現金を支給する「給付」を組み合わせた制度です。

この制度の最も大きな特徴は、本来納めるべき税額よりも税額控除の金額が大きい場合、控除しきれなかった差額分が現金で給付される点にあります。

この仕組みがあることで、所得が少なく納税額が低い方や、所得が基準を下回り所得税が非課税となっている世帯にも、支援が行き渡るように設計されています。

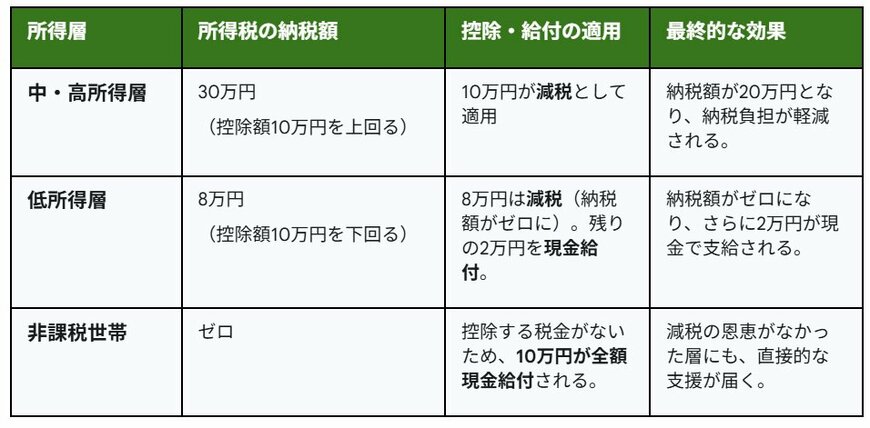

制度による支援の受け方は、所得に応じて主に3つのパターンに分かれます。「税額控除のみを受けるケース」「税額控除と現金給付の両方を受けるケース」「現金給付のみを受けるケース」です。具体的な例を見ていきましょう。

2.1 【具体例】控除額10万円の場合の3つのケース

ケース1:中・高所得層

- 所得税の納税額が30万円(控除額10万円を上回る場合)

- 適用内容:10万円の全額が税額控除として減税されます。

- 得られる効果:納税額が20万円に減額され、税負担が軽減されます。

ケース2:低所得層

- 所得税の納税額が8万円(控除額10万円を下回る場合)

- 適用内容:納税額8万円分が減税され、納税は不要になります。さらに、控除しきれなかった差額の2万円が現金で支給されます。

- 得られる効果:税金の支払いがなくなるだけでなく、2万円の現金を受け取れます。

ケース3:非課税世帯

- 所得税の納税額がゼロの場合

- 適用内容:所得税の支払いがないため、控除額である10万円が全額現金で支給されます。

- 得られる効果:これまでの減税策では支援対象外だった世帯にも、直接的な経済支援が届きます。