1. 成長投資枠を使った3つの投資シミュレーション

今回は、NISA口座の1つである「成長投資枠」を使用した投資シミュレーションを、以下の3パターンで行っていきます。

【パターン1】

- 投資期間:20年間

- 利回り:5%

- 投資金額:毎月5万円

- 投資方法:毎月定額投資

【パターン2】

- 投資期間:5年間

- 利回り:7%

- 投資金額:240万円

- 投資方法:年1回の一括投資×5回

【パターン3】

- 投資期間:5年間

- 利回り:7%

- 年間投資額:300万円(成長投資枠240万円・一般課税口座60万円)

- 投資方法:年1回の一括投資×5回

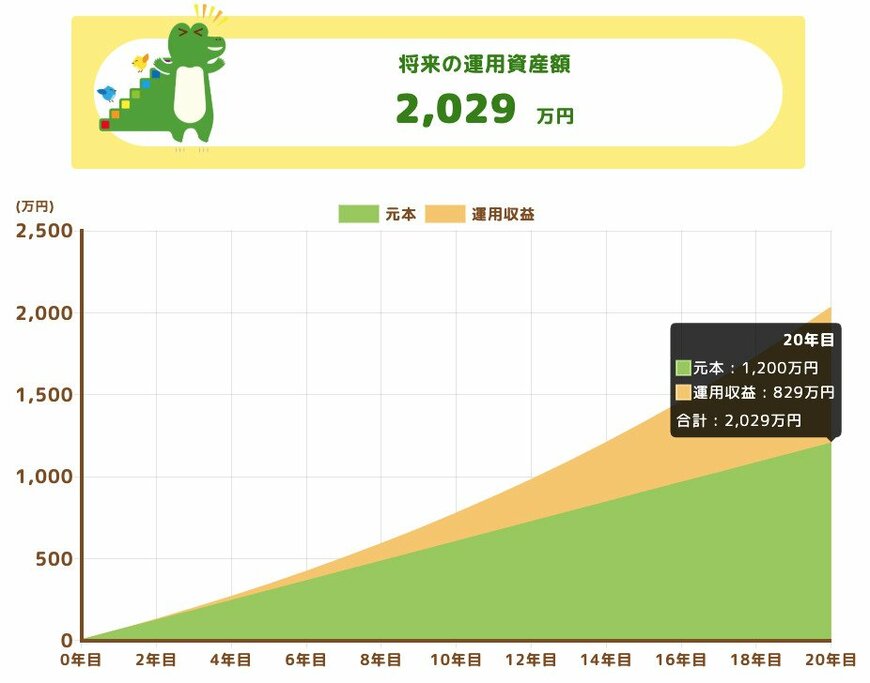

1.1 【パターン1】20年間・毎月積立で運用した場合

- 運用後資産:2029万円

- 総投資額: 1200万円

- 運用益: 829万円

1.2 【パターン2】5年間・毎年一括投資で運用した場合

- 運用後資産:1476万円

- 総投資額: 1200万円

- 運用益: 276万円

※【運用後資産の出し方】

1年目の投資は5年間、2年目の投資は4年間と、それぞれ運用年数が異なるため、それぞれの利益を「元本 × (1 + 利率)^運用年数」で算出して合計した数値です。

1.3 【パターン3】NISA+課税口座で追加投資した場合

- 運用後資産:1832万円(税引前1846万円−税額14万円)

- 総投資額: 1500万円(成長投資枠1200万円+課税口座300万円)

- 運用益: 332万円

※【運用後資産の出し方】

利益の考え方はパターン2と同様とし、年60万円×5年間分の課税口座での運用利益部分については、20%の税金を差し引いて算出をしています。

1.4 パターン1と2の違いは「時間」

パターン1と2は投資総額が同じ1200万円ですが、パターン2の方が利率が高いにもかかわらず、運用利益はそれぞれ829万円と276万円となり、大きな差が生じました。

この差は、投資期間の長さによって生じたものです。

投資では、保有期間が長いほど利益が利益を生む「複利」の効果が大きくなります。

そのため、今回のシミュレーションでも総投資額が同額であったにもかかわらず、投資期間である20年間と5年間という差が、これほど大きな利益差を生む要因となりました。

また、パターン2の場合でも、5年間の投資を終えた後に売却せず保有を続ければ、当初の利率が高いため、最終的にはパターン1を上回る利益を得ることも可能です。

1.5 パターン2と3の違いは「課税の影響」

パターン2と3は共に成長投資枠を1200万円まで最大活用していますが、パターン3では追加的に年間60万円(5年で計300万円)を課税口座で運用したシミュレーションとなっています。

結果として、総投資額に300万円の差に対して、運用利益も56万円の開きが出ました。

この追加投資300万円に対する、手元に入る運用益は56万円ですが、この利益からは、すでに14万円の税金が差し引かれています。

例えばNISA口座であれば、同じ運用で70万円の利益がそのまま手元に残ったところ、約20%の税負担により実質的な収益が圧縮されているのです。

運用金額が増えれば、プラスの利回りである限り運用益も増加しますが、課税環境下では税引後の手取り利益が抑えられている点を考慮する必要があります。

このシミュレーションにおいても、NISA口座の非課税メリットが、いかに投資において重要であるかが明らかになっているのではないでしょうか。