10月に入り、今年も生命保険会社から「生命保険料控除証明書」が届きはじめる時期になりました。年末調整や確定申告を控える今、税金対策を意識する方も多いでしょう。

今回は、税金の負担が軽くなる生命保険料控除のしくみを解説します。さらに、令和8年(2026年)分に限り適用される生命保険料控除制度の拡充など、最新の時限措置についてわかりやすく解説します。

1. 生命保険料控除、3つの控除枠とは?

生命保険料控除は、支払った保険料に応じて所得から一定額を差し引き課税所得を減らす「所得控除」であり、結果として税負担が軽くなり手取りを増やすメリットがあります。

1.1 新契約と旧契約で生命保険料控除の取り扱いが異なる

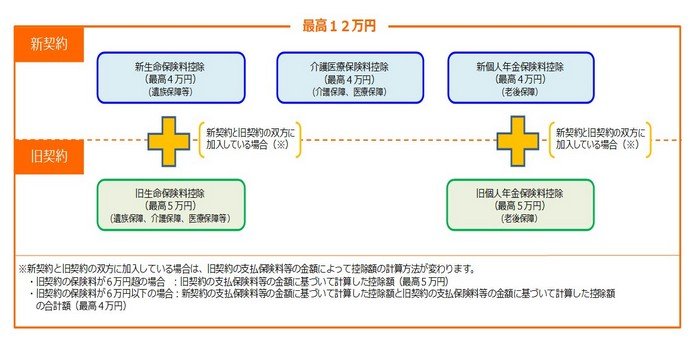

また、生命保険料控除の制度では2012年1月1日以降の「新契約」と、2011年12月31日以前の「旧契約」で取り扱いが異なります。

新契約では、「一般生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」の3種類があります。一方、旧契約は「旧一般生命保険料控除」と「旧個人年金保険料控除」の2種類です。所得税における各控除の限度額は、新契約が最高4万円、旧契約が最高5万円です。

新制度と旧制度の両方に加入している場合でも、所得税の最大控除額は12万円、住民税の最大控除額は7万円と定められています。各控除の計算方法は、年間払込保険料額や、新旧の契約種別によって細かく定められています。

会社員や公務員などは、年末調整でこの控除を申告することで還付を受けられます。もし申告を忘れた場合でも、後から確定申告(還付申告)を行うことで適用が可能です。

1.2 新しい生命保険料控除の控除は3種類

新制度(2012年1月1日以降の契約)には、以下の3つの控除分類があります。

- 一般生命保険料控除

遺族保障(定期保険、終身保険など)、学資保険などが対象 - 介護医療保険料控除

医療保険、がん保険、介護保険などが対象 - 個人年金保険料控除

「個人年金保険税制適格特約」が付加されている個人年金保険が対象