3つのポイントの見出し

-

2018年の太陽光発電は、米中貿易摩擦や中国政府の補助金政策変更などにより、導入量の成長率は鈍化する見通し

2018年の太陽光発電は、米中貿易摩擦や中国政府の補助金政策変更などにより、導入量の成長率は鈍化する見通し -

大手PVメーカーでは上場廃止を決めて、プライベートカンパニーになる決断を行う企業が相次いだ

大手PVメーカーでは上場廃止を決めて、プライベートカンパニーになる決断を行う企業が相次いだ -

次世代太陽電池の開発も活発化、ペロブスカイトや用途展開では水上PVが大きな注目を集めている

次世代太陽電池の開発も活発化、ペロブスカイトや用途展開では水上PVが大きな注目を集めている

2018年の太陽光発電(PV)の世界導入量は、最大市場である中国の政策変更や各国のセーフガード(緊急輸入制限措置)の影響で成長が鈍化する見込みだ。一方、価格下落が進んだことで、FIT(固定価格買取制度)などの補助金に頼らない市場成長も進んでいる。

国内PVメーカーは市場の縮小で事業の再編を迫られているが、ペロブスカイト太陽電池(PSC)の商業化が始まるなど、新市場創出の期待も膨らむ。

今回、18年のPV10大ニュースを選出し、市場および技術開発の現況を振り返るとともに、19年の動向を展望する。

(1)18年も中国が市場を牽引

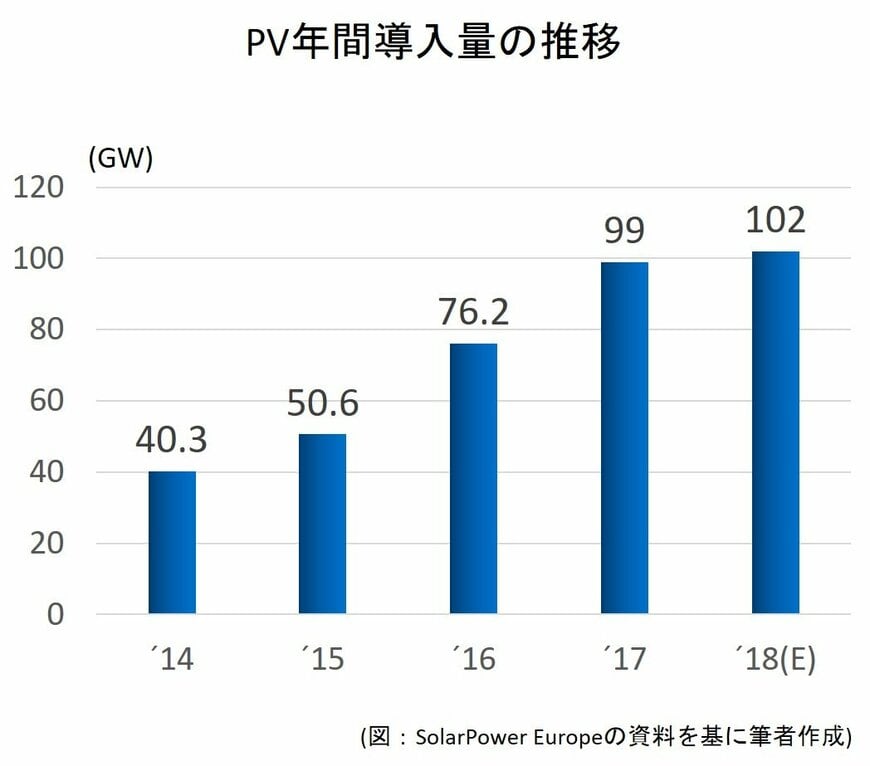

17年のPV世界導入量は約100GWと大きく成長したが、18年は成長が鈍化しそうだ。最大市場の中国が貿易摩擦や政策の変更などで導入が減速するほか、インドもセーフガードの影響で導入が伸び悩む見通しだ。

18年の導入量については、SolarPower Europeが102GW、IHS Markit(英国)が105GWと予測しているが、EnergyTrend(台湾)は92~95GW、PV Infolink(中国)は83GWにとどまると推測している。

もっとも、中国は5月にPVの導入を大幅に縮小する方針を打ち出したが、1~9月で34.5GWが導入済み(IHS Markit調べ)で、18年は40GWの導入が見込まれる。欧州もMIP(最低輸入価格制度)の廃止で18年の導入量は前年比で6割増えそうだ。

PVの導入を加速するには、とにかくコストを下げ続けるしかない。19年は補助金の削減や関税といった障壁を乗り越えた成長が試される1年になりそうだ。

(2)PV貿易摩擦の行方

米国と中国がいがみ合っている。不均衡貿易の是正が建前だが、要するに、お互いが目障りで気に入らないのだ。18年1月には米国が輸入PV製品に対し、セーフガードに伴う課税を発表。インドも中国、マレーシアからの輸入PV製品に対するセーフガードを発表している。

「米国で商売したければ米国で生産しろ」という政権の意向を忖度してか、First Solar、SunPowerの米国PV企業が相次ぎ国内の新工場投資を発表した。

一方、欧州では18年9月にPVセル&モジュールの最低輸入価格制度(MIP)および課税を廃止したことで、PVの需要が増加している。アジアからの安価なPV製品が調達できるため、PVへの投資意欲が活発化しているという。

持続可能な社会の実現には、競争によるPVコストの低減が不可欠だが、自国の産業も保護したい。各国の自覚と良識が問われている。

(3)大手PVメーカー、相次ぎ上場廃止

大手PVメーカーが米国株式市場から撤退し、プライベート・カンパニーになるケースが増えている。すでに中国のTrina SolarとJA Solarが上場を廃止しており、最近では、Yingli Green Energyが上場廃止となった。Canadian Solarや韓国のHanwha Q CELLSも上場廃止の準備を進めている。

Canadian Solarは17年のモジュール出荷量が世界4位の6.8GWだが、会長兼CEOが株式非公開化を提案しており、18年内にも取締役会が最終的に決断する予定。

Hanwha Q CELLSは17年のモジュール出荷量は5.4GWで、トップ10の中で唯一、中国以外のメーカーとして6位にランクインしたが、Hanwha Solar Holdingsによる買収提案を承認済みで、順調にいけば、19年3月までに買収手続きが完了し上場廃止となる。

上場廃止は自発的なもの、業績悪化など理由は様々だが、果たして吉と出るか、凶と出るか。

(4)トップ10メーカーを中国が独占

中国はPVの生産・出荷でも上位を独占している。17年のPVモジュール出荷トップは中国のJinko Solar(出荷量9.8GW)で、以下、Trina Solar、JA Solar、Canadian Solar、GCL-SIの中国勢が続く。

上位10社の中で唯一、韓国のHanwha Q Cellsが6位に入ったが、10社中9社が中国勢という有様だ。10社の年間出荷量は合計60GWに達する。

18年もJinko Solarがトップを死守しそうだ。PV InfoLink(中国)の調査によると、18年上期(1~6月)の出荷トップはJinko Solar(同4.8GW)だった。以下、JA Solar、LONGiが続く。Hanwha Q Cellsがかろうじて6位に食い込んだが、当分、中国勢の天下が続きそうだ。

(5)京セラ、原料Siでつまずく

京セラのPV事業が苦戦している。国内PV市場の縮小や価格下落など、原因は色々あるが、最大の要因は原料シリコン(ポリSi)の調達でつまずいたことだ。同社は米Hemlockと05~08年にかけてポリSiの長期供給契約を締結したが、結果的にはこれが裏目に出た。

ポリSiの価格は09年から急速に下がり始め、今では㎏あたり10ドル以下(PV insights調べ)まで下がっている。

京セラは契約の内容などは明らかにしていないが、現在よりは相当高い価格での購入契約だったはずだ。さすがに、これではPV事業で収益を出すのは難しい。

そこで、17年度決算で長期契約に伴う引当損失500億円強を計上したが、18年11月には、さらに511億円の損失を計上した。多額の損失と引き換えに、懸案だった長期契約の問題にケリをつけた。

19年は負の遺産を一掃した京セラのPV事業の復活に期待したい。

(6)FITはもう限界

FIT(固定価格買取制度)を追い風に成長を続けてきたPV市場が転換期を迎えている。経済産業省はFITの認定(12~14年)を受けながら、いまだに運転を開始していない案件は23.5GWあると試算しており、場合によっては買取価格の減額を検討している。

一方、九州電力では、PVの発電量が域内の需要を上回ることから、18年10月に離島以外では初となるPVの出力制限を実施した。そして、19年には住宅用PVの余剰電力買取が終了する。

FITはPV導入のカンフル剤として大きく貢献してきたが、その役割は終わりつつある。これからのPVは企業も個人も「賢く使う」時代を迎えている。

流通大手のイオンでは、自宅のPV電力をEV(電気自動車)に蓄電し、その電力を店舗に提供すれば買い物に利用できるポイントを付与する計画を打ち出した。クリーンエネルギーを相互に融通する仕組みができれば、補助金に頼らないPVの普及促進が期待できる。

(7)国内PVメーカー、工場再編一段落

国内PVメーカーが進めてきた生産拠点の再編が一段落した。従来に比べて生産規模はかなり縮小したが、新たなビジネスモデルの構築で収益改善を目指す。

シャープ、京セラ、パナソニック、三菱電機、ソーラーフロンティアの国内PVメーカー5社の13年度販売量は約5.5GWだったが、17年度にはこれが半減。販売数量の減少や価格下落でPV事業の収益も悪化した。

そこで、各社は相次ぎ生産体制の見直しに乗り出した。京セラは国内生産を野洲工場(滋賀県野洲市)に集約、パナソニックは18年3月で滋賀工場のPVモジュールの生産を終了し、モジュール生産をマレーシアと米国の拠点に移した。

ソーラーフロンティアも最新の東北工場(宮城県大衡村)を休止し、主力の国富工場(宮崎県国富町)に集約した。

三菱電機は18年3月でセルの製造から撤退し、全面的に外部調達に切り替えた。シャープはセル&モジュールの自社生産を継続しているが、一方でOEM製品を拡充することで販売量を維持している。

今後のPV市場はメガソーラーが縮小し、自家消費型や分散型電源、さらには運輸部門など新規分野が成長を牽引すると期待されている。新たな需要をどうやって取り込むのか。19年は各社の戦略が試される1年になりそうだ。

(8)ペロブスカイトが市場へ、日本も参入

ペロブスカイト太陽電池(PSC)の変換効率は研究レベルですでに23%を突破しており、課題だった長寿命化や大面積化の開発も進んでいる。商業化を目指す企業の取り組みも活発化している。

PSCの商業化は欧米勢が先行しており、PSC/Siのタンデム型を開発するOxford PV(英国)はドイツで試作生産を開始。Saule Technologies(ポーランド)は商業ビルでの実証試験を進めており、Greatcell Solar(豪州)も19年から量産を開始する予定だ。

また、中国のMicroquanta Semiconductorも試作ラインを整備するなど商業化の準備を進めている。

PSCの“提案者”である日本も負けていない。NEDOプロジェクトでは、パナソニックや東芝が高効率化技術に取り組んでいるが、京都大発スタートアップのエネコートテクノロジーズがPSCの商業化に名乗りを上げた。ウエアラブルデバイスなどの分野で製品化を検討している。積水化学工業も20年の市場投入を計画している。

次世代PVとして注目が集まるPSCの主戦場は、研究室から市場に移りつつある。

(9)Ⅲ-Ⅴ族の成膜、日本が最速

PVには様々な種類があるが、特性だけを考えると、GaAsに代表されるⅢ-Ⅴ族が最も優れている。GaAsは単接合でも29%近い変換効率を達成しているが、3接合(InGaP/GaAs/InGaAs)では非集光で37.9%、302倍集光で44.4%を実現している。

唯一の課題は価格が高いことである。現在のMOVPE(有機金属気相成長)装置を用いた製造方法では、高価な有機金属原料が必要で、成膜速度も遅いことから、なかなか製造コストが下がらない。

そこで、産業技術総合研究所(AIST)では、安価な金属原料が使用でき、成膜速度が早く、非真空プロセスであるハイドライド気相成長法(HVPE)を提案している。

MOVPEの成膜速度は数μm/h程度だが、HVPEではGaAsで48μm/h、InGaPでは世界最高となる54μm/hを実現している。

Ⅲ-Ⅴ族のコストは発電層の高速成膜や基板の再利用で10分の1、さらに量産効果で20分の1まで下げるのが目標だが、最終的に200分の1まで下がれば、ポータブル電源、車載、小型飛行機など様々な用途が見えてくる。

(10)次の市場は水面、潜在需要400GW

PVの新たな設置場所として水上が注目されている。PVモジュールを水面に浮かべて設置する水上PV(Floating Solar)は、土地の造成が不要のため開発期間が短く、コスト計算も容易で、木や建築物による影の影響も少なく、水の冷却効果でPVモジュール温度上昇を抑制でき、発電効率がアップするといった多くの利点がある。

世界銀行とシンガポールのPV関連研究機関であるSERIS(Solar Energy Research Institute of Singapore)が共同で行った調査によると、14年の水上PVの導入量はわずか10MWだったが、18年9月現在では1.1GWに達しており、この4年間で市場規模は100倍に拡大した。

日本では、京セラが千葉県に国内最大の水上メガソーラー(13.7MW)を稼働しており、中国Trina Solarもフランスで欧州最大の水上メガソーラー(17MW)を開発中だ。水上PVの導入は今後も増加する見込みで、世界銀行では世界需要を400GWと見積もっている。

水上PVは先行投資のコストは割高だが、長期間運用すれば従来システムと同等のコストになると世界銀行では試算しており、さらに水力発電と組み合わせることで、PVの通年利用も見えてくる。

電子デバイス産業新聞 編集部 記者 松永新吾

まとめにかえて

かつて日系企業が上位を独占していた太陽電池業界ですが、今やコスト競争力を武器に、中国企業がランキングを席巻しています。しかし、その中国企業も補助金の打ち切りや米中貿易摩擦の影響で、厳しい事業環境に晒されています。さらに、部材・装置などの関連業界は設備投資の減速から、太陽電池メーカー以上に業績悪化に苦しんでおり、事業撤退などを余儀なくされるケースも出始めています。

電子デバイス産業新聞