2. 定額減税補足給付金(不足額給付)の対象となる人

定額減税補足給付金(不足額給付)の対象となる人は、大きく2つのケースに分けられます。

2.1 対象者1

まずは、当初の補足給付金では減税しきれなかった人です。具体的には、次のような人が挙げられます。

- 2023年に比べて2024年の所得が減少した人

- 子どもが生まれるなどで扶養親族が増えた人

- 就職などで2024年に所得税の納税義務が生じた人

たとえば、2023年に学生だった人が2024年に就職した場合、補足給付金の不足給付の対象となる可能性があります。

学生の場合は一般的に所得が少ないことから、所得税や住民税の減税を十分に受けられなかったケースも珍しくありません。

しかし、2024年に就職などで収入が増えると所得税や住民税の納付義務が生じるため、その不足分を補う形で今回の給付を受けられるケースがあります。

2.2 対象者2

下記3つの条件にすべて当てはまる人も、不足額給付の対象となります。

- 2024年分所得税額・個人住民税所得割額の定額減税前税額が0円

- 税制度上「扶養親族」の対象外

- 低所得世帯向け給付対象世帯の世帯主や世帯員に該当していない

具体的には、事業専従者や合計所得金額が48万円を超える人などが想定されます。

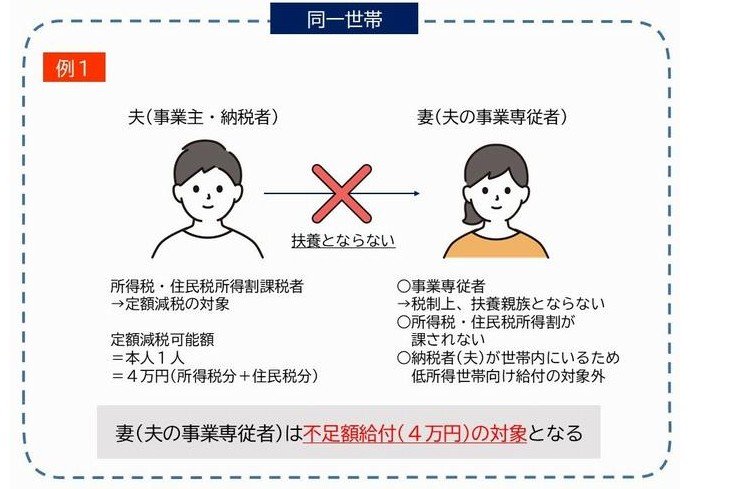

たとえば、夫が個人事業を営んでいて妻が「青色事業専従者」として働いているケースで考えてみましょう。青色事業専従者は自ら確定申告を行うものの、基礎控除などで差し引かれた結果、所得税額や住民税所得割額が0円となることもあります。

この場合、減税される税金がないため、当初の定額減税を受けることができませんでした。このケースでは、他の2つの条件を満たすことで一律4万円の給付を受けられる可能性があります。