2018年11月30日に行われた、プロパティエージェント株式会社2019年3月期第2四半期決算説明会の内容を書き起こしでお伝えします。IR資料

スピーカー:プロパティエージェント株式会社 代表取締役社長 中西聖 氏

プロパティエージェント株式会社 取締役CFO 経営統括部 部長 岩瀬晃二 氏

2019年3月期第2四半期決算サマリ

岩瀬晃二氏:それでは、第2四半期の決算概要のご説明をさせていただきます。第2四半期の決算概要、サマリを3点ほど挙げさせていただきました。

売上ですと55億円、営業利益で4,500万円、経常損失で8,600万円という決算になっています。当初は営業損失を想定していたところ、一転、営業利益を計上している状況ですので、創業以来16期連続の増収増益の確度は高まっている状況でございます。

竣工引渡による売上計上待ちの状況が続いていまして、投資用マンションの契約進捗に関しましては、年間計画の約80パーセントまで進捗していますので、販売については順調に進んでいます。また、居住用コンパクトマンションです。ダイバーシティレジデンシャルにつきましては、販売戸数が前期比で約80パーセント増加しているところが、当第2四半期のトピックスになります。

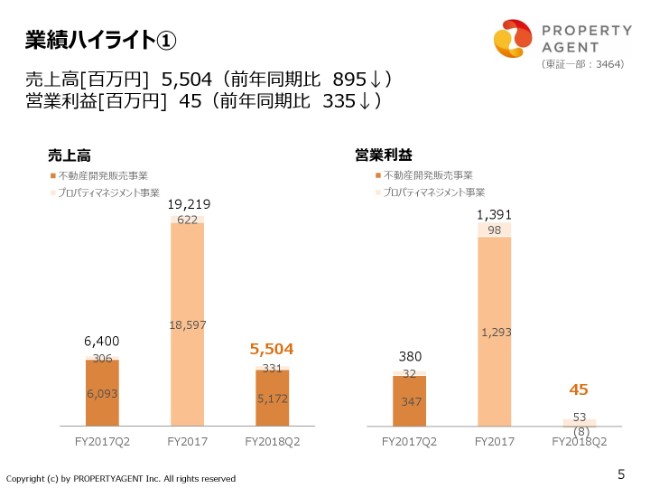

業績ハイライト①

さっそく、業績のハイライトになります。

売上高が、先ほど申し上げましたとおり55億400万円。前期比でいきますと8億9,500万円の減収になっています。営業利益が4,500万円で、こちらも前年同期比で3億3,500万円の減益という着地にはなっています。

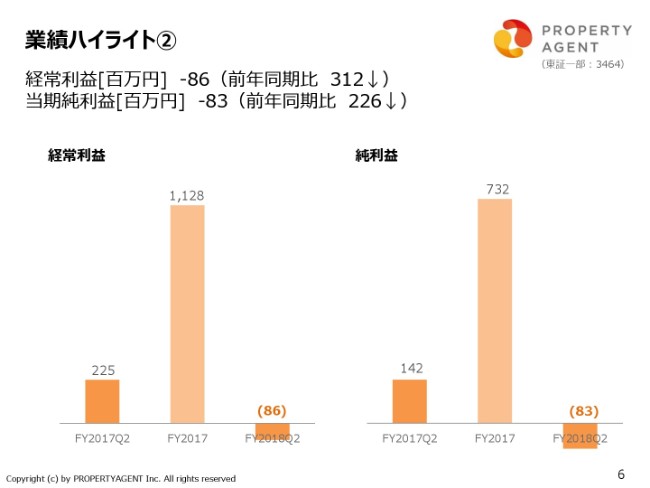

業績ハイライト②

次に、経常利益ですが、経常損失で8,600万円です。前年同期で比較しますと、3億1,200万円の減益です。当期純損失が8,300万円、前年同期比で2億2,600万円の減益となっています。

前年との経常利益の比較をさせていただいています。前年2億2,500万円の経常利益計上に対しまして、8,600万円の経常損失。

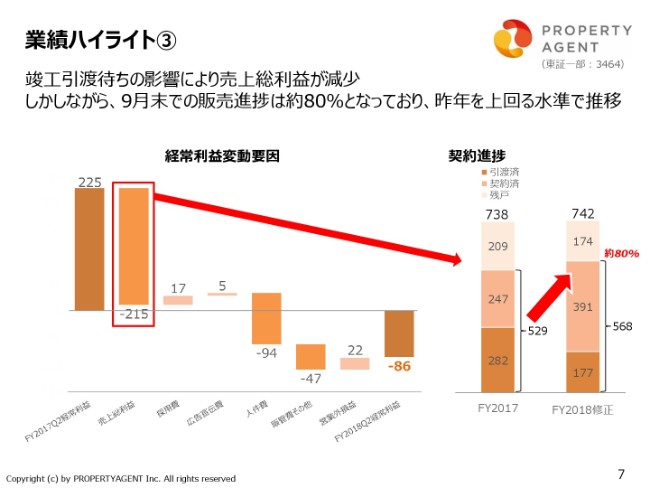

業績ハイライト③

その要因が何かについて、申し上げます。

ページの赤枠で囲われているところが売上総利益の減となっていまして、これも竣工引渡待ちの状態で売上計上できないことによる利益減となっていますが、物件の改装につきましては順調に進捗していまして、竣工がしっかりしてお客さまに引渡をすれば、売上が一気に計上されるという状況でございます。

その契約の進捗でございますが、実際のところ、前年を上回るペースで進んでいるところです。右側の図に示させていただいていますが、引渡済は、前年の282件に対して当期は177件です。

約100件ほど少ない状態ではあるものの、販売契約済の件数まで足し上げますと、前年の約529件に対して当年は約570件です。契約進捗率でいきますと、もう年間計画の80パーセントは到達している状態になっていますので、通年ですと、業績予想どおりに進捗すると見ています。

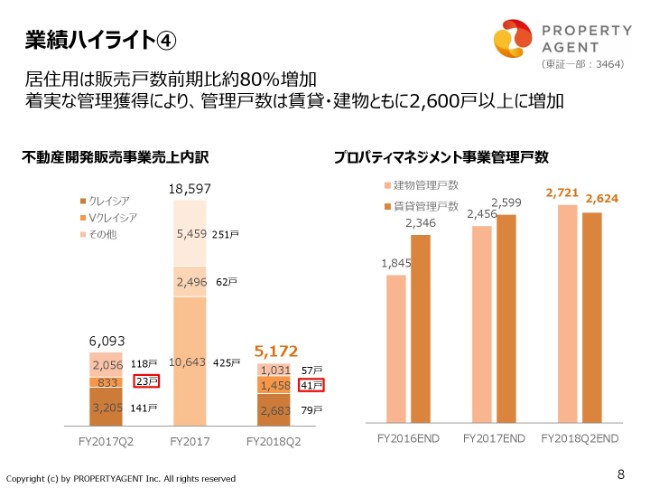

業績ハイライト④

業績ハイライトのうち、事業別に少し詳細にご説明させていただきます。

不動産開発販売事業では、売上高が51億7,200万円で、この中でも特筆すべきは、先ほど申し上げました「Vクレイシア」(ヴァースグレイシア)と書いてありますが、居住用のコンパクトマンションになります。販売戸数でいきますと、前年で23戸なのですが、当年で41戸という状況です。

プロパティマネジメント事業につきましては、順調に管理獲得を実行しています。管理戸数は、賃貸管理でいきますと2,624戸、建物管理でいきますと2,721戸で、順調に右肩上がりで上がってきている。これに応じて、ストック収入・ストック利益もしっかりと計上できていっている状況になっています。

以上が、業績のハイライトでございます。

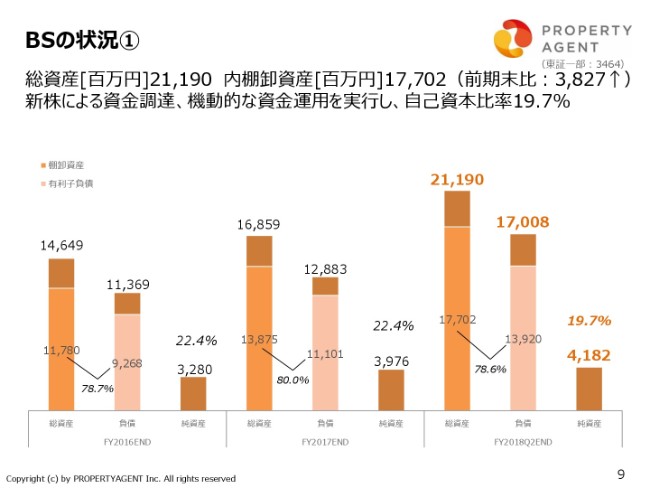

BSの状況①

続きまして、BSの状況をご説明させていただきます。

第2四半期末で、総資産が211億9,000万円となっています。うち、棚卸資産で177億200万円で、棚卸資産だけを前年同期で比較しますと、38億2,700万円の増加という状況でございます。

新株による資金調達および機動的な資金運用を実行していまして、自己資本比率自体は19.7パーセントです。前期末よりは低下しているのですが、来期・再来期に向けた在庫調達が順調にいっているのに対しまして、利益計上がどうしても下期に偏重しています。それによる純資産の厚みが遅れてきているだけでございますので、低下はしているものの、年度で見ると、前年同期と同じような水準には上がってくる想定で動いています。

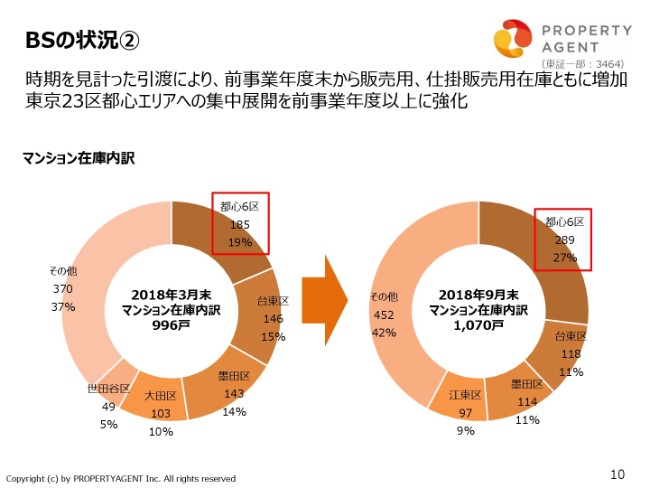

BSの状況②

ただいま申し上げました在庫の部分を、もう少し詳細に説明させていただければと思います。

左側のグラフが前事業年度の2018年3月末のマンション在庫になります。約1,000戸弱です。それに対しまして、「順調に物件の調達および開発が進んでいる」と申し上げました。この第2四半期末が右側のグラフになりますが、約1,100戸弱で、順調に開発が進んでいっている。

特筆すべきは、前事業年度末の決算説明会でもご説明させていただいたように、「より都心集中戦略を強化します」と申し上げましたが、都心6区の部分で在庫保有率に占めるシェアが非常に高くなってきています。これによって、弊社自体の在庫リスクをしっかりと低減しつつ、「お客さまにしっかりとした資産を提供する」というポリシーをより強化した結果が、ここに表れています。

1ページ戻りますが、BSのうち有利子負債の数字が139億2,000万円で、非常に高い状況でございます。

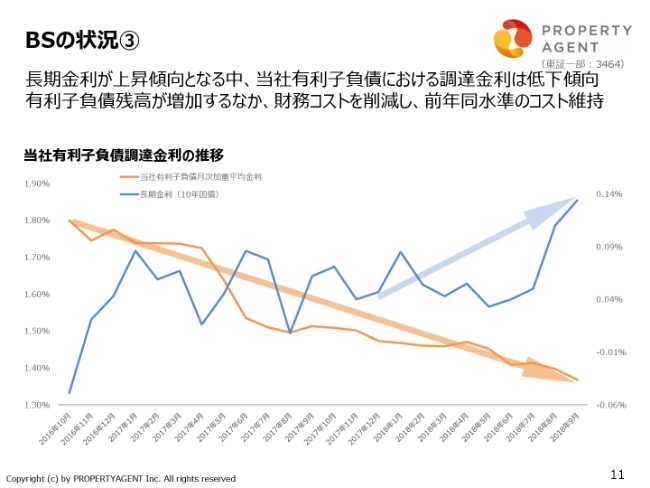

BSの状況③

この金利下において、実際にPLに与えるインパクトでご心配いただく部分があるのですが、当社の調達金利……とくに有利子負債の調達金利になるのですが、青いグラフが、世の中で言う長期金利です。

10年国債の推移を表させていただいていまして、オレンジ色が当社の調達金利になっています。足元で長期金利が上がっていっているものの、当社の調達金利自体は、上場直後ぐらいから与信の拡大および調達行の増大によって、しっかりと調達金利は避けてきていますので、世の中的に言われる、いわゆる「金利の上昇によるPL圧迫」という面では、自助努力によってだいぶ賄えています。

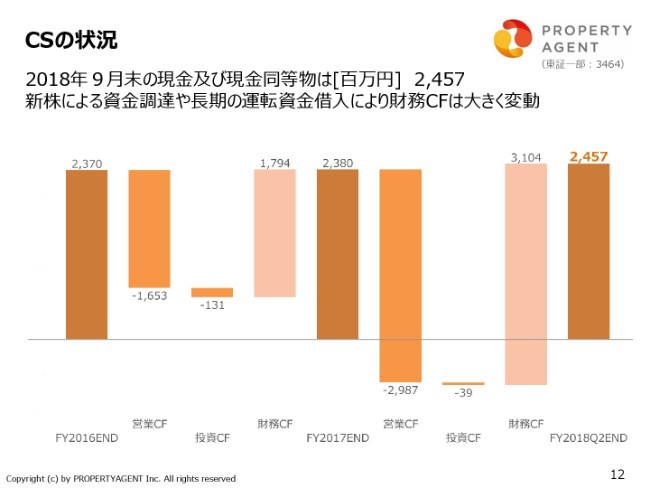

CSの状況

BSの状況は以上でございまして、最後にキャッシュフローの状況です。

第2四半期末の現金及び現金同等物につきましては24億5,700万円で、前事業年度末とほぼ同水準にはなっているものの、中の動きは前事業年度よりもだいぶ大きくなっています。

営業キャッシュフローでマイナス30億円。これも、物件の調達によるものでございます。

それに対して財務キャッシュフローが31億円で、こちらは第三者割当の新株予約権による資金調達を含め、諸々大きく資金調達を行ったことによる動きとなっています。

以上、2019年第2四半期の決算ハイライトになります。

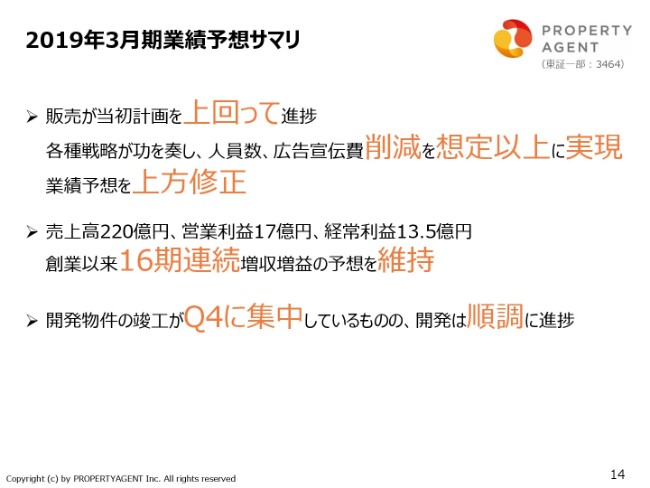

2019年3月期業績予想サマリ

続きまして、当事業年度の業績予想に対する進捗をご説明させていただきます。

こちらも、サマリで3点ほどご説明させていただければと思うのですが、この第2四半期末の決算発表と同時に、利益につきまして上方修正を出させていただきました。

こちらは、販売が当初計画を上回って進捗しています。これに加えて、各戦略……当社がとってきた施策等が功を奏して、コスト部分の削減が想定以上に実現できている状況でございます。なので、この利益部分での上振れプラスコストの削減ということで、業績予想を上方修正させていただいた次第でございます。

修正後は、売上で220億円、営業利益で17億円、経常利益で13.5億円にさせていただいています。これがしっかりと実現できますと、創業以来16期連続の増収増益自体は叶うということで、この予想は維持させていただいています。

また、開発物件の竣工が第4四半期に集中しているのは、いかんせん変わらないものですので、第3四半期まではまだ低位に進むものの、年度で見るとしっかりと業績が上がるということです。

先ほど申し上げましたとおり、その第4四半期に上がる物件につきましては、順調に開発が進捗していますので、今のところ引渡に懸念を与えるような状況は一切ございませんということを、申し添えさせていただきます。

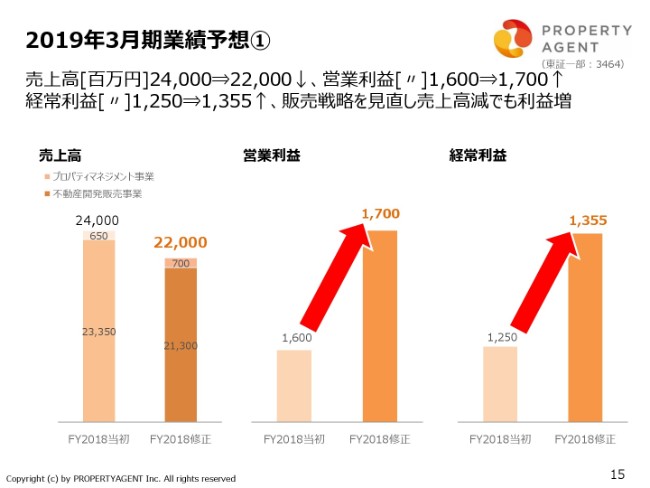

2019年3月期業績予想①

数字です。

再度になりますが、こちらは修正(した数値)になります。売上が、前回予想の240億円に対しまして、今回220億円の予想を出させていただいています。営業利益が、前回の16億円に対しまして、17億円の上方(修正)。経常利益が、12億5,000万円に対して13億5,500万円という上方(修正)になっています。

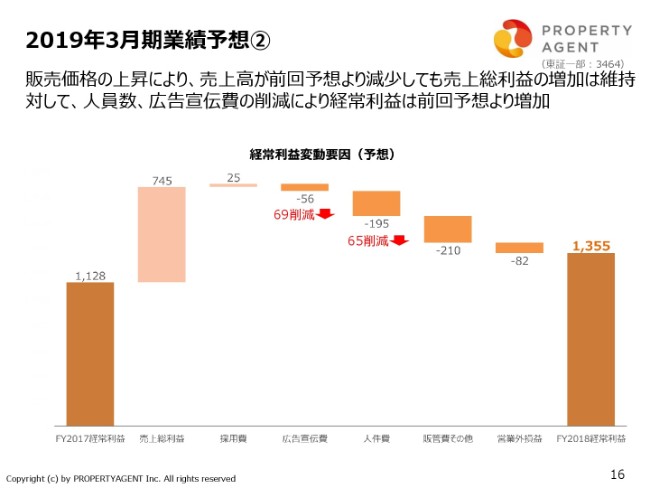

2019年3月期業績予想②

これをベースに、前事業年度の経常利益間の変動要因を申し上げます。

依然として一番大きいのは、販売量の増加および利益の確保による売上総利益の増加になるのですが、先ほど申し上げましたコストの削減の部分です。

とくに広告宣伝費と、人員1人あたりの販売効率が非常に上がっていることによる人員数の削減が、前回予想よりもだいぶ効いていまして、着地として1億円以上上方修正させていただいた次第でございます。

広告宣伝費でだいたい6,900万円、人件費で6,500万円。前回予想を出させていただいたときよりも削減して、しっかりと進められたのが、こちらに表れています。

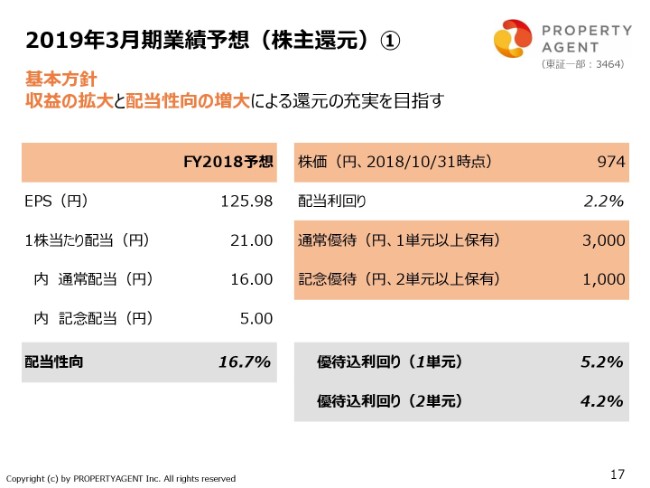

2019年3月期業績予想(株主還元)①

業績予想の修正ともに、前回の配当の修正も出させていただいています。

配当につきましては、通常配当の16円はそのまま維持した上で、今年(2018年)の7月24日に東証一部に指定をいただきましたので、そちらの記念配当ということで5円上乗せさせていただきまして、21円。現在の予想のEPSが125.98円ですので、こちらを勘案しますと、配当性向で16.7パーセントという水準にもっていくことにしています。

加えまして、今回は一部(に指定となった)ということですので、記念優待も実施させていただくということです。2単元以上保有の株主さま1名につき1,000円。こちらは、3月末基準で実行させていただく予定になっています。

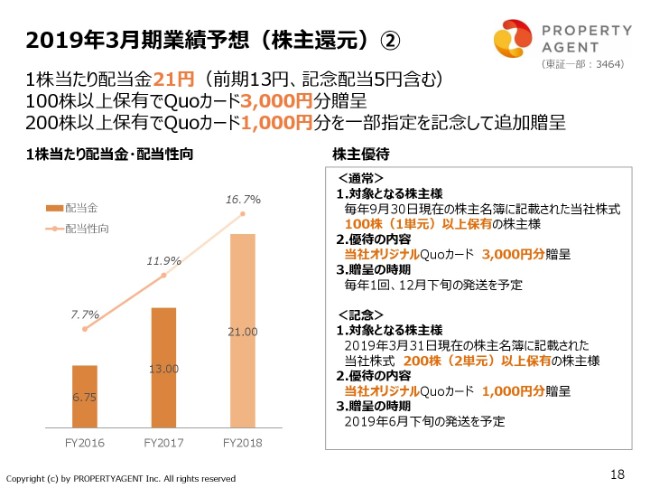

2019年3月期業績予想(株主還元)②

こちらは過去からの推移になりますが、当社の還元のポリシーをしっかりと維持しまして、「利益の拡大および配当性向の増大による、株主さまへの還元の充実をしっかりと継続する」ということで、それを当期もしっかりと守っていけるかなという状況になっています。

前事業年度が配当性向で約12パーセント、配当で13円に対して、当事業年度21円の配当性向が16.7パーセントですので、しっかりと配当性向も上げられているところになっています。あと、株主優待は、通常優待を維持したまま記念優待を実施させていただくということで、2単元以上保有の株主さま1名につき、1,000円を贈呈させていただくことを予定しています。

少々早口になって申し訳ありませんでしたが、私から決算状況および業績予想の進捗のご説明をさせていただきました。続きまして、代表の中西から、当期のトピックスおよび今後の戦略についてお話しさせていただければと思います。

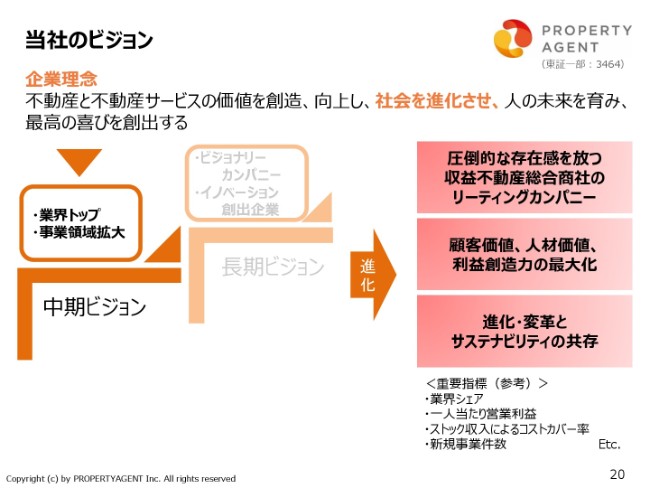

当社のビジョン

中西聖氏:代表の中西でございます。おはようございます。スルガの問題がありまして、ちょっと不動産業界は、全体的に株価的にはちょっと寂しいのですが。弊社といたしましては、土地の仕込みもしっかりできて上方修正が出せたことは、非常によかったことだと思っています。私からは、今後の展開ということで、定性的なものも含めてお話をさせていただきます。

当社の企業理念を、少し変化させていただきました。もともとは「不動産と不動産サービスの価値を創造、向上」して、そしてオレンジの部分(「社会を進化させ、」)がなくて、「人の未来を育み、最高の喜びを創出する」ということだったのですが。ここに「社会を進化させ、」という、新たな事業への挑戦をしていくワードを入れました。

今までで短期ビジョンは(すでに)クリアしてますから、中期ビジョン・長期ビジョンがあるのですが。中期ビジョンについては、今回「進化・変革2023」ということで、5年間の計画を作りました。

それの定性的な目標でいくと、右の3つ。「圧倒的な存在感を放つ収益不動産総合商社のリーティングカンパニー」になる。それから、「顧客価値、人材価値、利益創造力の最大化」をしていく。それから、「進化・変革とサステナビリティの共存」となります。

「進化・変革とサステナビリティの共存」は、進化・変革としていろいろな事業領域を広げるという点で果敢に攻めてはいくものの、不動産のデベロッパー業をやっているわけですから、そこはしっかり地に足をつけて、確実な・堅実な成長(を図ります)。今まで15期連続で増収増益してきましたから、しっかりとその増収増益を続けられる堅実な成長をしていくという「両輪で走っていく」という意味が、ここには入っています。

例えば、3つのテーマから重要指標(KPI)を設定いたしますと、まず、圧倒的な存在感を放つ収益不動産総合商社のリーティングカンパニーでいけば、「業界のシェアを取りにいく、関東圏でトップを取りにいく」。それから、利益創造力でいけば、「1人あたりの営業利益額(を高める)」です。これは、もう2年ぐらい前からは、同業他社の数字を徹底的に調べて、いかにして1人あたりの営業利益の額を高めていけるかに焦点を当てています。

あとは、サステナビリティのことを考えた場合に、事業でいけば新たな事業をやりますが、「その事業が生む、もしくは建物管理・プロパティマネジメントで、我々の販管費の固定費の部分をどれぐらいカバーしているか」という、カバー率を設けています。あとは、変革という点で「新規事業の件数」を、1つのKPIにさせていただいています。

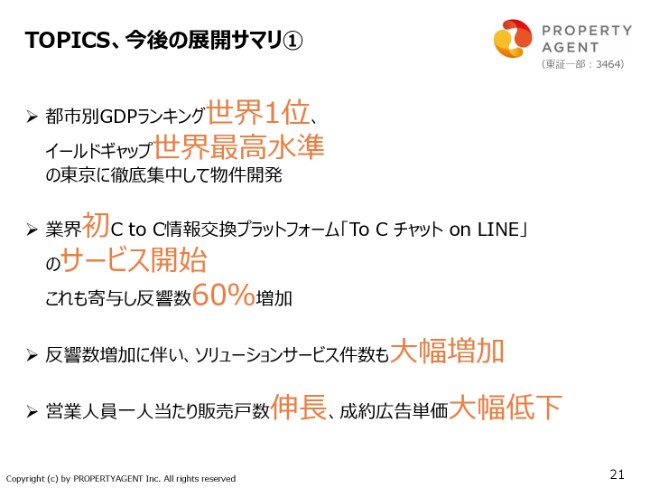

TOPICS、今後の展開サマリ①

今後の展開のサマリです。

まず、都心で集中戦略をやっていますが、東京都はGDPランキングが、都市別で言っても世界1位ですから、ここに集中して徹底して、リスクをヘッジしながらいい物件を開発していく。

それから次に、業界初でCtoCの情報交換プラットフォームの「To C チャット on LINE」のサービスを開始して、反響数が60パーセント増加しています。

あとは、反響数増加に伴って、ソリューション・仲介サービスも大幅に増加しています。

それから、営業人員1人あたりの販売戸数が伸長して、また、成約の広告単価が大幅に低下しているということです。ここについては、1人あたりの営業利益の額を高めることをやってますので、広告単価の大幅に低下させることができたことについては、非常によかったと思います。ここは、今後も続けていくということです。

TOPICS、今後の展開サマリ②

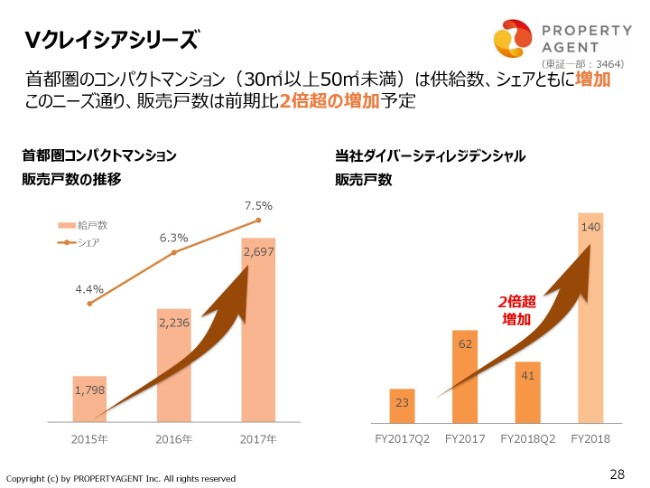

あと、首都圏コンパクトマンション供給数増加ということで、このニーズどおり、ダイバーシティレジデンシャル……いわゆる「住んでもよし、貸してもよし」という物件に関しましては非常に人気が高く、ここについては2倍超に増加している状態です。

それからもう1つ、不動産特定共同事業法の許可について、本申請を実施するに至りました。もうそろそろ許可は下りると思いますが、今こちらのサイトも開発していまして、来年(2019年)ぐらいからは第1棟目をスタートすることができるだろうと思っています。

それから、「スルガ銀行等の影響は当社に見られない」と、思い切って書いていますが。スルガ銀行に関しましては、一般的な金融機関の与信が100だとすると、スルガ銀行はその100を超えて180の部分があったということなのですが。我々の顧客の属性においては、その与信100を超えた80ぐらいのところまでのお客さまは、我々は取り扱っていない。

あくまでも、「しっかりとした、どこの金融機関でも融資が受けられる属性に集中している」ということで、スルガ銀行がなくなったところで、もともと我々は使ってませんでしたから、販売に関する影響はあまりない。

それからアパートも、弊社では「ソルナクレイシア」というブランドでやっていますが、我々の提供する不動産に関しましては、一般サラリーマン向けの投資用のアパートではなく富裕層向けに、自ら富裕層の方々がプロパーの銀行を使って買うところですので、そこまで影響は見られないということです。ですので、当社といたしましては、きちんと1人あたりの営業利益額を高めながら、リスクをヘッジできる物件を開発していくということでやっていきます。

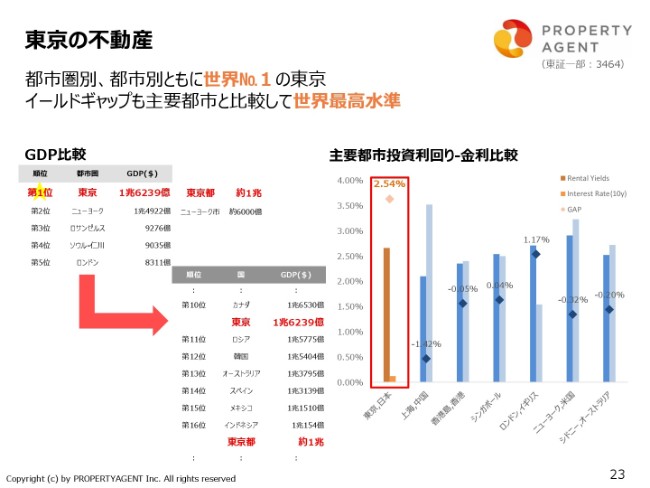

東京の不動産

まず1つ目ですが、東京の不動産です。

GDPで比較しましても、東京は1兆6,200億円のGDPを持って、2億円を超えている都市である。

国別のGDPにあてがっても、カナダと同じぐらいのGDPを持っているということですから、我々は東京都に集中してやることは、リスクをヘッジしながらカナダやオーストラリア全域で勝負をかけているのと同じぐらいの効果があるということと、さらにはイールドギャップが世界一です。

長期金利と不動産がもたらす利回りのギャップでいきますと、圧倒的に世界で一番ですから、ここのマーケットはまだまだ、僕はおもしろいと思っています。

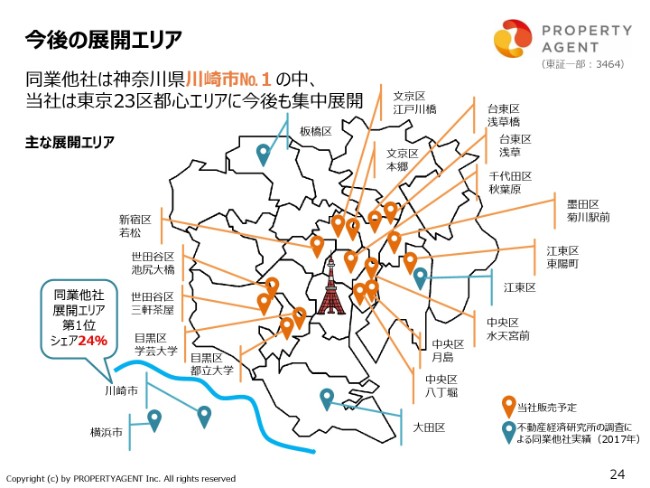

今後の展開エリア

今後の展開エリアです。

青のポイントが同業他社。我々がオレンジのポイントです。立地を一つひとつはご説明しませんが、とにかく東京タワーは真ん中に立ってますが、なるべく(それに近い)真ん中に集中した仕入れ開発が、現状できているということです。

これは、ヒアリングベースでも同業他社の仕込みの量と立地で(比較して)いけば、圧倒的に我々が中央に寄って、仕入れの進捗率も高いということが言えると思います。

契約にまでは至っていませんが、最近のここ1週間で言うと、買い付けを出して売り渡しをいただく。もう契約に近い確定レベルの話でいけば、「四谷から駅7分」とか、「森下駅直結に近い1分」とか、そのようなところでの契約ができていることでいくと、非常にいい仕込みができていると思っています。

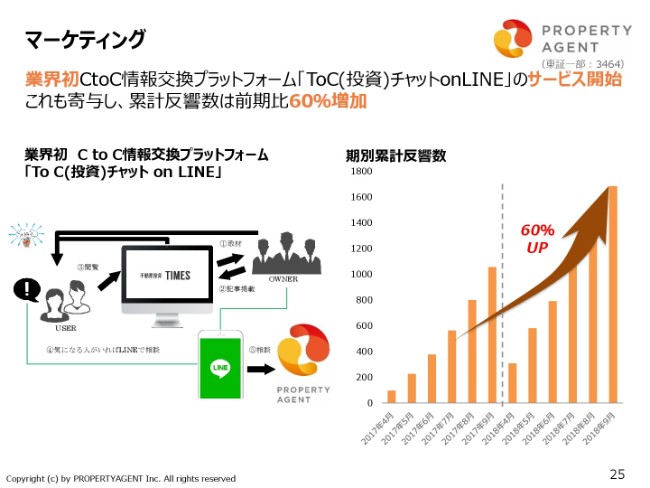

マーケティング

次に、マーケティングの部分です。

CtoC情報交換プラットフォーム「To C チャット on LINE」ですが、これはLINEで人々が相談できる。最近では、「チャットを使って、好きな営業担当としゃべれるよ」みたいなサービスが、ここ2年間ぐらいでいくつか出てきましたが。

営業マンと直接チャットをやるんじゃなくて、すでに不動産を持たれている方と直接相談ができる、利害関係がまったく相反しない状態で相談ができるところも展開して、今大きな反響を得ています。そのようなところから、期別で累計で反響数でいくと、ここも60パーセントぐらい(累計)反響数がアップしているということです。

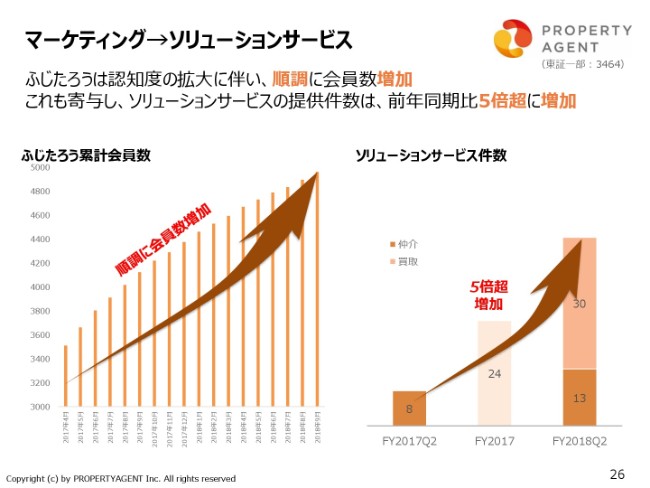

マーケティング→ソリューションサービス

あとは、ソリューションサービスです。

「ふじたろう」で人工知能を使って、全国13万棟の相場がわかるということなのですが。ここも順調に、会員数が増加しています。このマネタイズを、ちょうど今期に入ってからしっかりと考え始めたところですが。それによる仲介や物件の買取に関しましては5倍超増加していますので、ここはもうちょっと、これから高い伸びを示すところだろうと思っています。

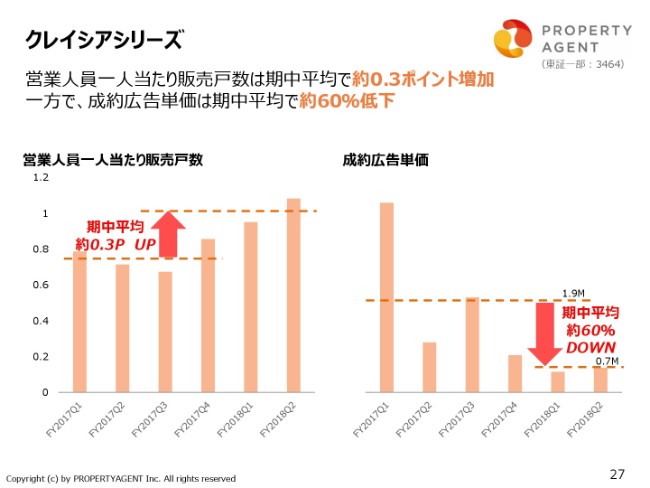

クレイシアシリーズ

それからクレイシアシリーズということで、1人あたりの営業利益額に影響するところですが。

営業人員1人あたり販売戸数は、期中平均で0.3ポイント増加しまして、一方で成約広告単価が、期中平均で約60パーセント低下していることになります。

これは「To C チャット on LINE」も含めて、「ふじたろう」の認知度、それから我々が運営する4つのメディアも、いわゆるオーガニックと言われる費用をかけずに流入してくる件数が非常に伸びてきていることから、広告単価をここまで下げることができたということです。

Vクレイシアシリーズ

あと、「ヴァースクレイシア」です。

30平米以上のコンパクトマンションになりますが、主に1LDKです。ここの反響が非常にいいです。女性の契約率が7割なのですが、ここも今非常に調子がいいので、2倍超増加しているということです。

ちょっと読みが浅かったと思っていますが、もっと仕込みがうまくいってたら、2倍どころじゃなくて、6倍ぐらいにも持っていくことができただろうという感触を得ています。

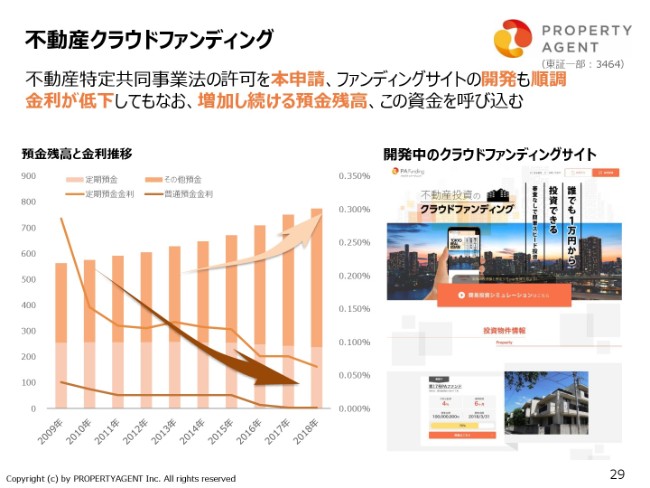

不動産クラウドファンディング

それから、不動産クラウドファンディングです。

不動産特定共同事業法の許可を本申請しました。ちょうど右が、開発中のファンディングサイトになりますが。ここに関してもおそらくですが、初年度で数万人の会員を集めることができるだろうというあたりをつけています。

グラフを見ていただいてわかるとおり、預金残高と金利水準を見ますと、これだけのギャップがありますから、この増加し続ける預金残高で資金を呼び込むということで、やっていきたいと思います。

我々の場合は、例えば社会人でも社会人になりたてでも、1万円から不動産投資ができるようになります。銀行に預けるよりは、こっちでアプリを使った投資ができて、利回りを3パーセントから4パーセント得られるようになると、集めた数万人の会員が、将来的な私たちの実働の販売の見込み客になります。ここに関しては、事業としてのシナジーは相当大きいと思っています。

不動産資産を、「ふじたろう」の相場価格を使って管理するアプリを作って、お客さんを一網打尽にしていくことに関しても、おそらくできるだろうと思っています。このあたりも、ちょっと果敢に攻めていきたいと思っています。

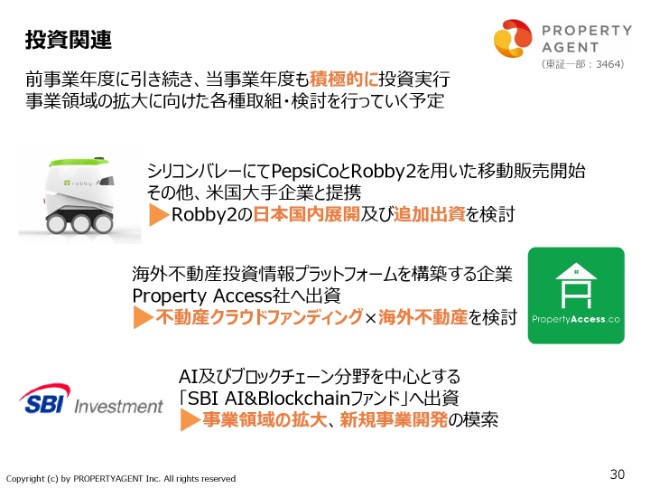

投資関連

投資関連になります。

以前より出資していた宅配ロボットになります。彼らは、今ちょうどPepsiCoと提携をして、コーラの移動販売などを始めると言っています。この「Robby2」で、宅配ロボットに関しましては、日本でも2社ぐらいまた出てきているところですが。ちょうど今、国内の企業に少し興味を持っていただいている話を受けていますので、シリコンバレーにある「Robby」のロボットを日本に輸入して事業ができないかを検討しつつ、今追加出資を検討しています。

それから、あともう1つは、「海外不動産投資情報プラットフォームを構築する企業Property Access社へ出資」ということですが。これは、彼らのアジアで展開する大手・中堅のデベロッパーの販売を手伝っていることになります。アジアに興味を持っていますし、それからクラウドファンディングで小口投資ができるところも検討していますので、そのような意味では、アジアの不動産のパイプを買ったという意味で、出資をさせていただいています。

あとは、新規事業の中期ビジョンのKPIとして、業界で1等賞を取れる新規事業を作っていくことをやっています。SBI AI&Blockchainファンドに出資しまして、事業領域の拡大と新規事業の開発の模索を、これを通じてやっていきたいと思っています。

最後になりますが、全体を通して、非常に不動産業界は心配されがちではあります。長期金利に関しましても、少しアメリカで利上げの方向ではありましたが、「アメリカも、利上げができないんじゃないか」という記事が、今日ちょうど出てましたが。

「日本の長期金利も、それにつられて上がってくるのかな?」と考えてはいたのですが、やっぱりまだ、そこまで上がらない。

ですので、金融環境に関しましては、長期金利が低い。そしてこれから、この先も長期金利は上がりづらいということを考えれば、我々にとっては追い風である。ただ、スルガのような特定の……あれは改竄とか、そのような問題になりますが。

そのようなところが、「ひょっとしたら、まだこれからも出てくるんじゃないか?」という懸念を持たれている投資家の方々とかがいらっしゃると思いますが。私としましては、この東京に一極集中して開発をしていくことについては、まだ十分に伸びる余地があると思っています。社内の雰囲気も、しっかり明るく元気ですから、がんばってやっていきたいと思います。

以上、足早ではありましたが、第2四半期の決算説明とさせていただきます。ご清聴ありがとうございました。