株式や投資信託の構成比を上げることが目的ではない

9月21日から金融審議会「市場ワーキング・グループ」が約2年の休会時期を経て、再開されました。その冒頭で新しく金融庁長官となられた遠藤長官が「1,800兆円という家計金融資産(途中省略)が有効に運用、活用されているとはとても言い難い」と指摘しています。

日銀が9月20日に発表した2018年6月末の資金循環統計(速報)によると、個人金融資産残高は1,848兆円となり、GDP(国内総生産)の3倍以上という水準に達しています。巨大な金融資産ということを前提に、“貯蓄から投資へ”は「個人金融資産に占める有価証券の比率をもっと引き上げること」といった視点で語られることが長く続いてきました。

しかし、日本の個人金融資産は依然として52.5%が現金・預金で、株式・投資信託は14.9%、これに対して米国はそれぞれ13.1%と48.0%という、まったく逆の資産構成比で、これは過去20年以上、ほとんど変わっていません。

個人金融資産4,000兆円に向けて

しかし「有効に運用・活用」ということの目的は、有価証券の比率を上げることではなく、個人金融資産を拡大させることにあるはずです。

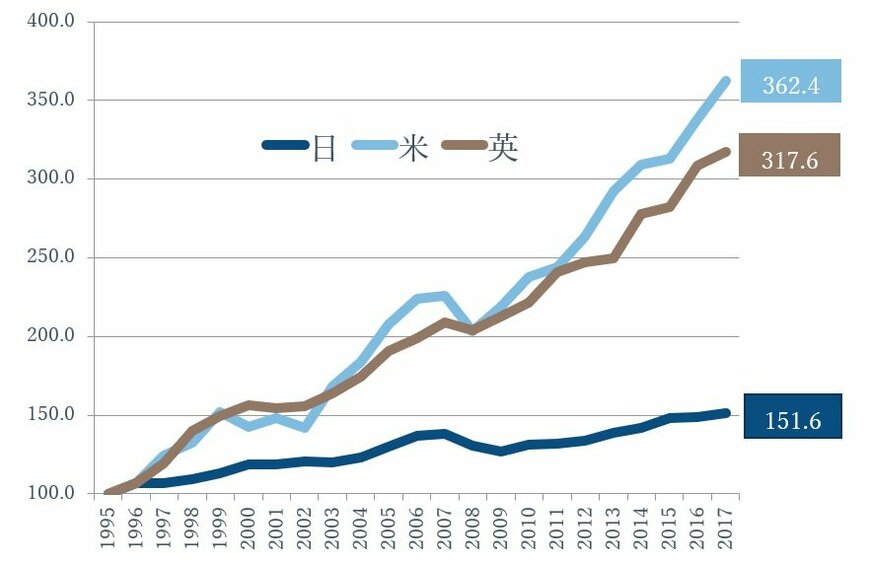

日米英の個人金融資産を規模の推移で比較してみます。日本の個人金融資産は、1995年の1,177.3兆円から2017年末で1,784.5兆円へと1.5倍に拡大していますが、米国はその期間に23.8兆ドルから86.1兆ドル(1ドル=113円で9,221兆円)へと3.6倍に、英国は2.1兆ポンドから6.6兆ポンド(1ポンド=148円で977兆円)へと3.2倍に拡大しています。

日本の伸びは米英の半分程度です。バブル崩壊やデフレといった要素は指摘できるものの、海外ではリーマンショックなどのマイナスもあったわけで、彼我の差を外部要因だけでみるわけにはいかないでしょう。

我々は1,800兆円の個人金融資産を語るときに言外に「膨大な資産」というイメージを持っているのですが、実際にはこの1,800兆円で満足するわけにはいかないはずです。1995年からの伸びを考えれば、米英並みに日本の個人金融資産は4,000兆円になっていても不思議ではないのです。

1,800兆円を4,000兆円にするための方法は、資産自身の成長力を高める仕組みと収入から資産へと資金を流す仕組みです。前者は、まさしく現在の個人金融資産に成長資産である有価証券をより多く組み入れることです。現在は年間50兆円にも上る相続における有価証券の扱いに焦点が絞られています。

後者は、所得から個人金融資産のうち有価証券への流れ、すなわち資産形成の流れを太くすることです。2014年の少額投資非課税制度(NISA)導入から始まる一連の非課税投資の導入・拡充がそれで、これをさらに強める必要があります。いずれも時間のかかる施策ですが、個人資産拡大の目標を「4,000兆円」に置いた施策が求められています。

<<これまでの記事はこちらから>>

合同会社フィンウェル研究所代表 野尻 哲史