2. 公的年金「国民年金・厚生年金」を受給している人は確定申告が必要?

老齢年金(国民年金・厚生年金)は「雑所得」として分類され、所得税および復興所得税の確定申告対象となります。

ただし、「確定申告不要制度」の要件を満たしている場合、確定申告は免除されます。

※1:所得の金額とは総収入金額から必要経費などを差し引いた金額です

※2:障害年金、遺族年金は非課税所得となり、所得には含まれません

3. 確定申告が免除される「確定申告不要制度」とは?

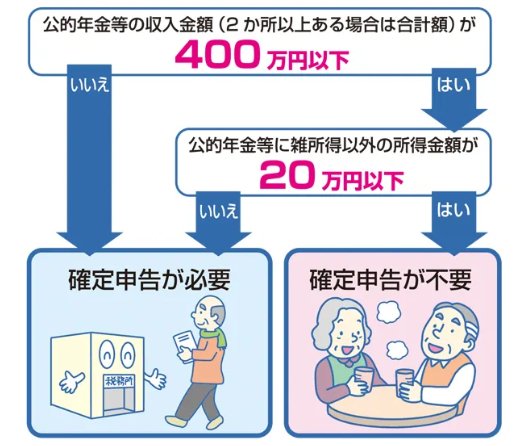

「確定申告不要制度」とは、次の2つの条件を満たす場合に、確定申告をしなくてもよい制度です。

- 公的年金等の収入金額の合計額が400万円以下、かつ、その公的年金等の全部が源泉徴収の対象となる

- 公的年金等に係る雑所得以外の所得金額が20万円以下である

この制度によると、もし公的年金のみを受け取っている場合、年金収入が「月額約33万円以上」の人は確定申告が求められることがわかります。

ただし、確定申告が必要となる基準は、所得や収入の種類によって異なるため、少し混乱を招くことがあります。

そこで、次に「公的年金等」に該当する収入や、公的年金等に関連しない主な所得について整理しておきましょう。

【400万円以上なら要確定申告】「公的年金等」に含まれる主な収入例

- 老齢基礎年金

- 老齢厚生年金

- 老齢共済年金

- 企業年金

- 普通恩給

【20万円以上なら要確定申告】公的年金等に係る雑所得以外の主な所得例

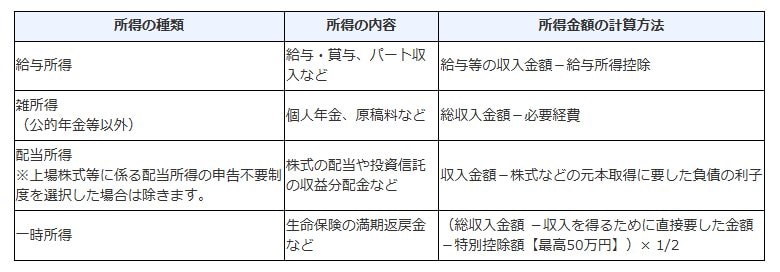

公的年金などの雑所得以外に該当する所得の主な種類と、その金額をどのように計算するかについても説明しておきましょう。

◆給与所得(例:給与・賞与・パート収入)

- 給与等の収入金額ー給与所得控除=給与所得

◆公的年金等以外の雑所得(例:個人年金・原稿料)

- 総収入金額ー必要経費=公的年金等以外の雑所得

◆配当所得(例:株式の配当金・投資信託の分配金)

- 収入金額ー株式などの元本取得に要した負債の利子

◆一時所得(例:生命保険の満期返戻金)

- (総収入金額ー収入を得るために直接要した金額ー特別控除額【最高50万円】)×1/2

該当するかどうか不明な場合は、あらかじめ税務署や専門家に相談することをおすすめします。