2.2 旧NISAの非課税期間終了後に課税口座に移行したケース

旧NISAで投資をしており、非課税期間終了後、課税口座に移行して運用益を得た場合は確定申告が必要となるケースがありますのでご注意ください。

旧NISA制度について、簡単におさらいしておきましょう。

NISA制度は2014年にスタートしました。

- 2014年:一般NISA開始(現行制度の成長投資枠に類似する枠)

- 2016年:ジュニアNISA開始

- 2018年:つみたてNISA開始(現行制度のつみたて投資枠に類似する枠)

- 2024年:新NISA開始

2023年12月末までの旧NISA口座は新NISAに移行できないため、旧NISA口座のルールに則り運用されます。旧NISAのルールは以下のとおり。

旧NISAの年間投資枠と非課税保有限度額(総枠)

◆つみたてNISA

- 年間投資枠:120万円

- 非課税保有期間:20年間

- 非課税保有限度額

◆一般NISA

- 年間投資枠:120万円

- 非課税保有期間:5年間

- 非課税保有限度額:600万円

非課税保有期間後も運用を継続したい場合は、課税口座に移行する必要があります。

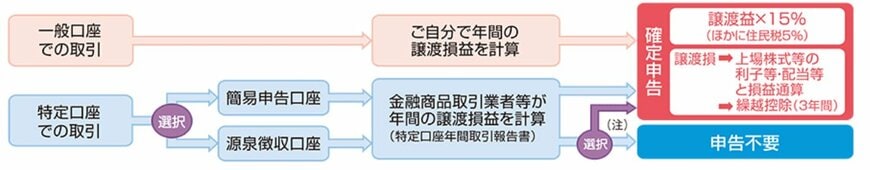

なお、課税口座は3種類から選択します。

- 一般口座:自分で年間の譲渡損益を計算し確定申告する

- 特定口座(源泉徴収なし):金融商品取引業者等が発行した「特定口座年間取引報告書」を使用し確定申告する

- 特定口座(源泉徴収あり):申告不要(※)

※源泉徴収なしの課税口座で損益が確定し損益通算等が必要な場合など、確定申告が必要なケースもある。

旧NISA口座から課税口座へ移行する際には、金融機関から案内がありますので通知物等を確認しましょう。