2. 【NISA】年末調整や確定申告が必要なケースとは?

NISAで年末調整や確定申告が必要となるケースは次のとおり。

- 非課税投資枠を超えて課税口座で投資したケース

- 旧NISAの非課税期間終了後に課税口座(一般口座)に移行したケース

- 配当金や分配金の受取方法「株式数比例配分方式」を選択していないケース

2.1 非課税投資枠を超えて課税口座で投資したケース

NISAの非課税投資枠を超えて投資した場合、超過分は課税口座で運用することになります。課税口座で生じた運用益は、確定申告が必要となる場合がありますのでご注意ください。

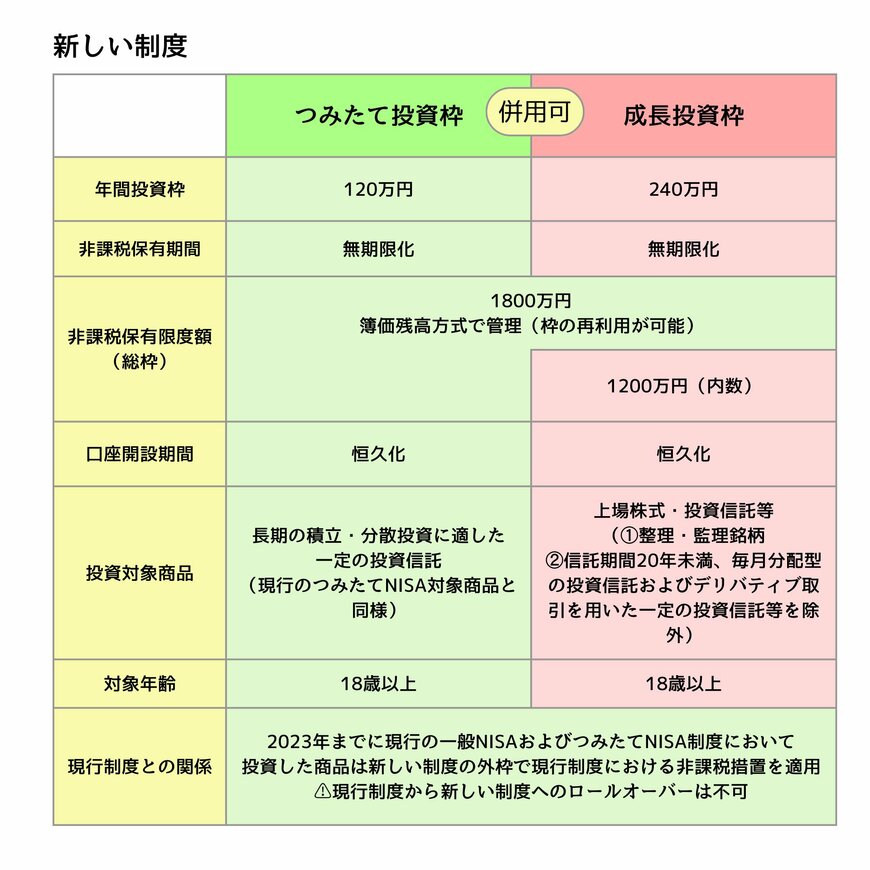

2024年1月1日からの新NISAの年間投資枠と非課税保有限度額(総枠)は次の通り。

新NISAの年間投資枠と非課税保有限度額(総枠)

◆つみたて投資枠

- 年間投資枠:120万円

- 非課税保有限度額(総枠):1800万円(成長投資枠との合計)

◆成長投資枠

- 年間投資枠:240万円

- 非課税保有限度額(総枠):1800万円(内、成長投資枠は1200万円)

なお、課税口座であっても確定申告が不要となる場合があります。課税口座の種類については次章で詳しく解説していますのでご確認ください。